2024年から「新NISA」が始動。主な変更点と考慮すべきポイントとは

2024年からの「新NISA」で2023年までのNISAから大きく変わる点は以下になります。

1.NISAの恒久化(いつでも新規投資ができるようになった)

2.非課税期間が無制限(いつまでも運用益に税金がかからない)

3.年間の非課税投資額枠の拡大(一般NISA年120万円→成長投資枠年240万円、つみたてNISA年40万円→つみたて投資枠年120万円)

4.つみたて投資枠と成長投資枠を併用できる(併用すれば年間360万円投資可能)

5.1人あたり生涯投資枠1800万円が設定(つみたて投資枠のみ利用は1800万円まで可能、成長投資枠のみ利用は1200万円まで)

6.売却枠の再利用が可能(売却した翌年に非課税枠が復活。復活する金額は投資元本ベース)

前回のコラムでは「50代共働き世帯の新NISA活用戦略」について解説しましたが、今回は「60代、70代の新NISA活用戦略」を考えていきます。

60代の働ける間は資産形成期、退職金も有効活用

60代からでも、資産運用を始めるのに遅くはありません。資産形成期が70歳、寿命が90歳と考えれば、60歳からでも運用期間は30年近く取れます。高年齢者雇用安定法の改正によって、今は希望すれば65歳まで働けるようになっています。そのうえ、企業には70歳までの就業機会の確保も努力義務として課されています。

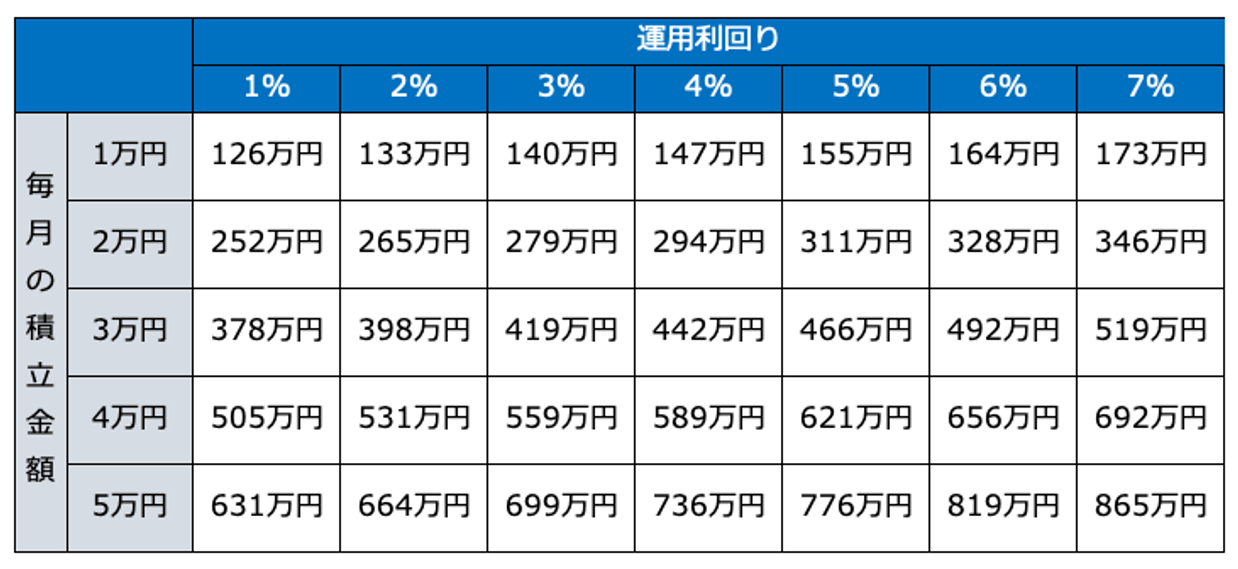

60歳以降も働いていれば、資産運用に回すお金を捻出しやすいでしょう。60歳から70歳までの勤労収入の一部(毎月1~5万円程度)の積立投資を、「新NISA」で10年間続けて行った場合、資産総額がいくらになるかをまとめたのが下記の図表です。

縦の列には毎月の積立金額(1万円単位)、横の行には運用利回り(1~7%)をとっています。縦と横の交わるところにある金額が「毎月の積立金額が◯万円・運用利回りが◯%だった場合の資産総額」です。

一般的に60代は退職金の使い道を検討する時期でもあります。厚生労働省「就労条件総合調査」(2023年)によると、退職金制度を実施している企業は74.9%と、およそ4社に3社は退職金制度があることがわかります。退職金額は年々減少していますが、それでもまとまった金額に違いありません。このお金を利用して、「新NISA」で運用することを考えましょう。退職金を投資の元本に当てれば、その分利益も多く狙えます。

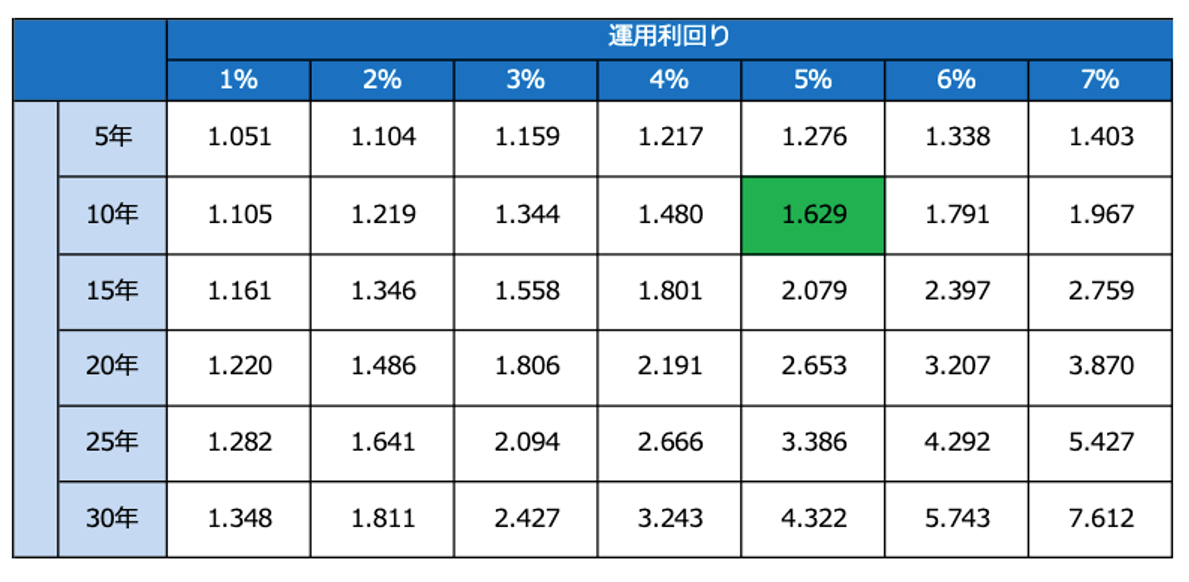

まとまった資産を投資でいくらに増やせるかを知りたい場合は、下記の図表が参考になるでしょう。

※ (例)資産1000万円を10年間・利回り5%で運用できた場合

1000万円 × 1.629=1629万円になる計算

縦の列には運用年数、横の行には運用利回りをとっています。投資資産の金額に係数をかけると、資産がいくらになるかがすぐ計算できます。例えば、運用利回り5%で10年運用ができた場合、1000万円が1629万円になるというわけです。

とはいえ、60歳まで投資をしたことがない人や、預貯金が少ない人がいきなり全額を投資するのは危険です。投資は「冷静に判断すること」が必要不可欠で、全額投資してしまうと冷静さを欠いてしまいやすいからです。

このような方の場合は、例えば退職金が2000万円であればそのうちの1000万円と、半分を預貯金や個人向け国債などの安全資産に割くと良いでしょう。預貯金は、何かあった時にすぐにお金を引き出せます。

そして、残りの半分のお金を投資に回しましょう。60代であっても、資産形成は十分にできますが、若年層と比べると、損をした時に挽回できる時間が少ないのは事実です。そのため、「月に100万円投資・計10回」「1景気サイクルの5年間で積立投資」など投資タイミングを複数回に分けて投資しましょう。一度にまとめて買うことで生じる元本割れのリスクを抑えることができます。

60代・70代に適した「新NISA」の運用商品とは?

まず、下記点についておさえましょう。

【つみたて投資枠】インデックスファンドまたはバランスファンド

【成長投資枠】キャッシュフローがある資産(高配当株、高配当株ファンド、高配当株ETF、債券ファンド、債券ETF、REIT、REITファンド、REIT ETF)

投資商品をリスク許容度に合わせて選ぶのは20~50代の人たちと同じです。資産形成期が70歳、寿命が90歳と考えれば、60歳からでも運用期間は30年近く取れるわけですから、基本戦略としては、「新NISA」の「つみたて投資枠」を活用し、積極的にリスクを取るのであれば全世界株式型インデックスファンド、リスクを抑えて堅実に増やしたいのであれば、バランスファンドを選ぶのが良いでしょう。

また、50代の「新NISA」活用戦略でも触れたように、70代以降の資産取り崩し期に備えて、「新NISA」の「成長投資枠」を活用し、不労所得を得られる資産に投資しておくのも1つの手です。

配当金や分配金の形で不労所得を得るためには、成長投資枠で高配当株、高配当株ファンド、高配当株ETF、債券ファンド、債券ETF、REIT、REITファンド、REIT ETFなどに投資をする必要があります。この中で、高配当株・高配当株ファンド・ETFが、資産額が増える期待が高く、資産が増えれば、それだけ将来もらえる配当金・分配金も増えるのでおすすめです。

例えば、60代のうちに高配当株、高配当株ファンド、高配当ETFのいずれかに投資をして、70代で資産が500万円になっていた場合、配当利回り(分配金利回り)が4%であれば毎年20万円の配当(分配金)が非課税で受け取れます。

ただし、配当利回りが高い銘柄を見つけたからといって、安易に飛びついてはいけません。配当利回りは「1株あたり配当金 ÷ 株価×100」で計算するため、業績が悪くて株価が下がっている銘柄の配当利回りも高くなってしまうのです。

高配当株を選ぶ時の5つのチェックポイント

高配当株を選ぶときのチェックポイントは、次のとおりです。

1:売上高や営業利益が大きいか

「売上高」と、売上高から売上原価と販管費を差し引いた、本業で稼いだ金額を表す「営業利益」の両方が右肩上がりになっているかをチェックしましょう。過去5年間と今後2年間の予測が伸び続けている企業が有望です。

2:営業利益率・経常利益率が高い

営業利益率は売上に占める本業で稼いだ利益の割合、経常利益率は営業利益からさらに営業外収益・費用を差し引きした、企業の収益力を測る指標です。同業種で複数の投資候補が出てきたときに活用できる指標です。

3:1株あたり利益(EPS)や1株あたり配当が年々増加している

1株あたり利益(EPS)とは、企業の最終的な利益である当期純利益を発行済み株式数で割ったもの。EPSが年々増えている企業は堅実に成長していることを表します。1株あたり配当が年々増加していることも合わせてチェックしましょう。高い配当を出し続けられるか、増配の可能性があるのかを判断できます。

4:借金が少ないか

企業の成長には借金が欠かせませんが、度を超えた借金があると財務的に苦しくなってしまいます。企業にあるお金のうち、返さなくて良い部分(自己資本)の割合を示す「自己資本比率」をチェックしましょう。50%以上だと安全性が高いと判断されます。また、企業の有利子負債は少ないほど健全。配当金は企業が蓄えている利益剰余金から出しますので、利益剰余金が多いこともチェックポイントです。

5:不況に強い業種か

老後に長期で保有することを考えれば、その間に経済はいろいろな局面を迎えるでしょう。その経済全体の動きの中で影響が少ない銘柄を選んでリスクを減らしておきたいところです。不況に強い業種には、食品、医薬品、電力・ガス、鉄道、通信などが該当します。そうした業種の好業績銘柄に投資しておけば、配当金も安定して得られる期待ができます。

投資信託やETFを活用するならば、信託報酬(経費率)が低いかどうかを必ずチェックしましょう。信託報酬(経費率)は0.数パーセントの差でも、長期になればなるほど、利益を圧迫する要因となります。

資産運用の出口戦略とは?

死ぬまでお金を増やしていくというのは、達成感はあるかもしれませんが、私はおすすめしません。なぜなら、お金は使うために存在するのであって、使ってこそ価値があるからです。老後を豊かにするために、自分自身のために、計画的に使っていきましょう。

「貯金ゼロで死ぬ」をテーマにした書籍『DIE WITH ZERO』(ビル・パーキンス著)では、「1000万円の資産があれば、1000万円分の経験ができる。そのお金を残して死ぬということは、使って得られたはずの経験を得られない。人生の最後に自身の記憶に残るのは『モノ』よりも、様々な経験から得た『思い出』なのだから、経験や思い出に惜しみなくお金を使っていこう」と説いています。

おそらく多くの方が「貯金ゼロで死ぬ」の理想に共感はできるでしょうが、実際行動に移すことは難しいと思うのではないでしょうか。お金の相談の場でも、お客様から同様の意見を多くいただきます。

確かに、いくら老後資金として準備してきたお金だといっても、自分の寿命がわからない中、毎月資産残高が減っていくのを見るのは、なんだか不安にもなるものです。

そこで取り入れたいのが、上述の通り、資産の一部を、毎月キャッシュフローがある資産に換えて死ぬまで保有すること。不労所得があれば、心理的な負担も減り、いざとなれば売却できるオプションもあります。

多くの資産を残して死ぬのは、『DIE WITH ZERO』の理想から外れるので、キャッシュフローのある資産はあくまでも資産の一部として保有し、残りの資産は「新NISA」で運用しながら取り崩していき、人生を豊かにするためのお金として使っていきます。心の平穏を保ちながら、できる限り『DIE WITH ZERO』を目指す戦略です。

「新NISA」の「つみたて投資枠」の資産を一度に現金に換えるのはおすすめしません。運用せず取り崩すのと、運用しながら取り崩すのでは、資産の寿命に大きく差が出ます。運用しながら取り崩していくことで、資産寿命が延びます。

運用しながら取り崩す、「定率取り崩し」と「定額取り崩し」

運用しながら取り崩す方法には「定率取り崩し」と「定額取り崩し」の2種類があります。定額取り崩しは、毎月(毎年)一定の金額を取り崩す方法です。定率取り崩しは、毎月(毎年)決まった割合で資産を取り崩す方法です。

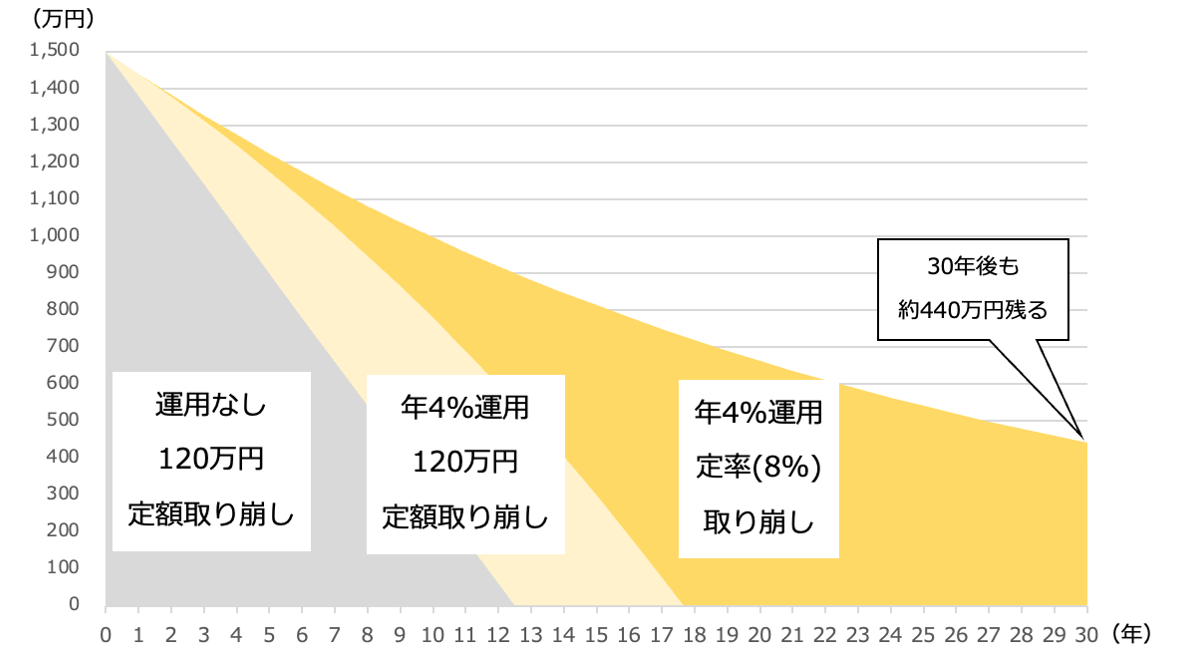

仮に、70歳から運用資産1500万円を取り崩すことを考えます。「運用せずに定額で取り崩す」「年4%で運用しながら定額で取り崩す」「年4%で運用しながら定率で取り崩す」の3パターンを比較したのが下記の図表です。

運用しながら取り崩すことで、「定額」と「定率」どちらも「運用なし」より資産寿命が延びていることがわかります。また、定額取り崩しより定率と崩しのほうがより資産寿命が長持ちしています。

ただ、定額取り崩しはわかりやすいのですが、資産の減りが早いのが難点です。一方で、定率取り崩しは、相場が下がったタイミングでも多く取り崩し過ぎない面もあり、資産が長持ちしますが、受け取れる金額が年々減っていきます。資産額の一定割合の取り崩しなので、一向にゼロにならないという側面もあり、この方法を続けると『DIE WITH ZERO』にはなりません。

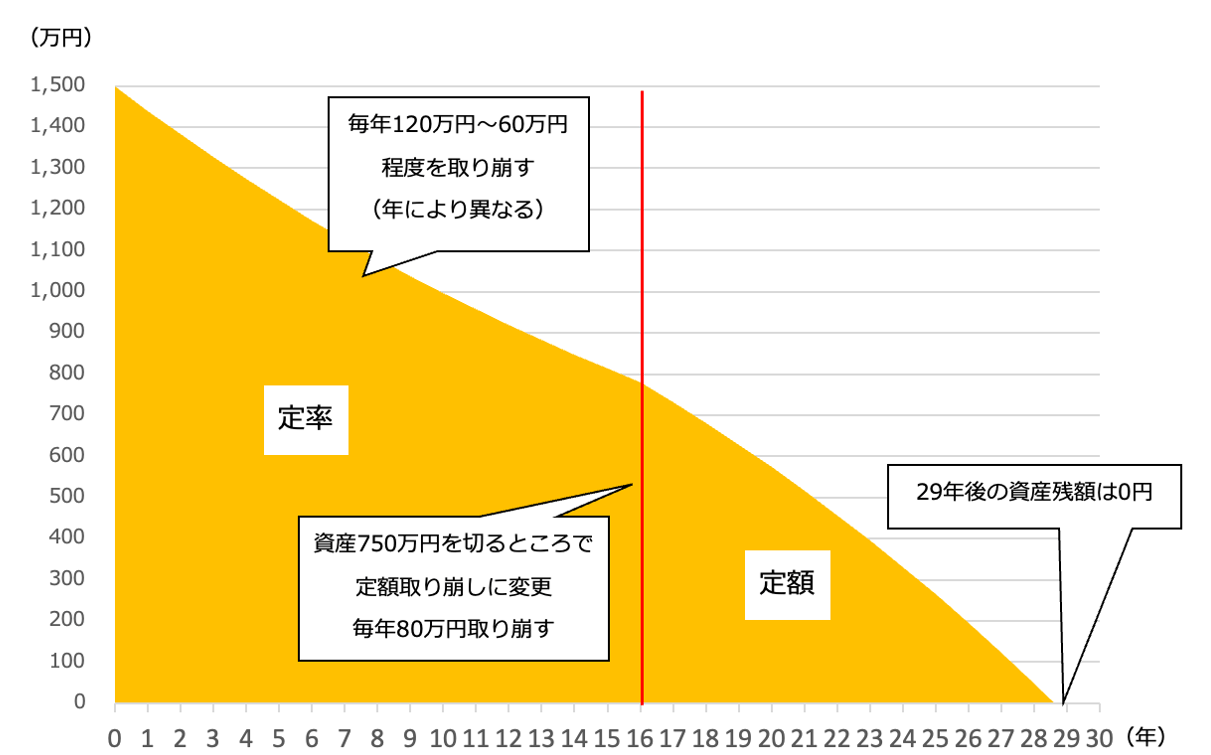

おすすめは、資産が多いうちは定率取り崩し、少なくなったら定額取り崩しに切り替える戦略です。合言葉は「前半定率・後半定額」。こうすることで、両者のメリットを活かしながら、若く健康な時期は多く取り崩すことができ、資産寿命も延ばしながら使い切れます。

上記の図表では、1500万円の資産が750万円を切るまでは「定率(8%)取り崩し」を行い、その後は「定額(80万円)取り崩し」に切り替えています。仮に70歳から取り崩しを行った場合は29年後の99歳でちょうど0になる計算です。

「キャッシュフロー資産+運用取り崩し」で定年後の手取り収入はどうなる?

仮に、年金の手取りが月15万円だったとして、「キャッシュフロー資産+運用取り崩し」を加えるとどうなるのか見ていきましょう。

70歳時点において、「新NISA」で次の通り資産を持っていたとします。

【成長投資枠】高配当株500万円(配当利回り4%)

高配当株500万円は死ぬまで保有することとし、インデックスファンド1500万円は年4%で運用しながら取り崩すことにします。750万円を切るまでは定率8%の取り崩し、その後は定額年80万円の取り崩しです。

【定率取り崩し時】

毎月の手取り収入=月15万円(年金)+月5~10万円(取り崩し)+月1.6万円(配当金)=月21.6~26.6万円

【定額取り崩し時】

毎月の手取り収入=月15万円(年金)+月6.6万円(取り崩し)+月1.6万円(配当金)=月23.2万円

預貯金と高配当株資産500万円で「もしも」に備えられます。「もしも」が避けられれば、葬式代や相続に回せば良いでしょう。500万円分の高配当株資産は、途中で取り崩し資産に加えたり、売却したりといった選択肢もあります。

生涯を終えるまで、お金の不安なく暮らすことができる戦略の1つとしてご参考になれば幸いです。