現在のファンダメンタルズ:日米金融政策は予想通りとなるも金利差縮小期待がやや後退

先週(10月27日週)のレンジと終値(マネックストレーダーFXのBidレート)

・米ドル/円: 151.535円~154.445円 154.055円

・ユーロ/米ドル:1.15216ドル~1.16682ドル 1.15356ドル

・ユーロ/円: 176.635円~178.819円 177.715円

先週(10月27日週)の米ドル/円:日米双方の材料で米ドル安と円高に

先週(10月27日週)は、10月27日に日米財務相会談、10月28日に日米首脳会談が行われました。日米財務相会談では片山財務相の「為替の話は出なかった」との発言に対して、米国財務省からは「為替の話をした」との発表があったことで、10月高値ダブルトップの後の下げとなり、10月29日には一時151.535円の安値をつけました。

しかし、FOMC(米連邦公開市場委員会)において予想通り0.25%の利下げは行われたものの、12月の利下げについては既定路線からは程遠いとしたことで、12月利下げ織り込み度は週末時点で63%へと低下しました。前週は92%、1ヶ月前も90%だったことを考えると、かなり利下げ見通しが後退したこととなります。それでも12月会合まで1ヶ月以上あることや雇用情勢の悪化傾向を考えると、利下げに動く可能性の方が高いと筆者はみています。

そして翌10月30日の日銀会合ではこちらも予想通り現状維持となりました。会合後の植田総裁会見において「物価見通しの実現確度は高まってきたものの春闘の初動のモメンタムがどうか情報を集めたい」と、年内利上げ思惑を後退させる発言が出たことで米国の金融政策見通しを合わせて日米金利差縮小期待がやや後退、それにともない米ドル/円は上昇することとなりました。

他にも日経平均株価が10月31日には52,000円台に乗せ史上最高値を連日更新する動きとなったこと、米中首脳会談で貿易摩擦に当面の終止符が打たれたことなど、リスクオン相場となったことも円安の動きにつながりました。後述しますがテクニカル的な視点でも円安を支持する動きとなった週であったと言えます。

先週(10月27日週)のユーロ/米ドル:米ドル/円に追随した動き

先週(10月27日週)のユーロ/米ドルは、米ドル/円が週後半に3円弱の円安・米ドル高となった動きに引っ張られてのユーロ売り(米ドル買い)となりました。ユーロ/米ドルは米ドル/円に比べて160pips弱と値幅は半分程度におさまりました。これはユーロ/円でも円売りが出ていたことでユーロの動きを相殺していたことが大きかったと言えます。

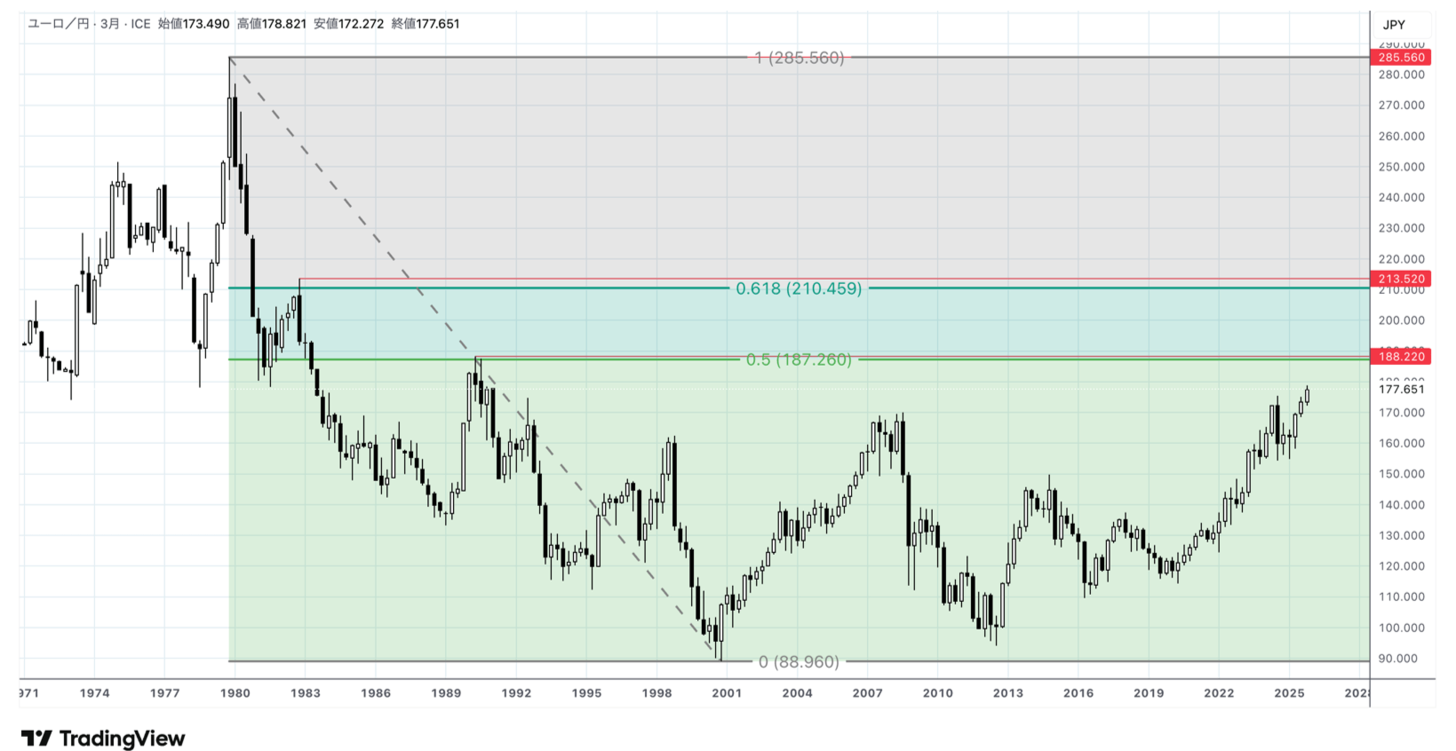

ユーロ/円は米ドル/円とともに円安が進行し、高値178.819円とユーロ/円としての史上最高値を更新しました。新値更新ということでユーロ開始前のドイツマルク/円をユーロ/円に換算したチャートを見ることも多いため、参考までに変動相場制移行後のドイツマルク/円をユーロ/円に換算した現在までの四半期足チャートを載せておきます(図表1)。換算レートによる最高値と、ユーロ/円としての史上最安値の半値戻し、61.8%戻しが過去の節目となった高値(赤の水平線)と一致している点は興味深いと言えます。

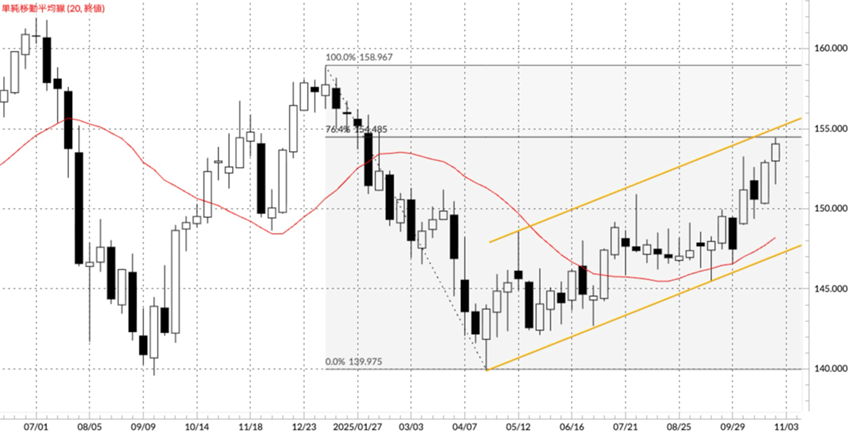

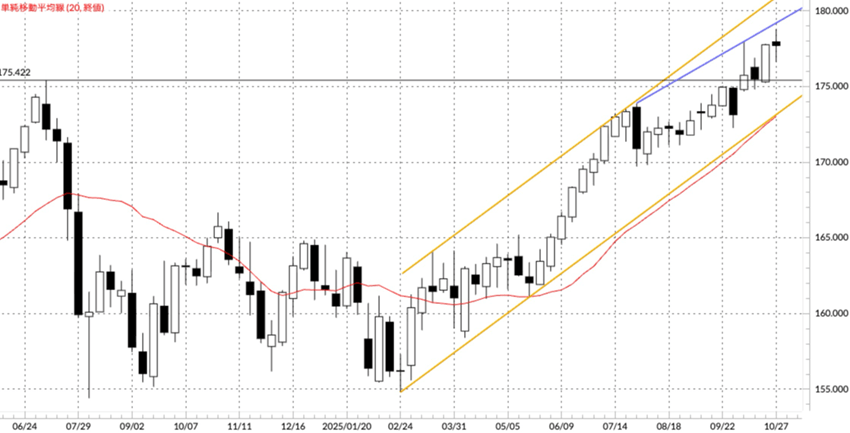

米ドル/円チャート(週足)、上昇トレンド継続も調整が入りやすい水準に到達

長期的な判断は週足で行いますので、まずは週足チャートをご覧ください。

・上昇トレンド=週足終値が移動平均線の上にある

・下降トレンド=週足終値が移動平均線の下にある

トレンド転換の判断はダマシを排除するため、2週連続で移動平均線を上回るか、下回った時にトレンドが転換したという見方をします。

週足チャート(図表2)では、黄色いライン(長期)で示されるチャンネルを完全な平行上昇チャンネルに引き直しました。テクニカルには目立った変化はありませんが、2024年12月高値と2025年4月安値との76.4%戻し154.485円にほぼ到達したことでいったん調整が入りやすい水準に円安が進行したと言えます。平行上昇チャンネルの上限も大台155円と重なっていますので、155円が当面のターゲット兼レジスタンス水準となってくると見ています。

正直なところ、ここまで速いペースで円安が進行するというのは想定外でした。短期的には日足チャートを見ていきましょう。

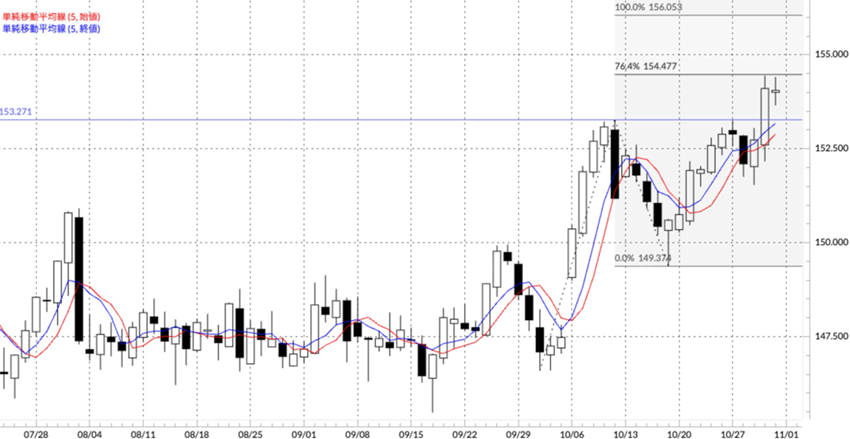

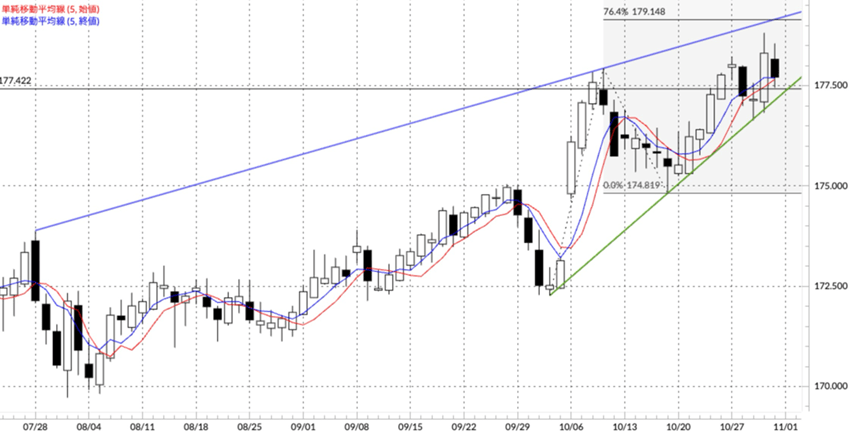

米ドル/円チャート(日足)、10月21日のゴールデン・クロス状態が続く

短期的な判断は日足で行います。

・買いシグナル=終値移動平均線が始値移動平均線を下から上に抜くGC

・売りシグナル=終値移動平均線が始値移動平均線を上から下に抜くDC

日足チャート(図表3)を見ると、米ドル/円は10月21日にゴールデン・クロスとなり、その状態が続いています。153円台前半は加藤前財務相、片山・ベッセント会談後の米財務省のリリースで当面は円安の限界点になり得ると考えていましたが、3度目のトライで上抜けたことからテクニカルには153円が現在はサポートとなりやすい水準です。一方で10月1日を起点とした上昇N波動からフィボナッチ・エクスパンションを計算すると76.4%エクスパンションが154.477円と週足フィボナッチ・リトレースメントと重なります。

こうした複数の計算で重なるポイントは重要ですから154円台半ばが現時点ではレジスタンスとなりやすい水準と言えるでしょう。当面は153.00~154.50円が米ドル/円のレンジとなりやすく、次どちらに抜けていくのかを見極める流れとなりますが、ゴールデン・クロス状態が続いていることを考えると、次のデッド・クロスで下げる動きには特に注意が必要でしょう。

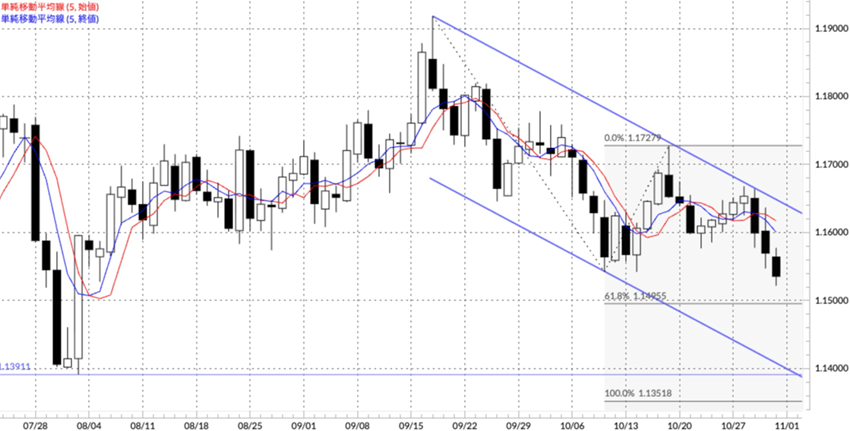

ユーロ/米ドルは下降トレンド継続、定着へ

ユーロ/米ドルのチャートから見ていきます。

週足チャート(図表4)は黄色の上昇ウェッジを下抜け、移動平均線を2週連続で下回って以降は青の平行下降チャンネルの中での動きとなり下降トレンドが定着してきました。1.15ドル台前半が底堅い水準ですが、同水準を明確に下回る動きとなれば一段のユーロ安相場へとつながっていくと考えられます。

日足チャート(図表5)で見ると青の平行下降チャンネル内での動きがより明確です。2本の移動平均線は10月22日のデッド・クロス後にいったん10月27日のゴールデン・クロスを挟んで改めて30日にデッド・クロスとなりました。

今回のデッド・クロスでは10月31日に10月9日安値を下回って引けましたので、9月17日高値を起点とした逆N波動によるフィボナッチ・エクスパンションを考えます。当面61.8%エクスパンション1.14955ドルと重なる1.15ドル水準がサポートとなりますが、ここを下抜けてくると8月1日安値1.13911ドルが視野に入ります。

現状はユーロ/円の買いがユーロ/米ドルの下げを相殺していますので、ユーロ/円の動きに変化が出てくるかどうかも併せて見ていきましょう。

ユーロ/円は引き続き史上最高値を更新中

ユーロ/円です。

ユーロ/円は史上最高値を更新中です(図表6)。2024年7月高値を抜けたことが大きなきっかけとなり、黄色の平行上昇チャンネル内で最近は青のラインが上値を抑えやすいラインとして認識されます。上値の目処は次の日足チャートで考えます。

日足チャート(図表7)では10月20日のゴールデン・クロス状態が続いていますが、30日の史上最高値178.819から下げる動きによって早ければ10月3日終値でデッド・クロスへと転換する可能性が出ています(本稿執筆は10月3日昼)。また、短期サポートとして緑のサポートラインを引きましたが、このラインを下抜けてくるといったん調整局面に入りやすくなります。

ここまでの上昇目処としては10月2日安値を起点としたフィボナッチ・エクスパンションの76.4%エクスパンションが179.148円となっていて上側の青のラインと重なりますので、下げに失敗した場合は同水準へと再上昇の可能性はありますが、10月29日安値176.635円を下値の目処としやすい流れにあると見ています。

それでは今週も良いトレードを!