先週(10月21日週)の振り返り=米ドル一段高、一時153円台

最大値幅が4円以上に拡大

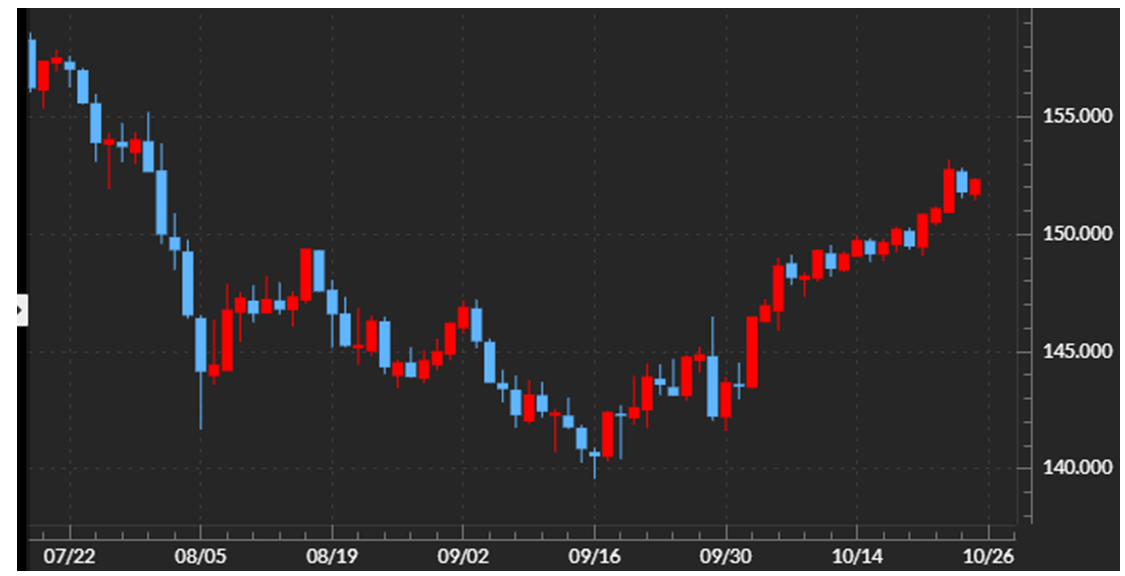

先週の米ドル/円は一時153円台まで一段高となりました。安値は149円ちょうど、高値は153.1円だったので、最大値幅は4円以上に拡大しました(図表1参照)。先々週(10月14日週)まで2週連続で最大値幅は2円前後という小動きが続きましたが、その意味では久しぶりに大きく米ドル高・円安方向へ動く結果となりました。

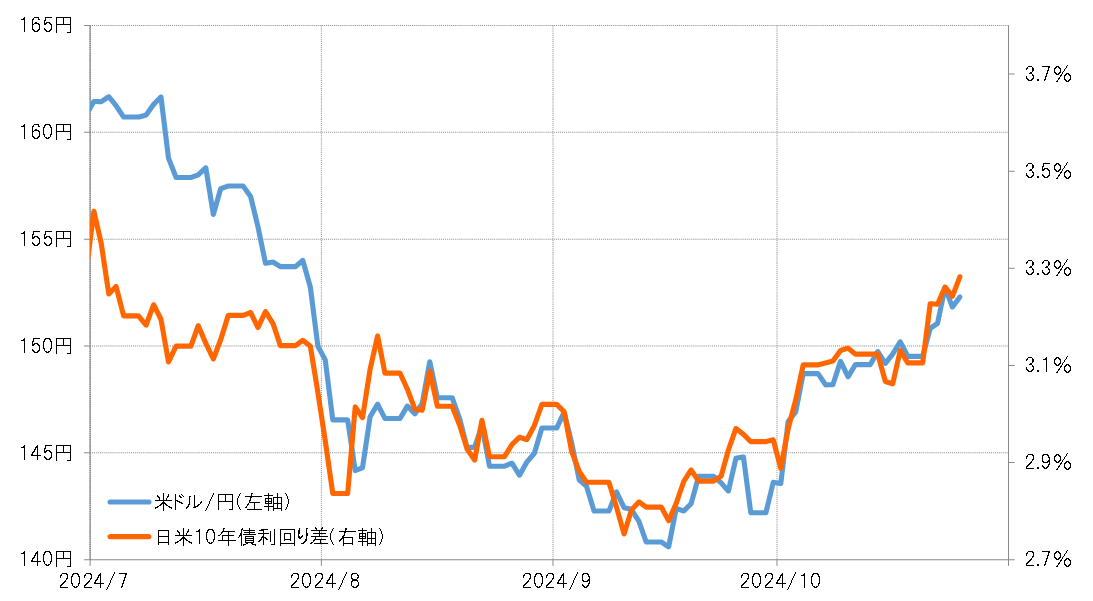

このような動きは、基本的に日米金利差米ドル優位拡大に沿ったものでした(図表2参照)。先週(10月21日週)は特段に目立った材料はなかったのですが、それにもかかわらず米金利が大きく上昇しました。金利差米ドル優位が拡大、米ドル一段高となったのは、近づく米大統領選挙において共和党のトランプ氏勝利の可能性が高まったことが材料視されたのではないでしょうか。

120日MA(移動平均線)を上回る動きが米ドル一段高を後押し

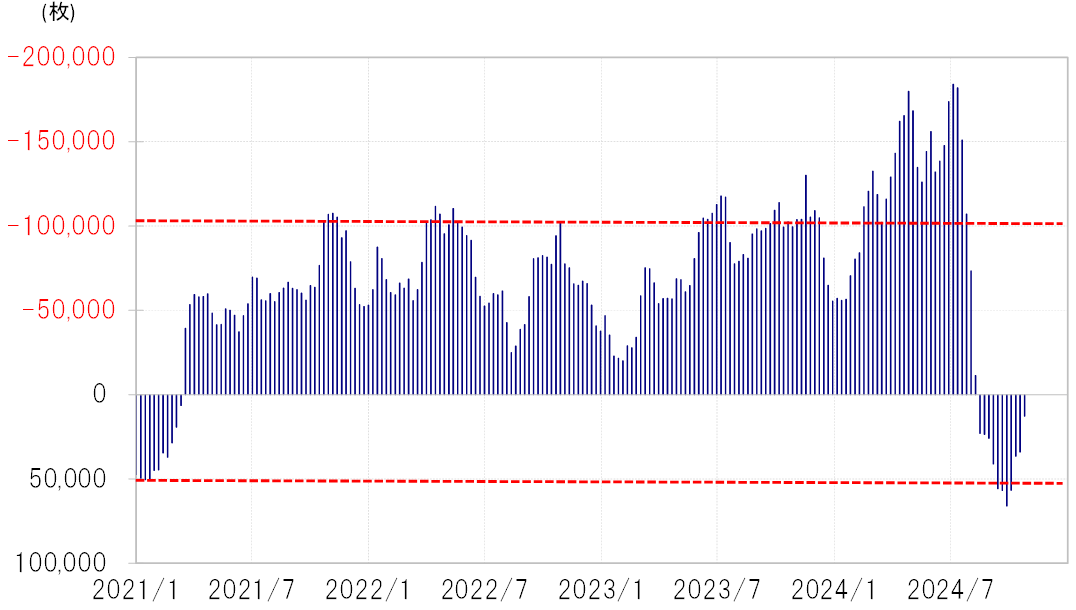

もう1つ注目されたのは、テクニカルな影響でした。先週(10月21日週)の米ドル/円は7月下旬以来となる120日MA(移動平均線)を上回る動きとなりました(図表3参照)。120日MAは、投機筋の代表格であるヘッジファンドの売買転換点と見られています。120日MAを米ドル/円が上回ったことで、ヘッジファンドなどの投機筋は米ドル売りから米ドル買いへ戦略転換に動いた可能性があり、それが一時153円台までの米ドル一段高を後押しした面もあったのではないでしょうか。

ヘッジファンドの取引を反映しているCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、10月15日現在では3.4万枚の買い越し(米ドル売り越し)でした。つまりこの頃まで、ヘッジファンドのポジションは、米ドル売り・円買いに傾斜していた可能性があります。

ところが、米ドル/円が120日MAを上回る前日の10月22日現在で円買い越し(米ドル売り越し)1.2万枚へ大きく縮小しました(図表4参照)。以上のように、120日MAを米ドルが上回る動きに向かい、ヘッジファンドなどが米ドル売り・円買いポジションの手仕舞いを拡大したことが、先々週(10月14日週)までの小動きから米ドル一段高へ大きく動いた一因でしょう。

今週(10月28日週)の注目点=「大注目の2週間」が始まる

今週から来週(11月4日週)にかけての主な注目イベント

今週は注目材料が目白押しの予定となっています。主なところでは、10月30日(水)に7~9月期の米実質GDP速報値の発表、31日(木)は日銀の金融政策決定会合、そして11月1日(金)は米10月雇用統計発表など。これに加えて、週明けは10月27日の日本の総選挙の結果に対し市場はどのように反応するか。また、翌週には11月5日の米大統領選挙投開票や7日FOMC(米連邦公開市場委員会)などが控えています。滅多にないほど大注目の2週間になりそうです。

それぞれについて、具体的に見てみましょう。まず7~9月期米実質GDP伸び率の速報値は、前期比年率プラス3%と景気回復が続いていることを確認する結果と予想されています。10月31日(木)の日銀会合では、今回は政策金利据え置きとの見方ながら、総選挙の結果を受けた政局も踏まえ先行きの利上げ見通しに変化があるかを巡り思惑が強まりそうです。そして11月1日(金)の米10月雇用統計発表では、NFP(非農業部門雇用者数)が前回の25万人もの大幅増から13万人増へ、雇用増加数がほぼ半減するとの予想になっています。その一方で失業率は前回の4.1%から横這いの予想です。

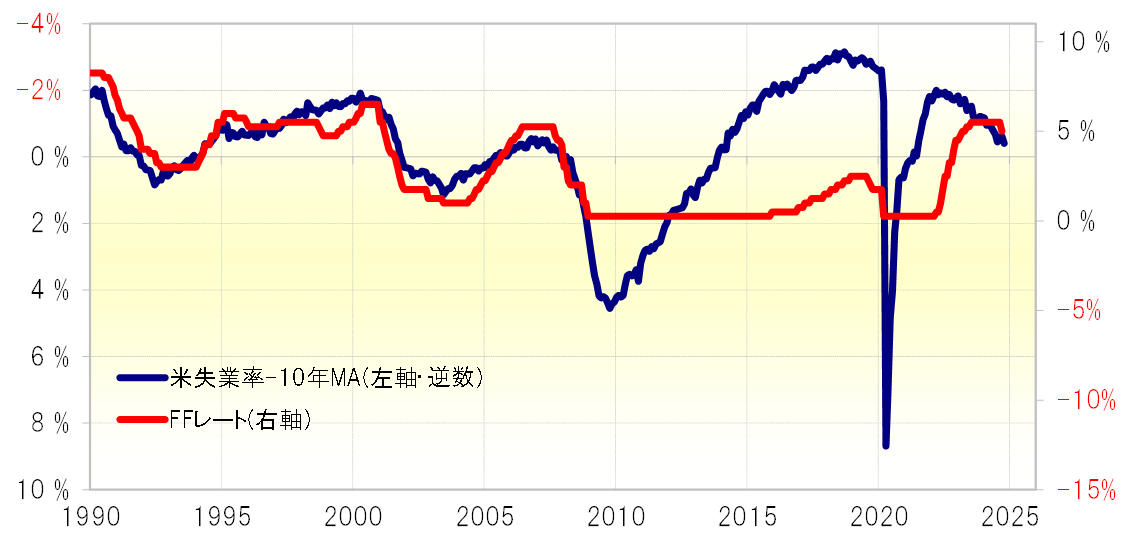

雇用統計の中でも失業率は、米国の政策金利との相関性が高いことが知られています(図表5参照)。それを参考にすると、大まかな目安として、失業率が予想通りに4.1%なら11月FOMCでの利下げは見送りの示唆となりますが、4.2%なら0.25%利下げの可能性示唆、さらに4.3%以上へ悪化した場合は0.5%の大幅利下げ示唆になりそうです。

予想以上に強い米経済指標の結果と「トランプ復活」の可能性で米利下げ見通しはすでに大きく後退していますが、その流れは失業率など「雇用統計サプライズ」となった場合は変わるかもしれません。

今週の米ドル/円は、150~155円中心波乱含みの予想

以上を整理してみましょう。日本の総選挙で連立与党過半数割れとなり、石破総理の求心力低下、「反石破総理」派、その中心「早期利上げ反対」の高市氏への期待拡大となった場合は、日本の金利低下、それに伴う円売りを試すムードが高まりそうです。一方、米国サイドの「トランプ大統領復活」は、米金利上昇を試す要因と考えられます。このため、日米政治要因からすると、金利差拡大を受けた米ドル買い・円売りトライが基本シナリオになり、その場合は、この間の米ドル/円の高値を更新、一気に155円を目指す可能性があるでしょう。

ただし、先週(10月21日週)「トランプ勝利が確定」のようになり米金利が上昇すると、それが嫌気されたとして米国株は比較的大きく下落する場面もありました。このように米金利上昇でも米国株反落となった場合、米ドル/円が金利上昇と株安のどちらに追随するかは注目したいところです。