先週の動き:米長期金利の上昇一服で底打ちしたニューヨーク金先物価格、ジャクソンホール会合では大きな変化なし

先週のニューヨーク金先物価格(NY金)は、週初に1,913.00ドルと7月6日以来約1ヶ月半ぶりの安値を付けたものの、安値拾いの買いが見られ週後半には反発となった。8月25日のNY金の終値(清算値)は1,939.90ドルで週足は23.40ドル、1.22%高となり4週ぶりの上昇となった。

8月24日から3日間の日程で予定されていた、米ワイオミング州ジャクソンホールで開かれる金融シンポジウム(通称ジャクソンホール会合)では週末8月25日にパウエル米連邦準備制度理事会(FRB)議長の講演が予定されており、その内容を巡る思惑が先行する流れとなった。

8月に入って以降も、発表される米経済指標は好調を維持しており、FRBが高金利を長期間維持するとの見通しが広がる一方で、投資家はかつて考えていたほど急速に金利が下がらないことを認識しつつあり、戦略の練り直しを迫られている。

今や市場の視点はFRBが「どこまで利上げする」から、(引き上げた22年ぶりの高金利を)「どこまで長く維持する」かに移りつつある。週初にNY金が直近の安値を付けたのは、週明けNY時間外のロンドン市場で、米10年債利回りが一時4.366%と2007年11月来約16年ぶりの高水準を付けたことに反応したものだった。しかし、米長期金利の上昇はここまでで上昇が一服し、週末にかけ徐々に水準を切り下げた。

パウエルFRB議長の講演を巡っては、引き続きインフレ抑制のために高金利を維持するとのタカ派発言が市場では織り込まれており、週を通してNY金の上値を抑えた。果たして8月25日の講演でパウエルFRB議長は、インフレ率について「依然として高すぎる」と指摘したうえで「適切ならさらに利上げする用意がある」と発言した。

ただし、政策決定は「今後のデータ次第」であり、追加利上げと停止双方の可能性に言及するなど、これまでの見解の繰り返しが多く、今後の金融政策の方向性を示唆するものではなかった。

タカ派的スタンスに身構えていた市場では、一定の安心感が広がった。特にパウエルFRB議長が、追加利上げ、あるいは停止のいずれの方向を取るにしても「慎重に決めたい」としたことは、タカ派一辺倒ではないとの印象を与えた。

一旦はタカ派的スタンスとの受け止め方で1,931.00ドルまで売られた8月25日のNY金だが、終盤には買い戻され、前述のように通常取引は1,939.90ドルで終了。その後の時間外取引でも買い戻しの動きは続き、1,943.30ドルで週末の取引を終了した。

結局、NY金の先週のレンジは1,913.80~1,951.30ドルとなった。対して先週のコラムでは想定レンジを1,895~1,945ドルとしていた。スポット価格は1,900ドル割れを見ているものの、NY金の下値は堅かった。これは後ほど取り上げるように、NY金先物市場でのファンドの買い残整理が大きく進んでおり、内部要因的に売り圧力が高まらなかったことによる。

その一方、国内金価格は、週末8月25日に過去最高値を更新した。NY金の週足が4週ぶりの上昇に転じたことに加え、対米ドルでの円安が進展したことによる。「適切ならさらに利上げする用意がある」とのパウエルFRB議長の発言を受け、米ドルが買われ8月25日の米ドル/円相場は一時1米ドル=146.64円と2022年11月上旬以来、およそ9ヶ月ぶりの安値を付け146.40~50円で終了した。

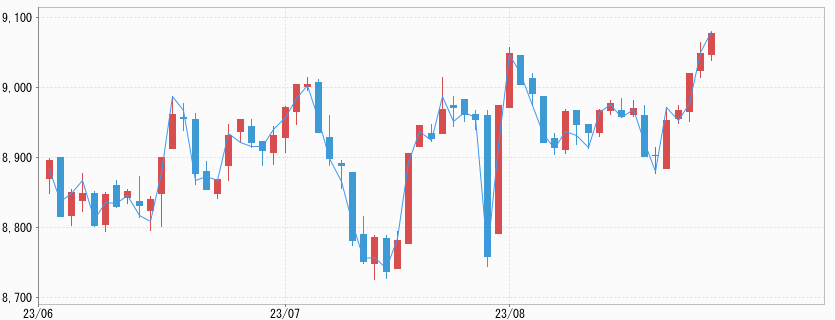

8月25日の大阪取引所の金先物日中取引は(国内金価格)8,980円で終了。終値ベースで過去最高値を更新した。一般的に税込みで表記されるゴールド現物の店頭小売価格は9,900円台半ばとなり、1万円に接近している。こちらも過去最高値更新となる。

先週の国内金価格のレンジは8,801~8,994円となったが、先週のコラムでは想定レンジを8,800~8,920円としていた。想定に沿った展開だが、為替相場(米ドル)の上振れが、そのまま国内ゴールドの上昇に繋がっている。

大山鳴動してねずみ一匹、ジャクソンホール会合でのパウエルFRB講演

ジャクソンホール会合でのパウエルFRB議長の講演は、市場に過剰な反応を引き起こさせないよう配慮する結果、内容的にクリアカットとは行かない可能性が想定されていた。また受け取る側のスタンスで、発信情報の解釈も変わる内容となることも考えられた。インフレ鈍化が続く中で、さらにどれだけの取り組みが必要かを巡り、当局者間の意見も分かれていることがある。

そもそも今回の情報発信の目的は市場に予断を持たせないことであり、それによりFRB自体の今後の政策自由度を確保するものとの指摘がある。確かに米債券市場の見通しは発言を受け割れている。予断を持たせなかった反面、不透明感は長く続くことになる。

講演の骨子は従来通り「今後のデータ次第」であり、今後の金融政策の方向性を示唆するものではなかった。講演を受けた市場の評価だが、あるメディアは、「サプライズなしのジャクソンホール」とした。また、パウエルFRB議長講演を「無風通過」と伝えるところもあった。

総じて、今回のイベント(パウエルFRB議長講演)は、「大山鳴動してねずみ一匹」という印象で通過することになった。

パウエルFRB議長をスルーした中立金利(自然利子率)を巡る議論

さらにもう1点、今回にわかに注目された論点に、米国で中立金利(自然利子率とも呼ぶ)が切り上がっているのではというものがあった。

中立金利とは、経済を熱しも冷ましもしない金利水準を指し、言い換えれば今の米国経済にふさわしい政策金利の水準を指す言葉だ。それが従来より切り上がっているという解釈を、8月に入りNY連銀のエコノミストが同連銀のブログで投げかけた。

そもそも、FRBが1年半ほどで政策金利を5.25%も切り上げたにも関わらず、米国経済が引き続き好調に推移しているのはなぜか?なぜ、引き締め策は効かないのか?それを説明するために出てきた議論で、中立金利が切り上がったことが要因と解釈すると合理的に説明ができるというもの。歴史的引き締め策(利上げ)が、経済に目立って効いていない現状を説明するために、ひねくり出した感は否めない。

問題は、パウエルFRB議長がこの議論から今回距離を置いたことだ。「中立金利を確実に特定することはできない」と発言し、当面の政策方針には無関係であることを示唆した。ただし、想定外の強さを発揮している米経済だけに、折に触れ関心を集めることになりそうだ。

今週の見通し:大きく進展しているファンドの買い残整理。NY金は1,935~1,975ドル、国内金価格は8,900~9,150円を想定

注目のジャクソンホール会合を通過し、次なる焦点は9月19~20日の米連邦公開市場委員会(FOMC)となる。追加利上げの有無や政策転換の時期を占う上で、「データ次第」がさらに確認されたことで経済指標に改めて注目が集まる。

今週は重要統計の発表が続く。9月1日に8月米雇用統計、同じ日に8月ISM製造業景況指数の発表。雇用統計では非農業部門雇用者数が約17万人増に減速し、直近3ヶ月の平均では2021年初め以降、最も小幅な伸びになる見通しとなっている。10万人を割ると失業率に押し上げ圧力が増すとされ注目される。

8月31日に7月個人消費支出(PCE)・所得統計の発表もある。これは言うまでもなくインフレ指標としてFRBが重視している変動の大きい食品とエネルギーを除いたコアPCE価格指数(デフレーター)である。

なお、米商品先物取引員会(CFTC)が発表の週次データでは、ファンドの買い越し残は、重量換算で直近ピークの5月9日の701トンから直近8月22日は307トンと394トン、56%の減少となっている。

このうちCTA(商品投資顧問業者)など、目先のトレーダーのポジションは456トンから79トンと82%も減っている。ファンドのポジションの整理は一巡しているといえ、現在の環境からはショート(売り越し)に転じることは考えにくく、この先、反転のきっかけ待ちと見ている。先週、NY金が1,900ドル割れに至らなかった背景とも受け取れる。

そこで今週のレンジだが、重要指標の結果に左右されるものの、NY金は1,935~1,975ドル、国内金価格は8,900~9,150円を想定している。円建て価格は、過去最高値更新が続くと見られる。