将来のライフイベントに向けてまとまった資産を築くことは大切です。ただ、もっと大切なことは、資産形成期の間も、その時の生活を楽しむためにお金を使い、ライフイベントが起こった際に築いた資産を上手に使っていくことです。

お金を貯めることが目的になっていると、いざ使おうと思うときに使えなくなります。「お金を使うのに、なんとなく罪悪感が出てくる…」そんな風に思っていたら、「お金は使ってこそ価値があるもの」なのに、宝の持ち腐れです。

もちろん、お金はないよりはあったほうがいいことは間違いありません。日々、カツカツの生活を送りながら生活している状況であれば、その状況は変える必要があります。もしもの時に備えて、最低限のお金は貯めておく必要はあります。

しかし、お金を必要以上に貯めこむ必要はありません。「死んだ時が人生で一番お金持ちだった」という人もいますが、そんな人生は幸せとは言えないのではないでしょうか。

今回は、"幸福の最大化"を目指す運用戦略の1つ、「新NISA高配当株投資」について考えていきます。

"幸福の最大化"を目指すなら「新NISA×高配当株投資」が1つの手

幸福度を高めるためには、ある程度の経済力が必要です。しかし、それよりも健康であることや、他者と信頼関係を築くことが「人生の幸福度」を高めるという研究もあります(※)。

(※)参考:『ハピネス・カーブ 人生は50代で必ず好転する』(ジョナサン・ラウシュ著)、『幸せのメカニズム 実践・幸福学入門』(前野隆司著)、『残酷すぎる幸せとお金の経済学』(佐藤一磨著)など

また、全世界でベストセラーになっている『DIE WITH ZERO 人生が豊かになりすぎる究極のルール」』(ビル・パーキンス著)では、「思い出や経験は、死ぬまで我々に配当を与えてくれる」と書いてあり、「思い出」や「経験」にお金を使うことを説いています。

つまり、信頼できる人と思い出を作るためにお金を使うこと、自身の体験・経験にお金を使うこと、健康増進にお金を使うことは、人生の幸福度を高めていくことに繋がるということです。

老後に向けてまとまった資産を築くならば、複利効果(再投資効果)を味方につける運用が向いています。株式や投資信託に積立・分散投資を行い、値上がり益(評価益)、配当金、分配金があれば再投資し、時間をかけて資産を築いていくのが、"富の最大化"を目的とした王道の資産形成法です。

2024年から開始した「新NISA」は1800万円まで投資が可能であり、その投資から生まれた利益は一生涯非課税となります。1800万円という数字は、新規に投資できる金額に対してのルールです。

この時、注意してほしいのは、新NISAでは、配当金や分配金の再投資の際に、投資枠を消費してしまうということ。既に1800万円投資している状態で、そこから生まれた配当金や分配金は再投資ができません。そのため、新NISAで大きな資産を築く場合は、配当金や分配金のない資産(あっても少ない資産)に投資した方がベターです。

しかし、お金は使うために存在するのであり、人生の幸福度を高めるためには、お金を使っていくことが重要なテーマです。

冒頭で触れた「お金を使うのに、なんとなく罪悪感が出てくる…」という感覚は、結構多くの方が抱えている印象です。資産の一部を売却して、使っていくというのは心理的なハードルがあると思われます。また、売却タイミングによっては損する可能性もあったり、売らずにいればもっと増えるのにと思うと売却しづらいということもあったりするでしょう。

よって、資産形成期である現役時代においても、資産取り崩し期である老後においても、使いつつ増やせる資産として、新NISAで高配当株に投資するのが1つの手です。

新NISA高配当株投資は、税金が一切かからずに「配当金」という形で不労所得が入ってくる仕組みを作りつつ、時間をかけながら値上がり益を積み重ねてまとまった資産を築く戦略です。もちろん、必要に応じて、途中で売却することも自由です。

現役時代は、生活を豊かにするために配当金を使っても良いし再投資に回しても良いでしょう。値上がり益を取り崩すよりは心理的に使いやすいでしょう。定年後の生活では、年金収入の上乗せとして安定的に不労所得を得られれば、心の安定につながります。

優良の高配当株をサクッと選ぶ3つのポイント

「配当利回りがいくら以上だと高配当株」という明確な基準はありませんが、一般的には3%を超えてくると高配当と言われています。

ただし、利回りの高さだけで飛びつくのはNGです。配当利回りの計算式は「年間予想配当金÷株価×100」です。つまり、株価が下がって配当利回りが高くなっている、不人気な銘柄や業績の悪化した銘柄が入っている可能性があるということです。

配当利回りだけ見て飛びつくと資産を減らす可能性が高くなります。業績は好調なのか、財務は健全なのか確認することが必須です。

日本の株式市場には約4,000社が上場しています。その中から、配当利回りが高く、安定した配当を"継続的"に出せる優良な高配当株を選びたいものですが、あまり時間をかけたくない方は次の3つのポイントで探すのがおすすめです。

1:配当利回りは「2%以上」で絞る

配当利回りが3%を超えると「高配当株」と呼ばれるという話をしましたが、「3%以上」を条件に検索すると、3%に近い"優良"の銘柄が見つけられなくなってしまいます。高配当銘柄を欲しい人が集まると株価が高くなり、その結果配当利回りが低くなる仕組みのため、スクリーニングのタイミングによっては優良銘柄を見逃すことになります。まずは「2%以上」で探し、その中から優良銘柄を探しましょう。配当利回りはあくまで最初のフィルターとして使い、他のポイントを確認しましょう。

2:「連続増配」「現状維持」の銘柄で絞る

増配とは、1株あたりの配当金が前年より増えることです。配当金は、業績が良ければ増え、悪ければ減ります。必ずしも、増配しているから業績が良いということではありませんが、少なくとも毎年増配している銘柄は、企業の業績が右肩上がりで成長している可能性が高いということになります。

また、増配はしていなくとも配当金の推移が横ばいになっている銘柄は、安定した経営が続いていると言えます。配当金が増配、または横ばいであることを条件に探すと、配当利回りだけでは見つけられない、今後有望な銘柄を見つけることができます。

3:配当性向は30~50%が目安

企業の最終的な利益である純利益のうち、どの程度の割合で配当金が分配されたのかを示した指標が「配当性向」です。株主に出す配当金の総額を当期純利益で割って算出できます。例えば配当性向が40%だった場合、純利益の40%が配当金として株主に配分されているということです。配当性向が低いと配当に回す資金が少なく、もらえる配当金が少なくなるわけですが、そうした企業は将来を見越して剰余金を貯めている可能性があります。

一方で、配当性向が80%を超える水準になるなど、高過ぎる場合、企業の成長にお金を回すよりも、利益の多くを配当金に回していることになり、企業の持続性や将来性に不安が残ります。配当性向は業界によって平均値に差がありますが、おおむね30~50%くらいを目安にしておくと良いでしょう。

高配当株投資による損失を少なくするためには、10銘柄から20銘柄に分散投資することが大切です。また、値動きを抑えつつ、安定的に高配当をもらって使うという戦略ならば、業績や株価が比較的安定している、不況に強い業種の銘柄を選びましょう。不況に強い業種には、食品、医薬品、電力・ガス、鉄道、通信などが該当します。

値動きと上手く付き合うには「分散投資」が必須

投資先の業種の分散はやはり大切です。同じような業種の銘柄は、同じような値動きをする傾向にあります。投資先の銘柄の業種が偏っていたら、別の業種の銘柄を選ぶようにすると、仮にある業種が値下がりしても他の業種の値上がりでカバーする「分散投資」の効果が得られます。

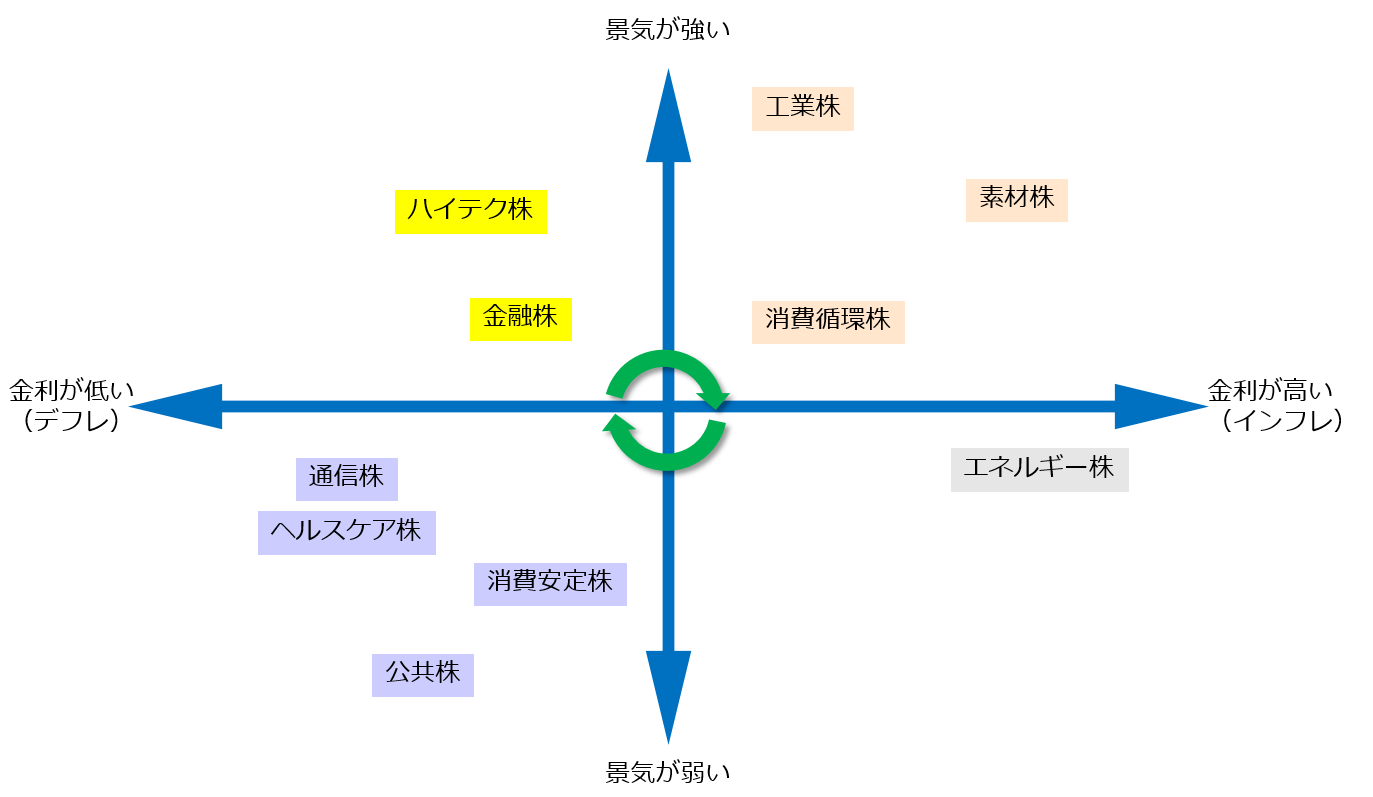

株式市場で注目を浴びる銘柄は、景気や金利の動向に応じて変わります。景気が弱いときには、業績が景気に左右されない不況に強い銘柄の株価が上昇する傾向にあり、景気が良くなるときにはハイテク株、金融株、工業株、消費循環株(自動車や宝飾品などの高級品)、素材株などの株価が上昇する傾向にあります。

景気が循環する中で、注目される業種も変わりますので、うまくバランスを取っておくことが大切です。

また、高配当株に投資する方法は個別株投資だけではありません。投資信託やETF(上場投資信託)を通じて、投資する方法もあります。投資信託やETFを活用すれば、1本で複数の高配当株に投資するのと同じ効果が得られるので、リスクの分散に役立ちます。

新NISAで投資できる、日本の高配当株ファンド・ETFや米国の高配当株ファンド・ETFは意外とたくさんあります。投資信託やETFは保有している間に信託報酬(経費率)がかかりますが、最近はとても安いものが増えています。

投資信託やETFの場合、低コストであるかどうかは重要ですが、それだけでなく、過去のパフォーマンス、配当利回りまたは分配金利回りの推移、純資産総額の規模、月次資金流入が堅調かなども確認することも忘れないようにしてください。

"幸福の最大化"を目指す運用戦略の1つとして、「新NISA高配当株投資」について考えてきました。将来に備えるために資産増も狙いつつ、日々の生活へのお金の使いやすさを考えると、新NISAで高配当株に投資する方法は個人的にかなり良いと思っています。資産を売却して使うよりは、心理的に配当金や分配金は使いやすいのではないでしょうか。

読者の中には"富の最大化"を目指したい、資産が増えることで喜びが増すという人もいるかもしれません。でも、それはおそらく一時的な喜びにすぎません。

『DIE WITH ZERO』が説く、「思い出や経験は、死ぬまで我々に配当を与えてくれる」というフレーズが私は大好きなのですが、お金をお金のまま持っておくよりも、経験・思い出・健康など見えない資産に換えていくことが、"幸福の最大化"につながっていくのではないかと思っています。