2026年の日本株の動向は、高市政権の積極的な財政政策や緩和的な金融政策を重視するスタンスを踏まえ、マーケットは株高に反応していました。2月27日の日経平均株価の終値は58,850.27円と6万円に迫りました。一方で米国株価は大手ハイテク株の失速、インフレ再燃への懸念などから冴えない展開が続いています。

足元では、中東情勢の懸念で世界経済の先行きへの懸念が一段と強まり、世界全体が株安に転じています。地政学リスクによるマーケットへの影響は年々増しているように思います。

過去を振り返れば、数年に1度の頻度で暴落が起きています。ネガティブなニュースが流れるたびに急落し、そのニュースが緩和されれば急騰というボラタイルなマーケット状況が続いています。上がる分には問題はないですが、急激に下がると不安になるのが、投資家心理です。

NISAで投資を始めた投資初心者にとっては乱高下する相場は不安でいっぱいでしょう。そこで今回は、マーケット変動への備えと対策をお伝えします。

下落相場になっても、投資・運用を継続できる「家計・資産状況」であるかを確認

過去の2024年1月17日付「資産形成も自分磨きも。人類最大の発明「複利効果」を活用し尽くす」でも家計に無理のない範囲で投資をしましょう、と伝えています。毎月の収支が赤字であるのにもかかわらず投資をしているならば、今すぐやめましょう。毎月の収支が黒字であっても、すぐに投資を始めてはいけません。すぐに引き出せる安全性の高い資産があるかどうかが重要なのです。

なぜなら投資は、お金が減る可能性もあるからです。「日々出入りするお金」「ケガや病気のもしものお金」は預貯金など元本割れせずに、すぐに引き出せる安全性の高い資産で持っておく必要があります。生活費6ヶ月分は少なくとも預貯金で確保しておきたいところです。

大幅にアップグレードされたNISAとはいえ、万能ではありません。旅行費用、マイホームの頭金、留学費用、車の購入費用など、数年以内に使うことがほぼ決まっているお金を、元本割れせずに準備するにはNISAは向いていません。長期的に値上がりが期待される資産であったとしても、5年、10年で見れば、元本割れしている可能性もあります。

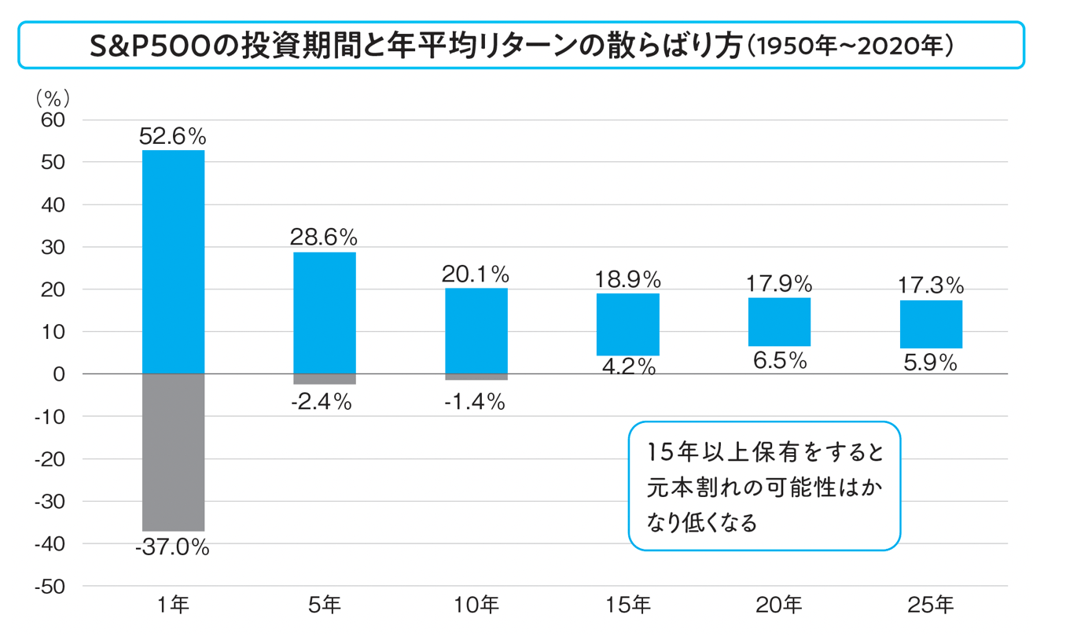

長期・積立・分散投資を通じて元本割れの可能性を低くするには、少なくとも15年から20年以上継続して行う必要があります。「15年から20年以上」の根拠は後述します。

資産状況という意味では、上述の「生活費6ヶ月分の預貯金」も踏まえて、自身のポートフォリオの中で、無リスク資産(現預金・個人向け国債)とリスク資産(株式・投資信託など)の割合を確認しましょう。

リスク許容度(いくらまで損に耐えられるかの度合い)は人によって異なるので、あくまでも参考情報ですが、無リスク資産とリスク資産の割合は、「自分の年齢」と「120から自分の年齢を引いた数字」を対応させるのが1つの目安です。

例えば、自分の年齢が40歳であれば、無リスク資産:リスク資産の割合は40:80くらいの割合で持っておくとよいでしょう。資産が720万円あれば、無リスク資産は720万円×40/120=240万円、リスク資産は720万円×80/120=480万円という感じです。

一般的な「120-年齢」の法則は、算出される数字が株式の比率とするものです。例えば、40歳ならば、80%を株式などリスク資産に配分し、20%を債券など比較的リスクの低い資産に配分です。預貯金などの無リスク資産はこの法則とは別で考えるというもので、使いやすいのか、使いにくいのか微妙な法則です。上記の無リスク資産とリスク資産の割合目安は、私が使いやすくアレンジを加えました。

ただ、総資産が120万円の場合、無リスク資産40万円、リスク資産80万円でも良いということになってしまい、無リスク資産40万円ではケガや病気で働けないなど、もしもの場合に備えられません。よって、最低でも生活費6ヶ月分は預貯金で持っておきたいところです。

よって、マーケット変動に事前に備えるという意味では以下がポイントになります。

(1)毎月の収支が赤字である → 黒字にしよう

(2)収支が黒字でも、生活費6ヶ月分の預貯金がない → 預貯金を優先的に貯めよう

(3)総資産の中でリスク資産の比率が高すぎる → 無リスク資産を増やそう

値動きの大きさに耐えられないなら、値動きを抑えた資産へ入れ替える

自分のリスク許容度に見合わない投資(=値動きが大きい投資)をしていると、下落相場においては、値下がりも大きくなりがちです。「元本割れリスクを減らし、堅実に増やしていくために、長期・積立・分散投資を行うことが大事である」と頭ではわかっていても、落ち着いて投資を続けられなくなってしまいます。

よって、リスク許容度にあった投資先に変更することが重要です。新NISAの投資先は「全世界株型」か「S&P500(米国株)」それぞれの指数に連動する投資信託のどちらが良いのかと度々話題にのぼっています。

人気があるから「安全な投資先」ということはなく、どちらも株に100%投資する投資信託ですから、値動きは、債券などに投資する投資信託と比べて大きくなります。

値動きが激しくて精神的に厳しいという場合は、債券やREIT(リート)など複数の資産に投資するバランス型投資信託への入れ替えや、債券に投資する投資信託、REIT(リート)に投資する投資信託に一部入れ替えるなどで、リスクを軽減することが期待できます。

例えば、全世界株型のインデックスファンドの5年リターン(年率)は+20.52%で、リスクメジャーは4(値上がり益追求型、標準偏差・年率15%以上20%未満)です。

国内外の株と債券の4資産に均等投資しているバランスファンド(4資産均等型)の5年トータルリターン(年率)は10.94 %ですが、リスクメジャー3(バランス重視型、標準偏差・年率5%以上10%未満)です。数字はいずれも2026年2月末日時点のものです。

4資産均等型のバランスファンドは、高いリスクをとって値上がり益を狙うタイプの全世界型のインデックスファンドと比べてリスクが抑えられているため、リターンは低くなります。なお、ここで言う「リスク」は「リターンの標準偏差(変動幅)」を指します。

暴落が起きても、「保有&積立継続」しよう

過去を振り返ると、下がり続けた相場はなく、暴落から必ず回復し、上昇してきているのがわかります。今後も暴落が起こったとしても、同様に回復し、上昇していく可能性はかなり高いと見ています。

人気の高い米国株価指数「S&P500」の推移を確認してみましょう。

例えば、2008年9月に起こったリーマンショックでは、ピークから53%も下落しました。しかし、いつまでも下落を続けていたわけではなく、5年後の2013年3月には暴落前の水準を回復し、その後は上昇を続けています。また、2020年2月に起こったコロナショックは、ピークから34%下落しましたが、約半年で暴落前の水準を回復し、その後は上昇を加速しています。その後に起こったロシアのウクライナ侵攻も同様の結果です。

暴落があったときにやってはいけないことは「慌てて売る」ことです。慌てて売ると、その時点で利益(または損失)が確定し、その後の値上がりによる資産回復・上昇の恩恵を受けられなくなります。

回復までの期間は1~3年、長くて5年ほどです。暴落からどれくらいで回復するのかを把握しておきましょう。

市場が将来的に値上がりする可能性が高いならば、積立投資を継続した方が良いということもわかります。もちろん、値上がりするならば、時間をかけて積立投資するよりも、早いタイミングで一括投資した方が合理的です。

しかし、一括投資の場合、暴落が起きたら市場の回復をただ待つことしかできません。加えて、精神的にもキツイのではないでしょうか。

暴落をチャンスに変え、感情に左右されず淡々と資産形成できるのが積立投資のメリットです。積立投資は、「ドルコスト平均法」の効果を味方につけることができます。

ドルコスト平均法とは、定期的に定額購入する方法です。金融商品の価格は長期的に右肩上がりでも、短期的には上下に変動しながら推移します。よって、金融商品の価格が安いときにはたくさん購入し、価格が高いときには少しだけ購入することになります。これにより、自然と平均購入単価が下がり、価格が上昇したときに利益を得やすくできます。これがドルコスト平均法の効果です。

米国株式市場、世界株式市場、共に拡大していく可能性が高い

米国株式市場も世界株式市場も、今後拡大していく可能性が高いでしょう。

まず米国株式市場が拡大していく可能性が高い理由ですが、いくつかあります。米国のGDP(国内総生産)は世界トップであり、先進国の中で唯一、人口が増加している国です。2026年現在およそ3.4億人いますが、2050年には3.8億~4億人になると推計されています。人口が増えると「消費増→生産増→経済拡大」という好循環が得られます。

株式市場としての魅力度が高い点も挙げられます。世界を牽引する成長企業が多く、大企業にもかかわらず将来への投資も積極的で、高い成長力を保ち続けています。

加えて、米国株式市場は「世界中から投資マネーが集まっている」からです。そのお金が米国企業を成長させていきます。世界株式市場に占める米国株式市場の割合は、2025年12月末時点で約48%となっています。

世界株式市場も同様に拡大していく可能性が高いと見ています。世界人口は80億人を突破し、2058年には100億人になると推計されています。20年、30年、40年先といった将来を考えると、今よりも「経済拡大→企業収益増→株価上昇」の可能性が高いでしょう。

過去データでは「15年」以上の運用継続で元本割れなし

投資の名著とされる『ウォール街のランダム・ウォーカー』(バートン・マルキール著/日本経済新聞)では、15年以上運用を継続することで元本割れしないという分析結果が紹介されています。

著書『マンガと図解 50歳からの「新NISA×高配当株投資」』(KADOKAWA)から抜粋

図表3は、1950年から2020年までのデータにおいて、S&P500への投資期間を「1年間」「5年間」「10年間」「15年間」「20年間」「25年間」とした場合の年平均リターンの散らばり方(ブレ幅)を表したものです。プラスは利益が出たこと、マイナスは損失が出たことを意味します。

金融庁の「つみたてNISA早わかりガイドブック」および「NISA早わかりガイドブック」の中で、1985年以降の期間で長期・積立・分散投資を20年続けると、元本割れしないという分析結果が公表されています。

これらは、あくまでも過去のデータであり、将来の投資成果を保証・予測するものではありませんが、少なくとも15年から20年以上、投資を継続することで、お金を減らさずに堅実にお金を増やせる可能性は高いと言えそうです。

急なマーケット変動への備えと対策をお伝えしました。皆様の投資行動のご参考になれば幸いです。

(※)2026年3月4日更新