インフレ指標が予想を下回ったことを好感

先週S&P500は、5月15日(水)に5,308ポイントで引け史上最高値を更新しました。加えて、米国市場主要株価指数であるNYダウ、ナスダック100なども史上最高値を更新しました。きっかけは、同日発表された4月のコアCPI(食料品、エネルギーを除く)が市場の予想を下回ったことです。市場はFRB(連邦準備制度理事会)がいずれ利下げに転じる方向に賭けているものの、そのトリガーとなるインフレ下落のエビデンスをこれまで発表された経済指標では確認することができませんでした。市場参加者は今回のデータを好意的に解釈、株価指数を高値へと買い上げていったのです。

S&P500年末目標を上方修正、5,500ポイントと予測するその根拠

これまでの私のS&P500の2024年末の目標は5,200ポイントでした。これは、2023年にS&P500が4,622ポイントをつけた週明けの12月11日に当コラムにて発表したものです。今回、目標レベルに到達したことを受け、見直しを行い、5,500ポイントへと上方修正します。

新たな目標である5,500ポイントの根拠は、来年2025年の予想EPS(1株利益)、275.5ドルの20倍であり、歴史的な株価収益率(PER)である19.1倍と比べ若干割高となります。しかし、これから金利が下がってくるであろう環境下で、3年間で業績が二桁成長するのであれば、時間の経過とともに割安感が見込めるため、このようなバリュエーションは正当化できると考えています。2026年の予想EPSである297.2ドルを使うと5,500ポイントのPERは18.5倍となり歴史的なバリュエーションを下回ってくる見込みです。

利上げが止まったとの安堵感が株価上昇の一因

米国株の歴史を見ると、FRBによる利上げが止まったことが確認されただけでも、株価が上がりやすい環境であったことが確認されています。市場にとっては、金融政策の引き締めが終わった、ということが重要なのです。つまり、FRBの金融政策は引き締め的ではないという安堵感が株価を上げやすくしているのです。

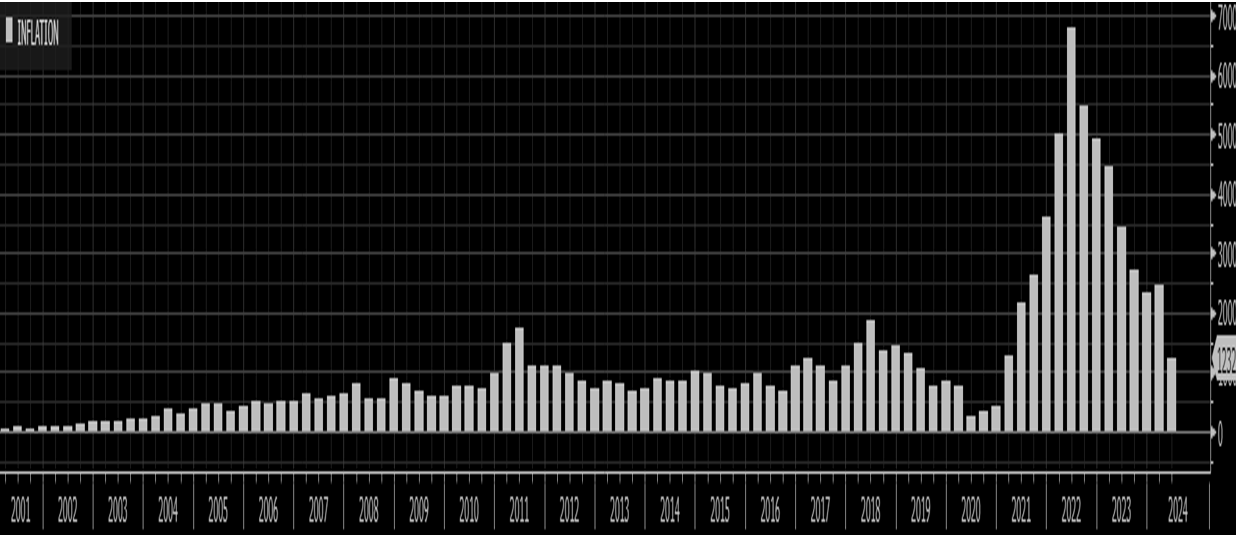

図表1は、S&P500採用企業のマネジメントが決算発表の際に「インフレ」について触れた件数の推移です。これを見ると事業を行っている企業の視点では、2022年半ばに大問題であったインフレは、徐々に改善へと向かっており、あくまで「懸念」となっています。

注:2024年5月15日時点

堅調な企業業績が上昇ドライバー

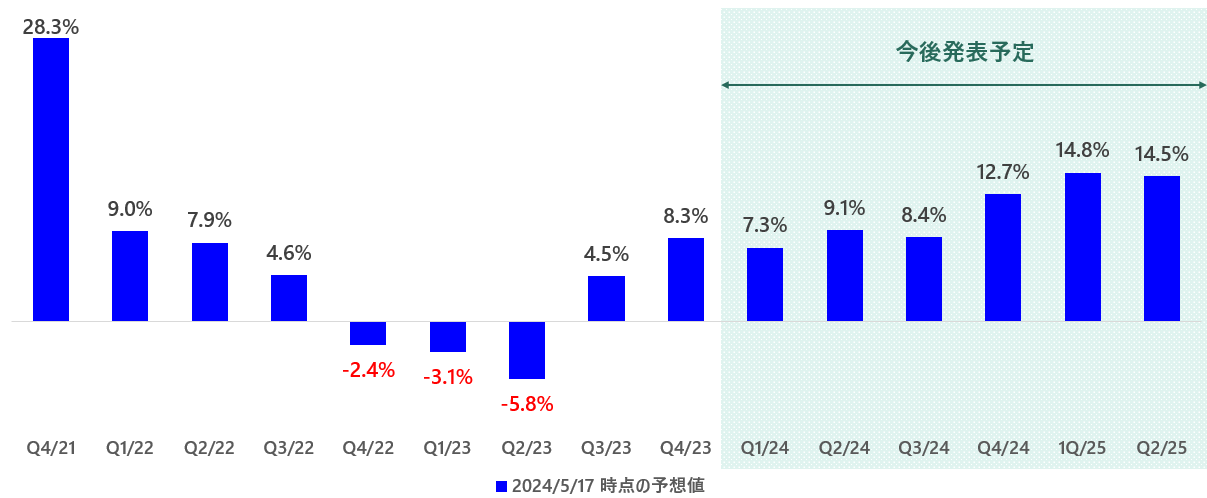

金融緩和に向かう環境下で、これから株価を上昇させる大きなドライバーは、増益基調である企業業績です。今回の業績のダウンサイクルでS&P500のEPSは、2023年第2四半期に前年同期比5.8%の減益でボトムを付けた後、増益基調に転じました。

注:期間:2021年第4四半期~2025年第2四半期

しかも、企業業績はウォール街の事前の予想を上回る展開となっています。2024年1月半ばから3月末にかけて発表された2023年第4四半期の業績の直前の予想は1.2%の増益だったのですが、最終的に8.3%の増益という結果となりました。また、2024年第1四半期の決算発表も事前予想3.9%の増益に対し、7.3%の増益で終わろうとしています。企業業績の増益基調はこれからも続く見込みです。

通年で見てみますと、2023年のS&P500のEPSについては、前年比で2.8%の減益でしたが、2024年は9.4%の増益、2025年については13.8%の増益、2026年については10.6%の増益と3年連続で成長が期待されています。S&P500の営業利益率についても、2023年は13.51%でしたが、2024年は16.58%へ改善が見込め、企業の稼ぐ力と言われているROE(自己資本利益率)も17.9%から18.4%へと高まってくることが予想されています。

今後は様々な上昇要因

2024年に入ってから、企業による自社株買いは2018年以来の高いレベルにあります。企業は潤沢なキャッシュを生み出し、積極的な株主還元を行なっているのです。

また、これまでAIというと、生成AIを可能とするエヌビディア[NVDA]や、AIを提供しているクラウドを展開しているマイクロソフト[MSFT]、アルファベット[GOOGL]、アマゾン・ドットコム[AMZN]などが注目されてきましたが、IT業界以外の企業もAIを活用することにより、生産性を高めていき、今後トレンドとして企業業績に何らかの形で貢献していくことが考えられます。

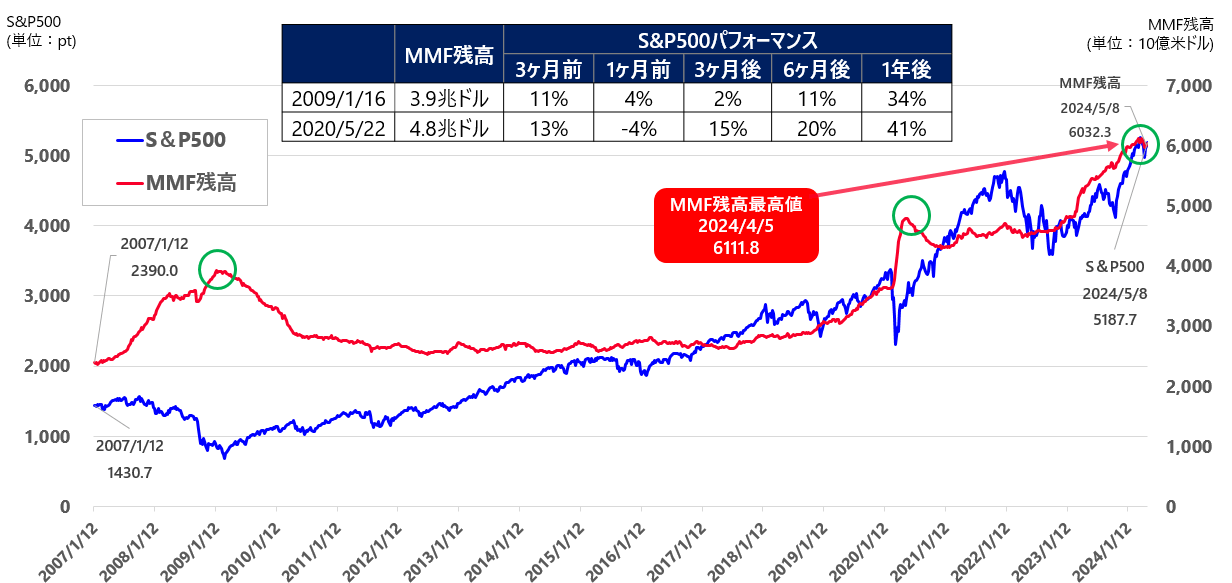

そして、私が株式市場の見通しについて強気でいられる材料の1つとして潤沢なキャッシュの存在があります。現在米国でのマネー・マーケット・ファンド(MMF)の残高は6兆ドルを超えており、投資家はリスクを取ることなく5%前後の金利を得ることができています。ただ、歴史を見ると、これまで株価が上がってくると一部の資金は株式市場に向かったという事実が分かります。2007年からこれまでで2回ほどMMFの残高がピークをつけたのですが、その後一部の資金は株式市場に流れ、株価が上昇してきたというのがこれまでのパターンです。今回については4月5日に6.1118兆ドルでピークをつけた可能性があります。2024年利下げが始まれば、現金の魅力が薄れて、これまでのようにより高いリターンを求める資金の一部は株式市場に流れると考えています。

出所:ブルームバーグよりマネックス証券作成

出所:ブルームバーグよりマネックス証券作成注:期間:2007年1月12日~2024年5月8日

大統領選挙年のマーケットのアノマリーにも注目

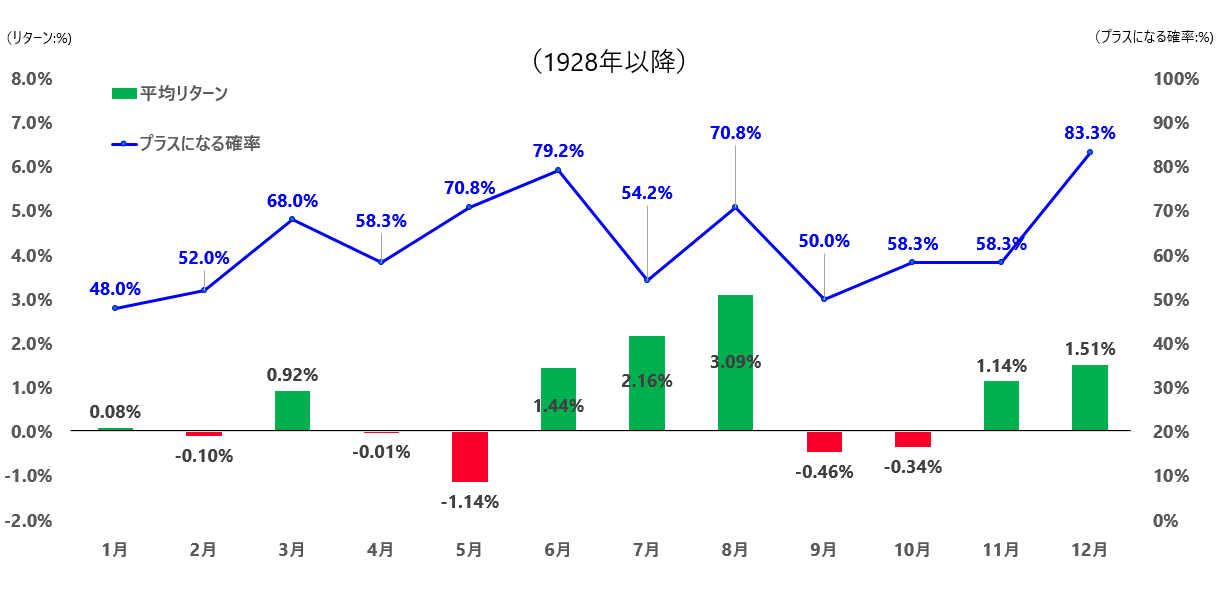

2024年は大統領選挙の年です。大統領選挙の年のマーケットのアノマリーも年末は株価が高いことを示唆します。米国の株式市場では、6月からの3ヶ月はサマーラリーが期待され、その後9月10月については選挙を目前としマーケットは様子見です。しかし、選挙が終わり次の4年間の大統領が決定するとその後は年末に向けてはイヤー・エンド・ラリーで株価が上昇に転じるというのが大統領選挙の年のパターンとなっています。

5%程度の調整は普通に起こること

以上のシナリオには当然リスクはあります。予想を大きく変える可能性があるのが、インフレの再燃です。ウクライナ、中東情勢については、マーケットは慣れてしまった感がありますが、マーケットの予想に反し、状況が悪化する可能性も否定できません。大統領選挙に絡み、両大統領候補からの米中関係について激しすぎるレトリックがマーケットを下げる要因となる可能性もあります。しかし、すでにマーケットは、リスクがより高いトランプ前大統領の性格を、知っています。また、トランプ氏が前回大統領に就任した当時、株価が上がると、いかにもそれが自分の手柄であるかのようにX(旧Twitter)にて囁いてきたことや、株価の上昇を自分の経済政策の通知表として扱ってきたことを考えると、株価を下げる政策を取ることも考えにくいと思います。一方、他のリスクは、年末まで待たずしてS&P500が私の目標値に達してしまうことです。

歴史的にS&P500は1年に5%以上の調整を平均3回こなしてここまで上がってきています。2024年も4月に入り後半にかけほぼ3週間で5.9%の調整をこなしています。どんなに良い経済環境であったとしても5%程度の下げは普通に起きることなのです。そうした意味でも、2024年後半何らかの理由でマーケットが5%以上下げても驚くには値せず、むしろ調整があるとすればそれは買いの機会だと歴史が証明してくれているのです。