労働市場の軟化に対して利下げで対応する米国

先月のマクロ経済動向「信頼するが確認もする」に記載したように、日米金融政策が転換点を迎えるなかで、期待先行で上昇してきたマーケットはこれから現実を確認する段階にきていると見ています。

米国の労働市場が軟化しています。8月に示された7月分雇用統計では、失業率の3ヶ月移動平均が過去12ヶ月の最低値より0.5%ポイント以上上昇すると景気後退の始まりを示すとされる「サーム・ルール」に抵触するデータが示されたことで、相場展開は不安定となりました。また消費者センチメントからは労働市場の鈍化基調継続が示唆されています(図表1)。

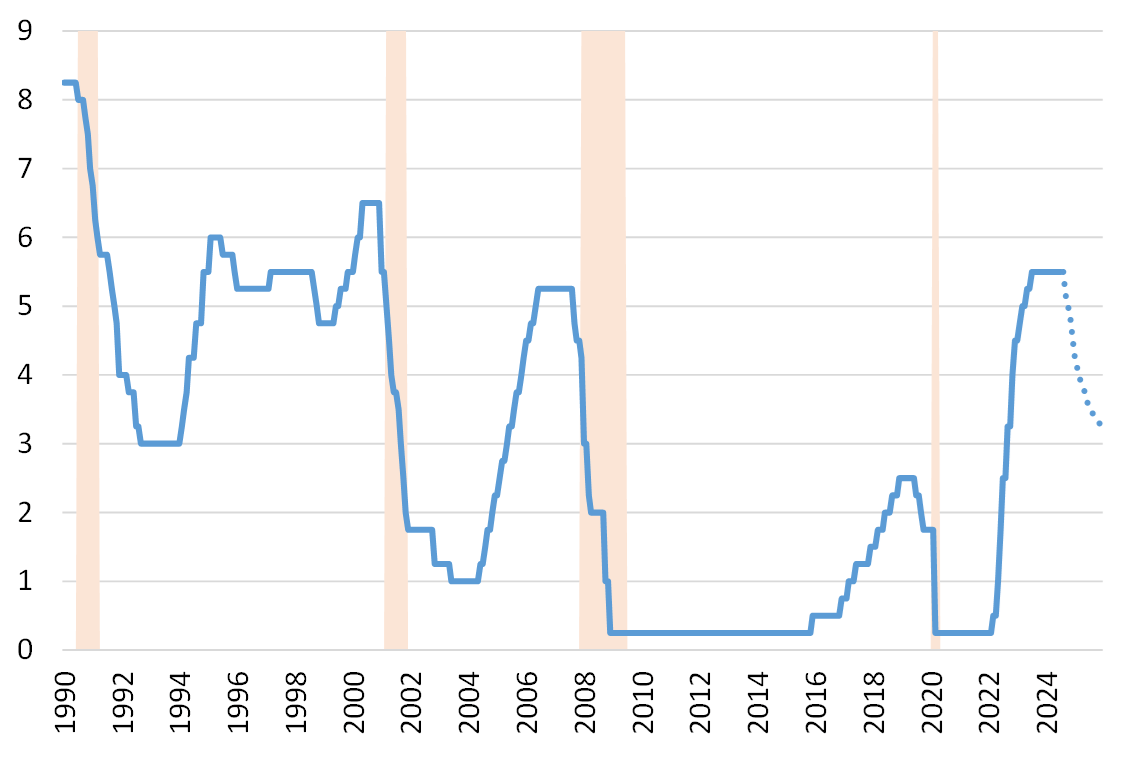

このような環境下でパウエル議長はジャクソンホール会合で、「インフレ上振れリスクは後退し雇用の下振れリスクが高まった」と発言し、政策調整の時が来たと利下げ姿勢を示しました。市場の金融政策見通しにおいても現在は断続的な利下げが予想されており、労働市場の軟化に対して利下げで対応することが市場のソフトランディング期待につながっています(図表2)。

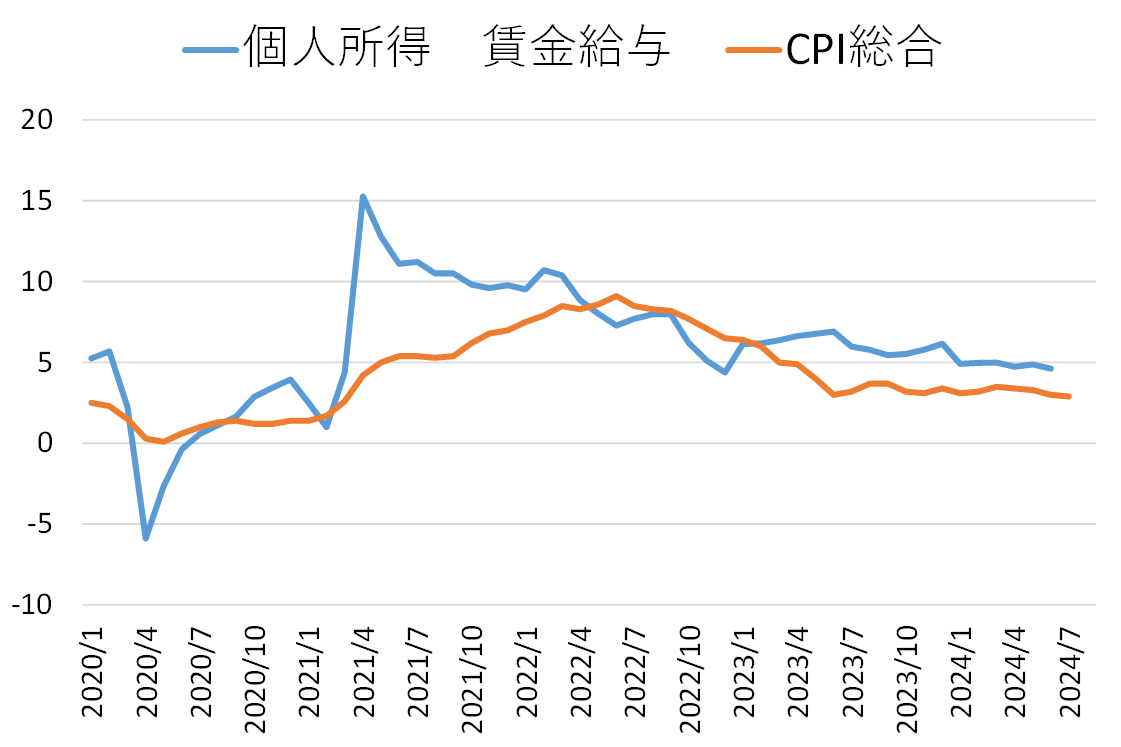

ただし、これほどの断続的な利下げは過去においては景気後退局面に見られるもので、直近ソフトランディングとなった1995年は半年で3回の利下げにとどまりました。リセッションを前提として株式市場が高値追いをしている訳ではないのであれば、過度に利下げ期待が先行していると言えるでしょう。未だ金融環境は緩和的な状況が続いています。また堅調な消費を下支える所得環境もあり、急に景気が腰折れする気配はなさそうです(図表3)。

次回FOMCで示される政策金利見通しに注目

多くの利下げ期待と株高は良いとこ取りの感がありますが、次回9月のFOMC会合ではdotsと呼ばれる当局者の今後の政策金利見通しが示されることから、市場の利下げ見通しも振れる可能性があります。債券投資においてはその点が注意される一方、ソフトランディングを期待させる景気認識となるのかは株式投資においての注目点となるでしょう。

緩やかな鈍化基調をたどるとみられる経済ですが、その中心にある消費にはピークアウトの兆しも見られます。財政サポートによる過剰貯蓄が消失したと言われ、金利上昇による各種延滞率の上昇も見られる中、企業決算では旅行や余暇、百貨店が不振で消費は低価格志向に支えられている面もあります。過去は利上げよりも利下げ時に経済にほころびが見られており、マーケットの変動性も高まる傾向にあります。

ソフトランディングを期待しながらも、経済の方向性を注意深く見守る局面にあります。大統領選挙も控える中で、またポジション調整によってマーケットが大きく振れることが認識される現在、ポートフォリオも分散させる備えが必要です。