利上げ決定が相場にとってネガティブでもポジティブでもなかったものと言える理由

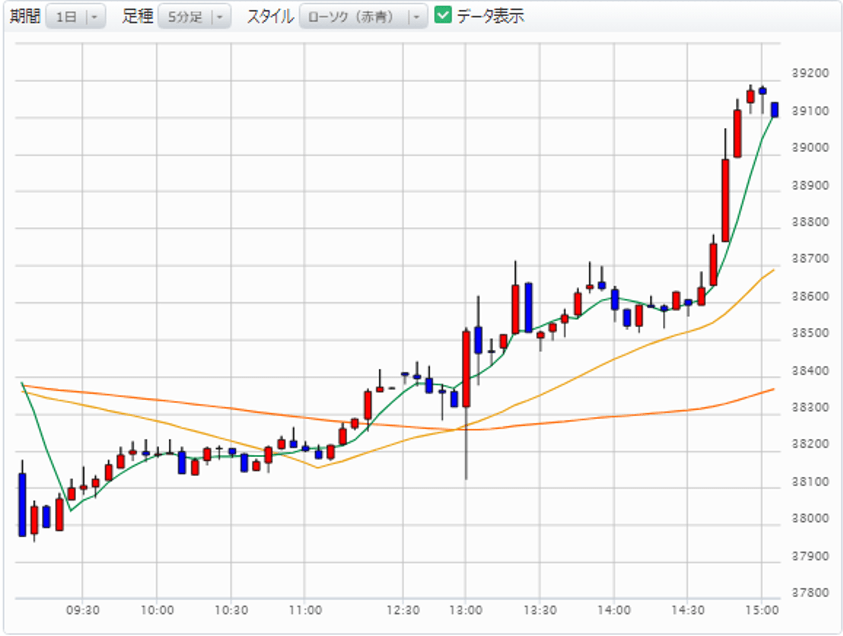

日銀が利上げを決めた。この決定を受けて市場は一時、荒い値動きになったが、事前の日経新聞の報道で織り込み済みであったため、大きな波乱には至っていない。と、この文章を日銀の決定直後に書いたが、すぐに修正を迫られた。14時30分過ぎから突如として株価が急伸した。米バイデン政権が対中半導体輸出規制で日本や韓国を除外すると伝わり、値がさの東京エレクトロン(8035)など半導体関連株が買われたことが要因のようだ。

日銀の利上げに対する株式相場の受け止め方としては、この引け際の急伸を除外して考える必要があるだろう。日経平均株価の今日1日の値動きを見ると、朝方の500円安から下げ幅を縮めて前場を終えたあと、日銀金融政策決定会合での利上げ決定が伝わった瞬間こそ乱高下したが、その後は概ね前日比変わらず~若干のプラス圏での推移が続いた。つまり、日銀の決定は株式相場にとってネガティブでもポジティブでもなかったもの、と言える。

この理由は、1)利上げはサプライスでなかったこと、2)一度利上げしてしまえば材料出尽くしになること、が挙げられる。

日銀の利上げは(僕も含めて)大半の市場参加者は10月を予想していたが、利上げそのものがあるというのは既定路線で、それが前倒しになっただけだ。毎月勤労統計調査で実質賃金のプラス転換を確認してから利上げするか、その前にやってしまうかだけの話であった。なぜこのタイミングで利上げしたかは、まったく理解に苦しむのだが、しょせん「遅かれ早かれ」の話なので、相場にも大きな影響はなかったのだろう。

5月の毎月勤労統計調査(確報、従業員5人以上)によると、現金給与総額のうち、基本給を中心とした所定内給与(共通事業所ベース)は前年同月比2.1%増だった。4月の1.8%増から伸びが拡大した。実質賃金は26ヶ月連続のマイナスだが、賃上げが今後も続き、政府の定額減税などの効果も合わさって、実質賃金がプラスに転じるのは時間の問題と日銀は判断したのだろう。

今後のリスクシナリオ

今後のリスクとしては、次の利上げを日銀が急ぐかどうか。その必要はまったくないのだから、もし日銀がそのような姿勢を見せれば市場はそれに対してネガティブ視するだろう。

例えば、実質賃金のプラス転換を先取りする形で今回利上げに踏み切ったのだから、実際に統計上それを確認したからと言って、次の利上げの議論を始めるようなことがあってはならないだろう。

日銀の追加利上げを最も正当化するのはインフレ率が目標とする2%を上回ってなお上昇基調にあるという点だ。6月の消費者物価指数(CPI、生鮮食品除く)は前年同月比2.6%上昇し、27ヶ月連続で2%を上回った。しかし、これは続くのか?詳しくは当社フィナンシャル・インテリジェンス部作成のマクロレポート『【日本】東京CPIは市場予想通りの前年比2.2%増』(7月26日付)を参照してほしい。

先行指標となる東京都区部の物価だが、生鮮食品・エネルギーを除く総合指数(以下、「東京コアコアCPI」)については、前年比1.5%と伸びの鈍化傾向が鮮明だ。エネルギー価格は上昇しているが、その他の財やサービスは鈍化傾向にあるといった結果が示されている。これではこの先も継続して2%の物価上昇が続くのかは心許ない。

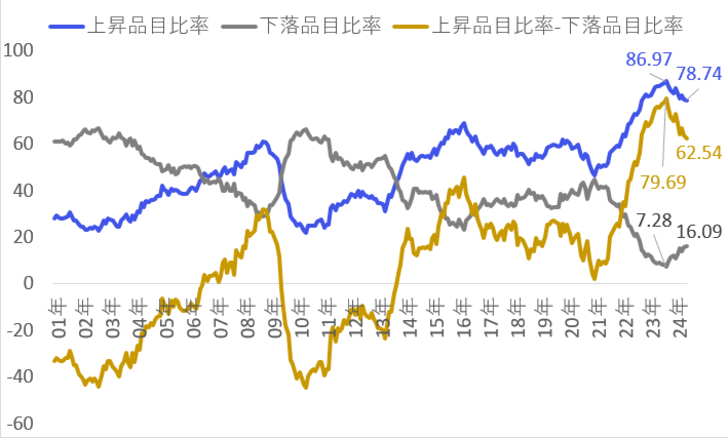

値上がり品目と値下がり品目の比率からも値上げはピークアウトした感がある。

こうした状況で、一段の利上げは、その意味が問われることになるだろう。インフレ抑制で実質賃金増を促し、家計の消費マインドに貢献する ‐ そうしたこととは関係なく、ただ金融政策正常化という錦の御旗のために利上げするのであれば、市場は強烈にNoを突き付けるだろう。その心配はないと信じたいが。

問題は日銀がどこまで利上げを進めるか

市場では、半年に1回程度のペースで0.25%ずつ政策金利を引き上げていくとの見方がある。2024年末から2025年3月をめどに、0.5%に引き上げるかどうか。それより早い利上げの議論が出るようだと、株式市場の悪材料になる。

問題はその先だ。今後、日銀はどこまで利上げを進めるだろう。2025年12月までに更に3回の利上げで政策金利は1.0%に上昇すると予想するエコノミストがいる。

その可能性も否定しないし、現時点では是非もない。経済の正常化が確固たるものになるなら、それもよしだ。あくまでも経済の正常化が先で、金融政策のそれが先行することはあってはならない。