米ドル/円 週間予想レンジ:148.00~150.00

メインストラテジー:レンジ取引

・トップアウトの公算が大きい

・日米金利差は縮小

・下値支持は盤石

アナリシス:

米ドル/円相場は先週に再度高値更新してから反落し、頭の重い構造を示唆した。一旦151.95円の打診があり、2022年高値とほぼ同じレベルまで上昇したが、その後米消費者物価指数(CPI)の低下を受けて失速し、149.59円の大引けで却って頭打ちの可能性を暗示した。

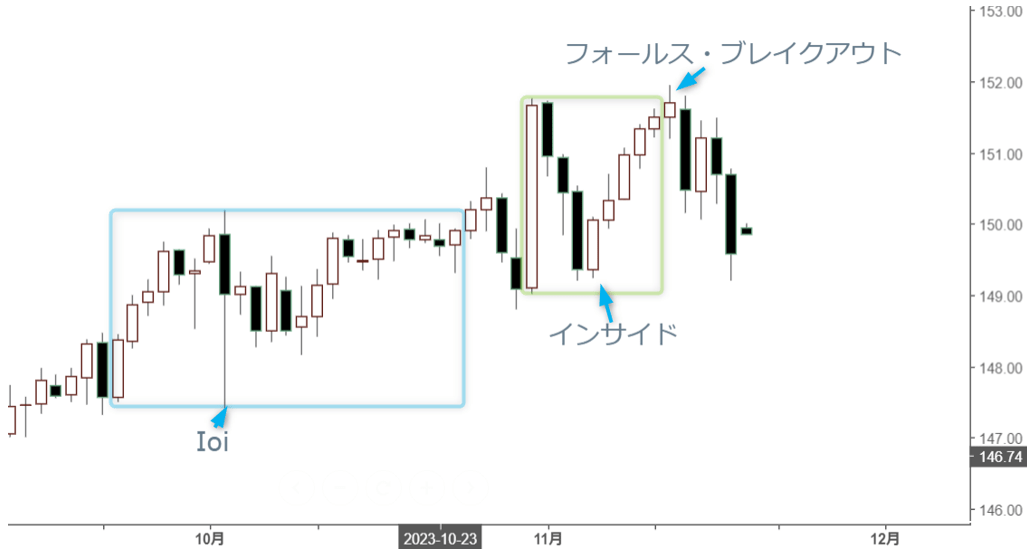

というのも、10月31日の大陽線が強烈な存在であった。その後市況が上下しながらも、11月10日まで前述の大陽線と「インサイド」のサインを形成し、11月13日に同「インサイド」を一旦上放れしたものの、翌日の11月14日にたちまち失速、「フォール・ブレイクアウト」の可能性を示唆した。

日銀の介入がなかったので、自然なトップアウトとなれば、一段と頭が重くなると推測される。もっとも、先々週の一貫した切り返しは、円売りがなお旺盛であることを示唆したが、日銀介入のリスクもあるため、高値更新なし、あるいは僅かな高値更新があって上に定着できない場合は従来の判断は不変であり、結果的に正しかった。

10月最終週にて年初来高値を再度更新したものの、大きく反落し、週足では「スパイクハイ」の陰線で大引け、頭打ちの可能性を改めて示唆した。10月31日の日銀会合後、投機筋の押し上げで151.76円まで高値を一旦更新し、当日に大陽線を形成したが、その後米金利の急落につられて149.37円まで反落、上昇幅の大半を帳消しした。

プライスアクションの視点としては、年初来高値の更新を重視しているものの、更新後の値動きをより重視している。この意味合いでは、前述のように、一旦「インサイド」のサインが否定された後、その上に定着できず、また反落してきた場合は「ダマシ」の可能性が大きいだろう。

そもそも10月31日の日銀政策修正自体、円売りの材料ではなかった。そのため、同日の大陽線の意味合いが一段と重視され、総合的な判断が必要となる。日米金利差の縮小が見られる中、トップアウトを暗示するサインがあれば、より重視したい。

10月3日の大陰線は、前の罫線に対して「アウトサイド」、後ろの罫線に対して「インサイド」を形成し、「母線」としての役割を果たした。同サインが「Ioi」と表示され、ブレイクがあれば、次なるトレンドへ寄与する存在と見なせるが、重要な節目において、ブレイクした後に早期逆転される場合は、そのブレイク自体が「ダマシ」となり、かえって頭打ちを示唆する存在と化すため、これから10月31日安値の149.02円の割り込みがあれば、一段と頭の重い構造を確認できるだろう。

ただし、日銀緩和政策自体が維持され、頭打ちがあってもたちまち円が積極的に買われる展開にはならないだろう。当面支持ゾーンは健在であり、しばらく高値圏にて保ち合いを継続するだろう。

豪ドル/円 週間予想レンジ:97.00~100.00

メインストラテジー:押し目買い

・高値更新で基調を強化

・上値志向が強く大台照準へ

・豪ドル/米ドル次第の側面もあり

アナリシス:

豪ドル/円相場は先週一旦98.69円をトライし、2014年12月以来の高値更新を果たした。上値志向の強さに鑑み、遅かれ早かれ100円心理大台の打診ありとみなし、強気スタンスの維持を再度強調しておきたい。

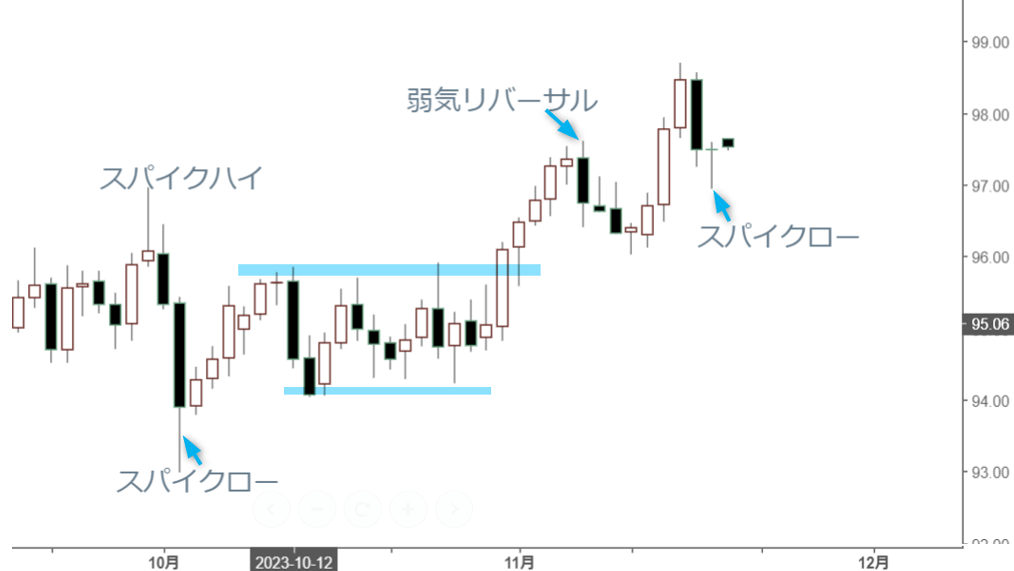

先週の罫線は、一見して「スパイクハイ」のサインを灯し、上値が重いとも解釈される可能性があるが、先々週の状況と総合的に見れば、むしろ逆の見方、即ち強気変動の証拠として受け止めている。

先々週の一旦反落は、陰線で大引けしたものの、途中調整としてむしろ歓迎され、これからの上昇波を健全化させる存在であった。そのため、基本的な見方は全く変わらず、年初来高値更新を確実視していただけに、正しい判断であった。

日足では、途中の速度調整として11月7日の「弱気リバーサル」のサインが目立った。それは豪ドル対米ドルの波乱につられた形であったが、豪ドル対米ドルの底鍛錬があったものの、結果的に再度底固めに成功していたため、豪ドル対米ドルの調整も終わった公算が大きい。11月14日や15日の大きな続伸も、当然の成り行きとみている。

そもそも10月最終週は大きく続伸し、9月高値のブレイクを果たしたため、上放れを決定した。ここから年初来高値の突破を確実視し、出遅れたロング筋の一段参入が想定されただけに、先々週の調整自体は、押し目買いの好機と見なされやすかった。そのため、先週の大幅続伸は全くサプライズではなかった。

10月第3週までの保ち合いで、やや波乱しながらも、堅調な推移を維持した。レンジ形成の延長となり、波乱があっても「コップの中の嵐」であったため、上放れの地合いを整備していたとの判断も正しかった。

同週までの直近3週間で、10月第1週(10月2日~)の大陰線に「孕まれる」形となったため、あくまで中段保ち合いの一環との位置付けだったが、10月最終週の大陽線はブレイクのサインとして一層重要であったわけだ。

要するに、散々底固めしてきた分、また上放れのサインが本物であった分、先週の高値更新があってもなお途中経過であるため、余計な解釈は不要だ。ここからは押し目買いか、高値追いかの違いがあっても、強気構造に便乗するスタンスは変わらない。豪ドル/米ドル次第では、高値追いもあり得る。この意味合いでは、先週後半の反落、また出遅れたロング筋に参入の好機を提供したと言える。

理論上では97円大台の再打診があれば、99~100円といった新たなレンジの上限にトライできるため、すでに97円以上の定着が見られる中、目下今週の上値ターゲットをその上限に据え置きたい。