先週の動き:再び米長期金利と米ドル高の中でニューヨーク金先物価格は下振れ、一方で円安にサポートされ国内金価格は最高値更新

先週末9月9日のニューヨーク金先物価格(NY金)は、約2週間ぶりの安値となる1,942.70ドルで終了した。週足は24.40ドル、1.24%の反落となった。

先週は再び米長期金利と米ドル高が目立ち、週を通して金市場は売り優勢の流れとなった。底堅さを示す米経済指標の発表が続き、米連邦準備制度理事会(FRB)がここまで引き上げてきた高金利を長く維持するとの見方が広がったことによる。米国産原油WTIが9営業日連騰を交え、一時2022年11月中旬以来10ヶ月ぶりの高値(88.08ドル)に至るなど、原油高も目立ち、インフレの高止まりが意識されやすかったことも、米長期金利の押し上げに繋がった。

特に9月8日発表の8月のISM非製造業景況指数が想定外の上振れとなったことから、米景気の強さでインフレが高止まり、あるいは再燃すら想定できるとして、FRBによる引き締めの長期化を招くとの見方が高まった。米長期金利高、ドル指数(DXY)上昇の中で、金市場は売り圧力にさらされ水準を切り下げた。

一方で、レイバーデーの連休明け当日こそ下げ幅は広がったものの、連日のレンジ(値動きの幅)は小幅にとどまった。前日には6ヶ月ぶりの高値となる105.15を付けていたドル指数(DXY)は、さすがに9月9日は上値が重くなった。それでも週間では2014年以来最長となる8週連続高となった。

長期金利も指標となる10年債の利回りは、週間ベースで約1ヶ月ぶりの大幅上昇となった。NY金の安値は9月8日の1,940.70ドルで環境を考えれば、むしろ底堅さを感じさせた。具体的には1日のレンジは連日にわたり、10ドル前後に収まった。

FRBの引き締め長期化観測は高まるものの、見通し自体が確たるものではないことが、売られはするものの、NY金の底堅さに表れているとみられる。ちなみに、金利先物から導かれるFRBの利上げ見通し、いわゆるフェドウォッチによると、9月20日の米連邦公開市場委員会(FOMC)では、約93%の確率で金利が据え置かれると予想されている。なお、11月会合での利上げ確率は53.5%となっている。

先週のコラムではレイバーデー明けの本格的な資金流入を読み、NY金の想定レンジをかなり強気に設定し1,960~2,000ドルとした。NY金先物市場にて前週からファンドによる積極買いがみられており、その継続を読んでのものだった。実際のレンジは1,940.20~1,964.70ドルと上値が40ドルの誤差を生じたのは、予想外の米経済指標による米長期金利とドル指数(DXY)の上昇に繋がったことによる。

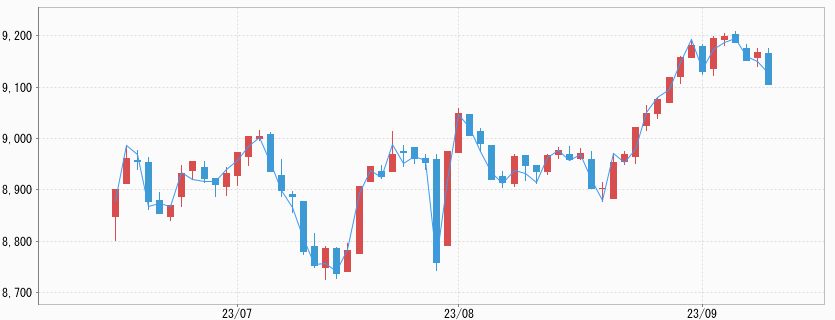

一方、先週のコラムで国内金価格の想定レンジは最高値更新を含む8,980~9,180円としたが、9,053~9,158円となった。大阪取引所の国内金価格の週足は36円、0.4%高で3週連続の上昇となった。9月6日に記録した9,158円は過去最高値となる。

9月8日、鈴木俊一財務相が米ドル/円相場について「過度な変動に対してはあらゆる選択肢を排除せず適切な対応をとりたい」旨の発言をしたものの、相場は147円台で膠着し、引き続き円安が国内金価格の押し上げ要因となった。

「ここ数ヶ月のデータでサプライズの1つはGDPの伸び」ウィリアムズNY地区連銀総裁の意図することとは

また、先週のコラムで今後の見通しについて、FRB高官の発言機会が多く予定されており、前週の労働指標の結果を受け、どのような変化が見られるか注目したいと解説した。引き締め策につき硬軟両サイドの中で、注目されたのはウィリアムズNY地区連銀総裁の発言だった。

ウィリアムズNY地区連銀総裁は、9月7日のブルームバーグのイベントで現在の金融政策が「制約的であることは明らか」としつつ、インフレ率を2%に戻すために再利上げが必要かどうかは「未解決の問題だ」と発言。「物事は良い方向に進み、政策は良い位置にある。ただ我々は(目標達成に向けて)今後もデータに依存し続ける」として追加利上げに対する明言は避けた。

「ここ数ヶ月のデータでサプライズの1つとなったのは国内総生産(GDP)の伸びだ」とした上で、金融セクターがネガティブな見通しを後退させたようだとし「需要は驚くほど力強く、景気後退に陥るという話は全て消えた」とした。とはいえ、このところ大手金融機関が見通しを変更したことを挙げたのか、自身の見通しを含むのか判然としなかった。

ただし、「イエレン財務長官は9月10日、雇用市場に大きな打撃をもたらすことなくインフレを抑制することは可能だと自信を強めている」、とも述べていることから、ウィリアムズNY地区連銀総裁も同様の感触を得ていると思われる。なお、ウィリアムズNY地区連銀総裁はFOMCの副議長でもある。

パウエルFRB議長も同様の見方を7月のFOMC後の記者会見にて示していることから、ソフトランディングはFRB中枢の共通認識と言えそうだ。

悩ましいのは、このような強気見通しが固まると引き締め策を強める可能性があり、結果的に景気に過度のプレッシャーをかけ、むしろソフトならずハードランディングになる可能性が考えられること。

増加が続く新興国中央銀行の金準備

国際的な金の調査機関ワールド・ゴールド・カウンシル(WGC、本部ロンドン)が8月初めに発表した四半期データでは、2023年上半期(1~6月期)の中央銀行による買いは387トンとなっている。4、5月の2ヶ月でトルコ中銀から132トンの売却があり、4~6月期の買いが103トンとペースが落ちたのが目立った。トルコ中銀は自国通貨であるトルコリラの急落に際し、介入資金(米ドル)の調達のために金を手放したとみられるが、この売りは一巡している。

継続買いが注目されているのが中国人民銀行だが、9月7日に同行が発表したところでは、8月も29トン持ち分が増加し、金準備は約2,165トンまで増加している。これで10ヶ月連続の増加で、この間に11.1%増えた。他にも8月はポーランド中銀が18トンの買いを発表。4月以降5ヶ月連続で持ち分を増やしており、計88トン増で315トンとなっている。

中央銀行の継続買いは金の価格見通しを底支えする大きな背景になっていることに変わりはない。

今週の見通し:8月米消費者物価指数(CPI)、米8月小売売上高およびECB理事会に注目。NY金は1,940~1,970ドル、国内金価格は9,030~9,180円を想定

注目のFOMCが翌週に迫る中、今週注目されるのはやはり金融政策の方向性に影響を与えるデータとなる。

米国では9月13日に8月消費者物価指数(CPI)、9月14日に8月小売売上高、8月生産者物価指数(PPI)が発表される。インフレの鈍化を認めるFRB関係者が増えているが、それがトレンドとして認められるか否かがポイントになる。さらに、米国の個人消費の強さが注目されており、小売売上高の結果も要注目となる。

また、今週は9月14日に欧州中銀(ECB)の理事会が予定されており、利上げ継続の是非が注目される。理事会メンバーの主張にも温度差が目立ち始めており、利上げを一時停止にすべきかどうか、ラガルド総裁は難しい判断を迫られる。

仮に利上げを決めた場合、初の10会合連続となる。0.25%の利上げなら、政策金利の1つである中銀預金金利は4.0%とユーロ誕生後で最高を更新することになる。結果はユーロ/米ドル相場を通しドル指数に影響を与え、NY金の手掛かり材料となる。

以上の注目指標およびイベントを考慮し、今週のレンジをNY金は1,940~1,970ドル、国内金価格は9,030~9,180円と想定している。