米ドル/円 週間予想レンジ:133.50~136.00

メインストラテジー:押し目買い

・米利上げ見通しは二転三転

・地合い固めで上値志向が増加

・米金利の反転が米ドルを支える

アナリシス:

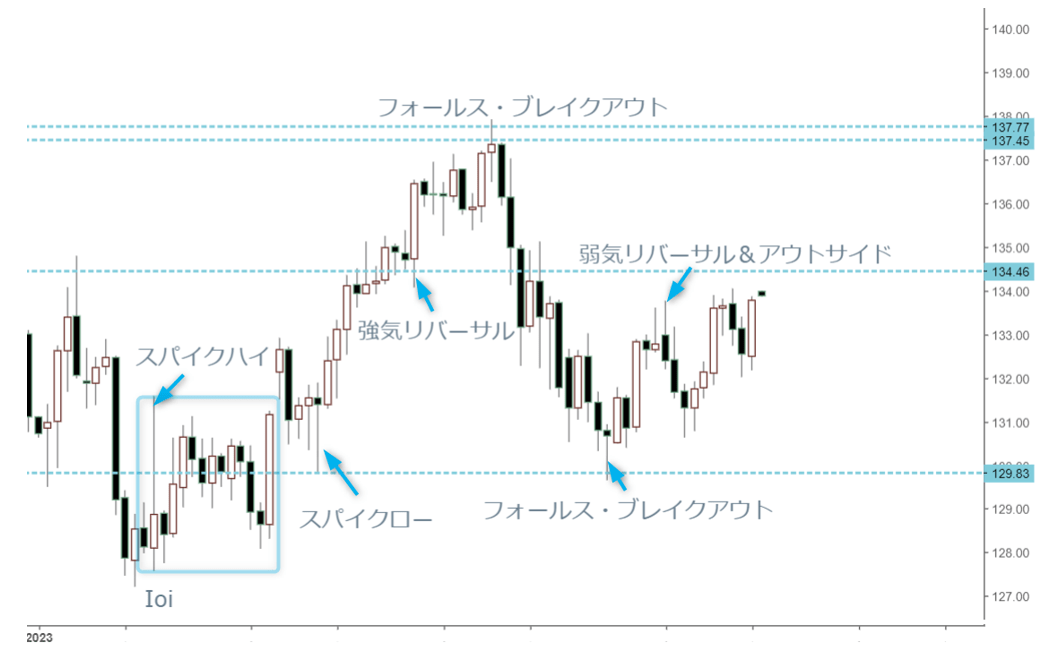

米ドル/円相場は先週再度切り返し、陽線で大引け、また133.79円の終値をもって再度上値志向を強めた。言ってみれば、3月安値133.32円を起点とした上昇波の継続が確認されたわけで、再度135円台以上の上値打診に繋がり、またさらなる上値志向を強める公算が大きいだろう。

先々週小幅変動に留まり、また陰線で大引けしたところで、本来さらなる保ち合いの延長があってもおかしくなかった。さらに、先週米生産者物価指数(PPI)や消費者物価指数(CPI)といった経済指標のリリースで米ドルが一旦売られたところもあり、本来さらなる安値のトライがあっても許容範囲であった。ただし、先々週米金利(10年国債利回り)の一旦安値再更新があったが、先週はそれを回避、また切り返しを果たしたことを鑑み、米ドルの上昇傾向が一段と確認されたと言える。

4月3日前後の高値と同じく、先々週の一旦133.76円のトライ自体も意義があった。これから再度安値更新を回避した上で、133円関門以上に定着すれば、これから続伸しやすい地合いになるだろう。先週の値動きはその証拠となり、これから135円大台以上の定着を目指すのではないだろうか。

最近米経済指標の不芳や、景気後退の懸念がくすぶっているが、3月の銀行不安とは本質的に違う。もっとも、いわゆる「銀行危機」の懸念が行き過ぎであった。先週日米欧の株式市場の堅調が証明しているように、目先としてはもはやリスクオフの段階ではない。

要するに、米ドル/円に限って言えば、米金利動向により敏感に反応したが、米金利の底割れ回避や切り返しにつれ、米ドル/円は続伸しやすく、強含みの地合いに復帰している。そのため、135円大台の打診やさらなる上値トライは時間の問題だとみている。

もっとも、3月中の急落は、想定より大きかった。米シリコンバレー(SVB)銀行破綻に続き、クレディ・スイス銀行の経営不安が一件落着と思われたが、リスクオフの動きが継続、米金利の続落と共に米ドル売り/円買いがさらに進み、一方通行の様子を強めた。129.65円の打診もあって、年初来の上昇幅の大半をさらに削り、3月8日の一旦高値更新自体が「ダマシ」だったことを証明したうえ、さらなる安値打診があってもおかしくなかった。

ただし、基本的には金融不安があっても、いわゆる「金融危機」ではなかった。2008年のリーマンショックのような金融危機の再来云々の話が大袈裟だった分、先週米ドルが再上昇し、また133円台後半の大引けをもって、これから3月高値からの反落幅を取り戻す余地を示唆している。

133円関門以上の定着があれば、3月24日の罫線が点灯したサインも明白になってきたとみている。同日「スパイクロー」の陰線をもって一旦2月10日安値を更新していたが、明らかに「フォールス・ブレイクアウト」、即ち「ダマシ」であったことを示しているため、これからの地合いの堅調さを示している。

なにしろ、3月22日の罫線が大きな弱気サインとして解釈され、同日高値の133.01円のブレイクなしではあくまで安値圏での保ち合いに留まることが想定されていた。同弱気サインを完全否定できたため、今後は続伸しやすく、また高値追いの展開になってもおかしくないだろう。強気スタンスで臨みたい。

豪ドル/円 週間予想レンジ:89.00~91.30

メインストラテジー:押し目買い

・地合い好転で上値をトライ

・90円関門回復有無が焦点

・大型保ち合いはなお継続

アナリシス:

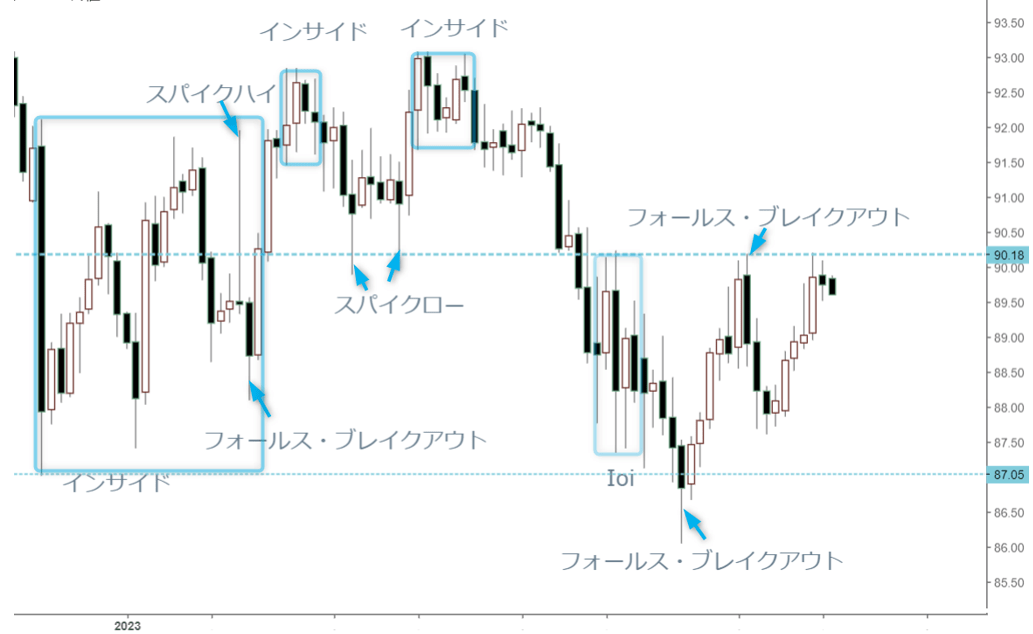

豪ドル/円相場は先週切り返し、再度90円大台をトライした。これから同大台回復の有無をもって明暗を分けると想定されるが、回復する公算が大きいとみている。

もっとも、先々週は一旦90円関門をトライしてから反落し、陰線で大引けした。もちろん、頭の重い構造を再度示唆していたが、一旦90円関門のブレイクがあったこと自体が強気のサインと見なすべきだった。先週の陽線引けは心強い証拠となったわけだ。

さらに、3月末から一旦大きく切り返し、この前の下落幅を取り戻したところが大きかった。3月の安値トライ自体が、「ダマシ」であった可能性は想定していたので、先週の切り返しや再度90円関門のトライは、証拠材料としての存在感が大きい。

なにしろ、3月に一旦86.06円の安値打診をもって「底割れ」の様子を呈していた。「底割れ」とは2022年12月安値の割り込みのことであるが、同基準で測るなら、そこから基調の一段悪化も覚悟していた。この意味合いにおいて、3月末からの切り返しは、「危機一髪」のところにて強気サインを点灯し、地合いのさらなる悪化を防いだ。

そして、先々週の陰線引け自体も米金利の安値更新や米ドル/円の反落と連動していたため仕方がなかったが、先週の再度切り返しや90円関門のトライを一連の上昇波における連鎖と理解できれば、これからの上値志向を強めることになる。

3月の米銀行破綻の件は、豪ドルとの連動性は小さかったが、米ドル全体が反落した割には豪ドル対米ドルの浮上がみられず、逆に間接的とはいえ、円の急騰がみられたわけで、強気基調が大きく痛められた。従って、切り返し自体が一気に強気基調へ復帰できないことがむしろ当然の成り行きであった。この意味合いにおいて、なお大きなレンジ変動に留まるが、徐々に底が固められたと言える。

そもそも3月15日の大陰線が利いていたため、上値志向が完全に削られ、基調回復されるまでしばらく底値の再確認が必要であった。先々週と同様、先週も同日高値の90.22円にて一旦抵抗を確認しているようにみえるが、重要な抵抗を突破できるかどうかは今後の焦点となってくるだろう。総合的に考えると、遅かれ早かれ本格的な上放れを果たし、大型レンジの上限を再確認すると思う。

なにしろ、本格的な底割れの可能性が少なかった。その他の主要クロス円も一旦安値更新があったが、その後の値動きが参考になった。ユーロも、英ポンドも一旦「底割れ」になったものの、継続的なベアトレンドを形成せず、むしろ時間をかけて底値圏を形成し、豪ドル/円も然りであった。

そのため、これから90円関門以上に定着するものと思われる、早期に定着できない場合はなお紆余曲折を覚悟しておきたい。ただし、一旦同関門以上の定着があれば、想定より早くブル基調への転換もありえる。場合によっては一気に92円以上の高値トライもあり得るため、柔軟なスタンスで臨みたい。