先週(9月2日週)の動き:リスクオフの現金捻出(キャッシュアウト)売りに上値を抑えられたNY金、JPX金は円高による下押し圧力高まり下げ幅拡大

NY金では利益確定の売りが膨らむ

先週のニューヨーク金先物価格(NY金)は、週足ベースでほぼ横ばいの続落となった。発表された一連の米雇用関連指標が労働市場の減速を示したことで、複数日で一時買い優勢に転じたものの、いずれもファンドと見られる戻り売り(利益確定売り)に上値を抑えられることになった。米連邦準備制度理事会(FRB)が9月17~18日に実施予定の米連邦公開市場委員会(FOMC)にて0.25%の利下げに着手することはすでに織り込み済みだが、市場は0.5%への利下げ幅拡大の可能性を巡り揺れている。

先週、注目指標として取り上げた8月米雇用統計(9月6日公表)は、労働市場の急激な悪化を示す内容ではなかったものの、趨勢的に弱まっていることを示唆した。前月比の雇用者増加数が市場予想(16万人増)を下回る(14.2万人)一方で、失業率は予想通り改善(4.3%から4.2%へ低下)したことで、判断の難しい結果となった。前日までに発表されていた、雇用動態調査(JOLTS)の求人件数や民間の雇用報告も減速を示唆していたこともあり、米株式市場はネガティブに反応した。

ポイントは6、7月分が大きく下方修正されたことで、過去3ヶ月の雇用者数の伸びが平均で2020年の新型コロナ禍初期以来のペースに減速したことにある。継続的な弱さを示すものとして景気後退への警戒が先行した株式市場では、ダウ30種平均は続落し、前日比410ドル安の4万0345ドルで終えた。週間では1,217ドル安で米地銀の破綻が続いた2023年3月以来、約1年半ぶりの下げ幅となった。前週末には最高値を更新していた。また、他の主要指標も同様の大幅な下げとなった。

株価が下げ足を拡大し、市場横断的にリスクオフセンチメントに覆われると、NY金は利益確定の売りが膨らんだ。市場の波乱を警戒した換金売りが出たと言える。連休明けで4営業日だったが、2,520ドル台を中心に2,550ドル方向では売りが、2,500ドル接近局面では買いが優勢になるレンジ相場となった。なお、先週は8月雇用統計にて失業率の予想比上振れを条件に、NY金は2,600ドルを視野に入れるとしたが、それは見られなかった。ただし、株式市場が雇用減速に神経質になっているように、失業率は遅行指標とされるだけに今後も注視したい。一度上げ始めると上昇トレンドが続くのが経験則と言える。

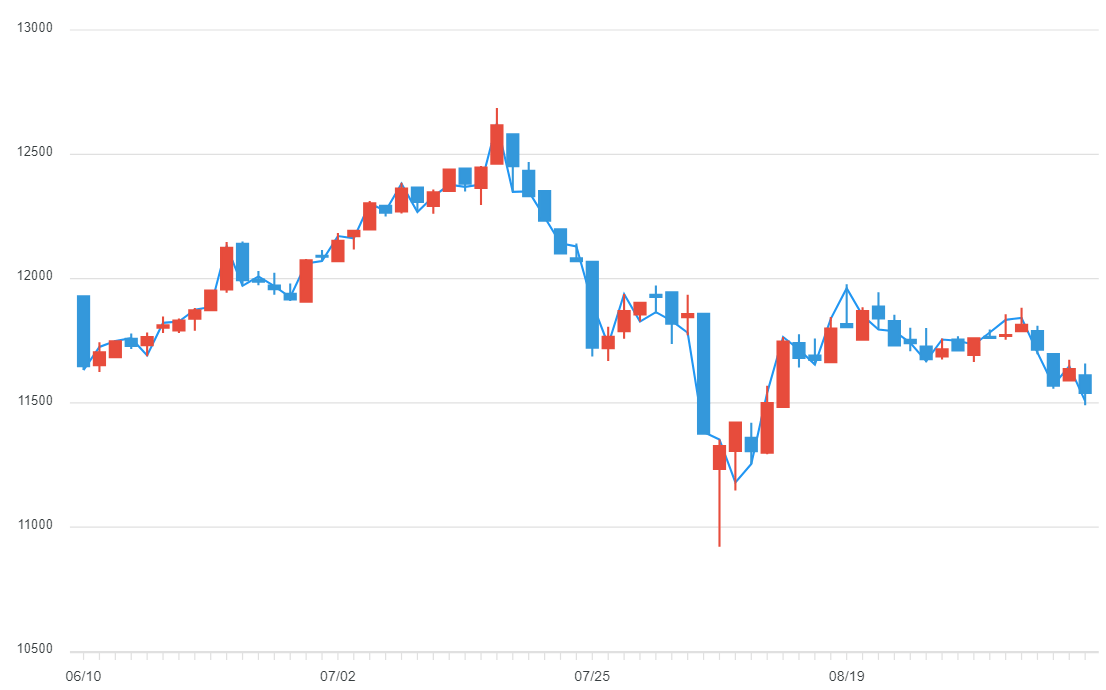

6日のNY金の終値は2,524.60ドルで週足は前週末比3.0ドル、0.1%安とほぼ変わらずとなった。想定レンジは2,520~2,570ドルとしていたが、レンジは2,502.70~2,559.80ドルとなった。上下ともに10ドルほど予想よりも下振れということに。

JPX金は為替要因で下落圧力が高まった

一方、国内価格は、米ドル/円相場が下降傾向(円高)を続けたことから、為替要因での下落圧力が高まることになった。米ドル/円相場は週初の一時147円超から雇用統計発表後一時141円台まで円高が進行した。JPX金の週末引けに週末6日の夜間取引は含まれないことから、週足の終値は1万1583円となる。夜間取引では円高とNY金6日の安値が重なったタイミングで一時1万1421円まで安値となった。

JPX金の週足は前週末比336円、2.85%安と下げ幅が拡大した。想定レンジは1万1600~1万1900円としていたが、レンジは1万1531~1万1867円となった。米失業率が仮に上振れした際に円高が進むことを想定し、1万1900円としていたが、総じて弱い雇用に反応した米長期金利の低下で円高が進み、JPX金には下押し圧力が高まった。

新興国中銀7月ネット37トンの買い、一方中国人民銀は8月も増減なし

国際的な金の調査機関ワールドゴールドカウンシル(WGC)が発表したデータによると、7月の中央銀行による買いはネットで37トンと1月(45トン)以来の規模となった。価格水準が1月比で400ドルほど上昇しているにもかかわらず、新興国中銀の買いが続いている。もっとも多かったのはポーランド中銀の14トンだった。4月以来4ヶ月連続で計33トンの増加で、全体の持ち分は392トンとなっている。

他に主なところではインドが5トン増で、今年に入り毎月持ち分増やしており、累計43トン増の846.2トンとなった。日本銀行の846トンをわずかに抜き国際通貨基金(IMF)を含む世界全体で9位の保有量となる。インドは7月に金と銀の輸入関税を15%から6%に引き下げ、民間部門の需要の高まりが期待されている。

なお、9月7日に中国人民銀行が発表した8月末時点での外貨準備のデータでは、持ち分は2,264トンと4ヶ月連続で増加は見られなかった。

今週(9月9日週)の見通し:FOMC前の模様眺め 想定レンジNY金2,505~2,545ドル、JPX金1万1200~1万1600円

FRBはCPI・PPIよりも政策主眼を雇用に

今週は、FOMCを翌週に控え、一般的には模様眺めという展開になりそうだ。なぜならFRBの政策主眼が雇用に重点を移していることにより、11日(水)の米8月の消費者物価指数(CPI)、12日(木)の生産者物価指数(PPI)と重要指標の発表を控えるものの、注目度は以前よりやや落ちている。パウエル議長の直近の発言から、インフレが目標とする2%に低下する軌道に乗っていることに自信を示していることがわかる。雇用という観点では、12日に発表される週次の失業保険新規申請件数が、足元の労働市場の状態を示すものとして注目されることになりそうだ。

先週は雇用統計発表後ということもあり、ウォラーFRB理事の講演での発言が注目された。同理事は、今月(9月)の会合で利下げを開始する「時期が来た」とした上で、「経済指標で一段と大きな幅での利下げの必要性が示されれば、支持する」と述べた。また、一連の経済指標を踏まえ、もはや「忍耐」ではなく「行動」が必要になっているとの考えを示した。タカ派で知られるウォラー理事のこの景気に対する発言も、市場にリスクオフを促した可能性がありそうだ。

NY金はレンジ相場を継続、JPX金は円高が進行した場合1万1200~1万1600円を想定

今週は前週同様、2,500ドル台でのレンジ相場の継続を読む。NY金の想定レンジは2,505~2,545ドルを見込んでいる。JPX金については、米ドル円相場が8月に付けた141円台の直近の円高水準突破にトライする可能性を読み1万1200~1万1600円を想定している。