物価見通しを上方修正

現地6月12日に米国のFOMC(連邦公開市場委員会)が開催され、政策金利は7会合連続で5.25-5.5%に据え置かれました。また声明文では、インフレ目標に向けた一段の進展が前回は「見られない」としていたのですが、今回は「緩やかに」見られていると変更しました。

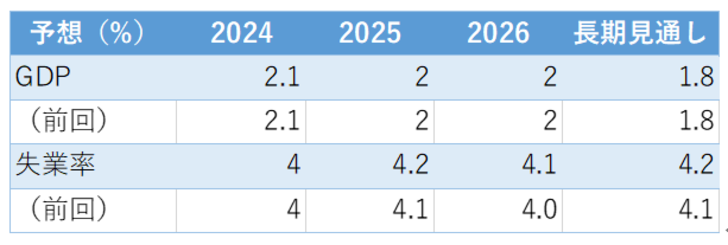

なお今回は3ヶ月に1回の経済予想が示されておりますが、GDPや失業率については微修正にとどまりました。

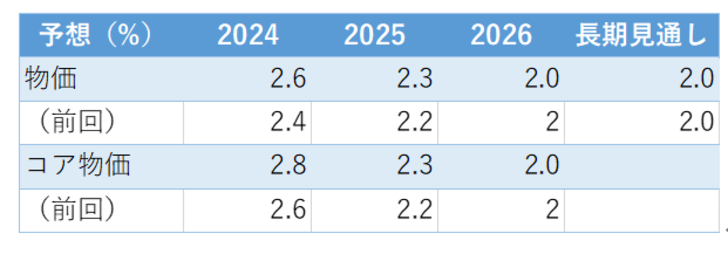

同時に物価見通しも公表されますが、今年1-3月の高い物価の状況を受けて上方修正されました。

年内利下げ見通しは1回に

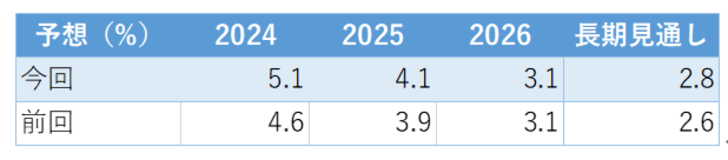

そしてFRB当局者による政策金利の見通しです。以下中央値になりますが、2024年内は前回の3回利下げから1回に変更された一方、2025年及び2026年の利下げ回数が前回の3回から4回に増えております。なお長期見通しも0.2%上がっており、中立的な金利の水準がやや引き上げられたと解釈されます。

FOMCメンバーの政策金利見通しによると2024年は据え置き4名、1回利下げ7名、2回利下げ8名となっております。2025年、2026年は上述の通り中央値で4回の利下げ予想ながらその見方は大きく分かれています。なお、市場予想では2024年は2回の利下げ、2025年はおおむねFOMCメンバー中央値と、同様の水準が想定されています。

利下げ局面は株乱高下も

FOMC前に予想を下回る5月のCPI(消費者物価指数)が発表されたことで、市場では株高・金利低下・ドル安が進みました。ただ、その後公表された2024年の利下げ回数減、物価見通し上方修正などを、FRBのタカ派的動きととらえられる面もあり、公表後の市場反応はその日の値動きをやや戻す展開となりました。

その後のパウエルFRB議長の会見では、引き続きデータ次第としながらも次の一手としての利上げを否定し、政策が景気を抑制していると引き締め効果にも言及しています。今後は物価の落ち着きとともにFRBも利下げにより景気サポートスタンスを示すことは、株式市場に、また債券市場にも歓迎されます。

ただし、現在ソフトランディング期待とともに株高が進展する一方、今後想定されている断続的な利下げ局面は歴史的には景気悪化局面であり、株式市場は高い変動性を示す時期でもあります。いまだ緩やかな景気減速の度合いに悪化等の変化はないか、今後注意すべきテーマとなるでしょう。