金融政策の方針に対する温度差

本コラムの更新は約1ヶ月ぶり。1ヶ月前のユーロ/米ドルは1.19ドル台、英ポンド/米ドルは1.39ドル近辺にあり、そこで私は前回のコラムで「対米ドルでのユーロ・英ポンドの戻りもそろそろ一巡」と述べました。

実際、9月末までユーロと英ポンドは基本的に対米ドルで下げ続け、ここにきてようやく下げ一服という状況になっています。ユーロ/米ドルは先週9月30日に一時1.1563ドルまで、英ポンド/米ドルは9月29日に一時1.3412ドルまで下押すこととなったのです。

その間に鮮明になったのは、欧州中央銀行(ECB)と米連邦準備制度理事会(FRB)、英中央銀行(BOE)の其々が掲げる金融政策方針から伝わる“温度差”でした。

既知のとおり、FRBは9月の米連邦公開市場委員会(FOMC)を通過した後、市場に「想定していた以上にタカ派」との印象を与えました。また、BOEは9月23日に開催した金融政策会合で「利上げの根拠は強まった模様」とのメッセージを伝えています。対するECBの政策方針はFRBやBOEに比べれば「慎重」との印象が強く、結果的にユーロの上値は押さえられやすくなっている模様です。

特に9月のFOMC通過後に市場では米ドル買いが優勢となり、先週9月30日には米ドル/円も一時112.08円まで値を上げることとなりました。

その背景には、1つに米国債利回りの上昇があり、米10年債利回りは一時1.56%まで上昇しています。FRBの政策方針がタカ派寄りと見た市場が米国債の売り姿勢を強めているわけですが、これは少々過剰反応気味との感もないではありません。

ちなみに、先週はクロス円が全般に軟調であったことから、米ドル/円の上昇は米ドル買い主導であったこともわかっています。

かねてより、米国債の価格変動は「意外なほど大きい」と再認識させられることが多くあります。前倒しで材料を徐々に織り込むことなく、突然一方向へと一気に走った結果、かなり行き過ぎるということも少なくありません。

思えば、2021年3月に米10年債利回りが一時1.7%台後半の水準まで一気に上り詰めたときもかなり行き過ぎと感じられました。実際、8月には一時1.12%台まで急低下する場面があり、これも少々下げ過ぎであると感じられたものです。「そういうもの」と割り切ることも必要なのでしょう。

同時に、行き過ぎると後に必ずアンワインドの動きが強く出るということも再認識しておかねばなりません。その実、先週末にかけては米ドル買いの動きにアンワインディングが生じました。

「月末期末に向けた米ドル買いフローが月替わりで一服した」という側面もあったものと思われますが、ユーロ/米ドルに関しては先週の安値が一目均衡表の週足「雲」下限付近や月足「雲」上限付近に達したことも下げ渋った原因の1つと見られます。

今月の米雇用統計から見える動向にも注目

今週は週末10月8日に月の米雇用統計の発表が控えていることもあり、米ドルの積極的な買いは手控えられる可能性もあります。結果、ユーロ/米ドルがもう一段の戻りを試すことも考えられますが、9月初旬からずっと上値を押さえている日足の転換線あたりまでにその戻りは留まる可能性が高いと見ます。

米雇用統計の結果が弱めであった場合、一時的にも上値を試す場面があると見られますが、そこは戻り売りで対応したいところと考えます。

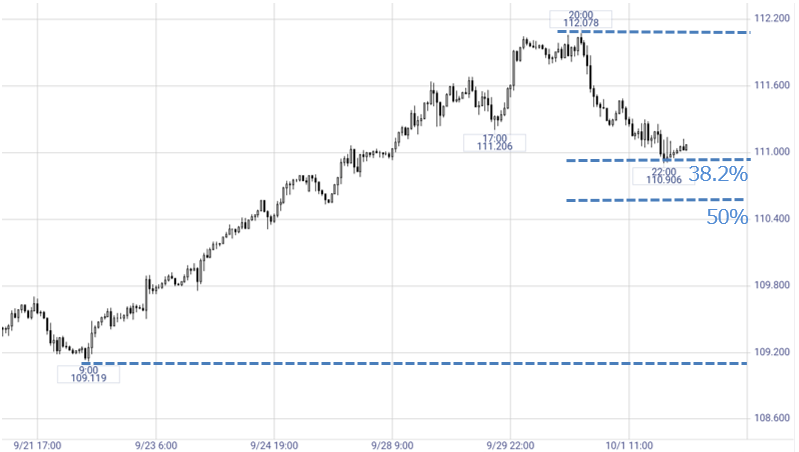

一方、米ドル/円については先週末に一時110.91円まで下押したところで下げ渋る展開となりました。これは9月22日安値=109.12円から直近高値までの上げに対する38.2%押しの水準(下図)が下値を支持する格好となったことも一因と見られます。

もちろん、米雇用統計の結果も気になるところで、仮にもう一段の調整があるとすれば、前期の50%押しや日足の基準線が控えている1つの節目、110円台半ばあたりの水準が1つの目安になると見ます。