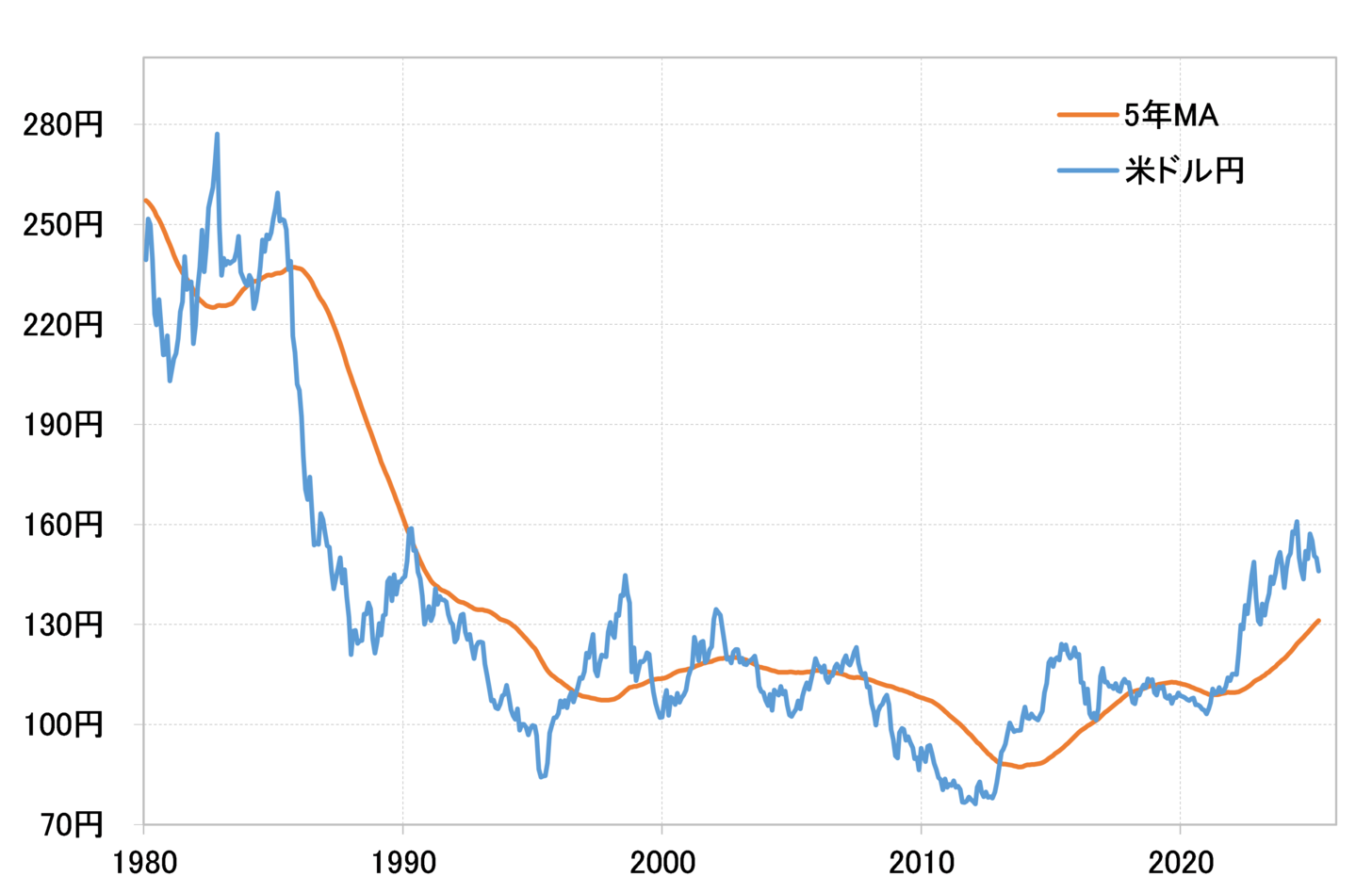

5年MA(移動平均線)との関係で考える

過去の3回の米ドル安と5年MA

過去の代表的な米ドル安として、以下の3つのケースについて考えてみる。

1つ目は1985年の「プラザ合意」の実質的な米ドル切り下げ策から始まった米ドル安がやがて止まらなくなくなり、1987年12月のG7(主要7ヶ国財務相会議)協調介入などで何とか120円で終止符を打ったケース。

2つ目は1993年から始まった米クリントン政権の円高容認政策などをきっかけに始まった米ドル安がやがて止まらなくなり、やはりG7協調介入などにより何とか1995年4月に80円で終止符を打ったケース。

そして3つ目は2011年10月、その80円を割り込んだものの日本の単独米ドル買い介入ながら75円で米ドル安・円高が終了したケースだ。

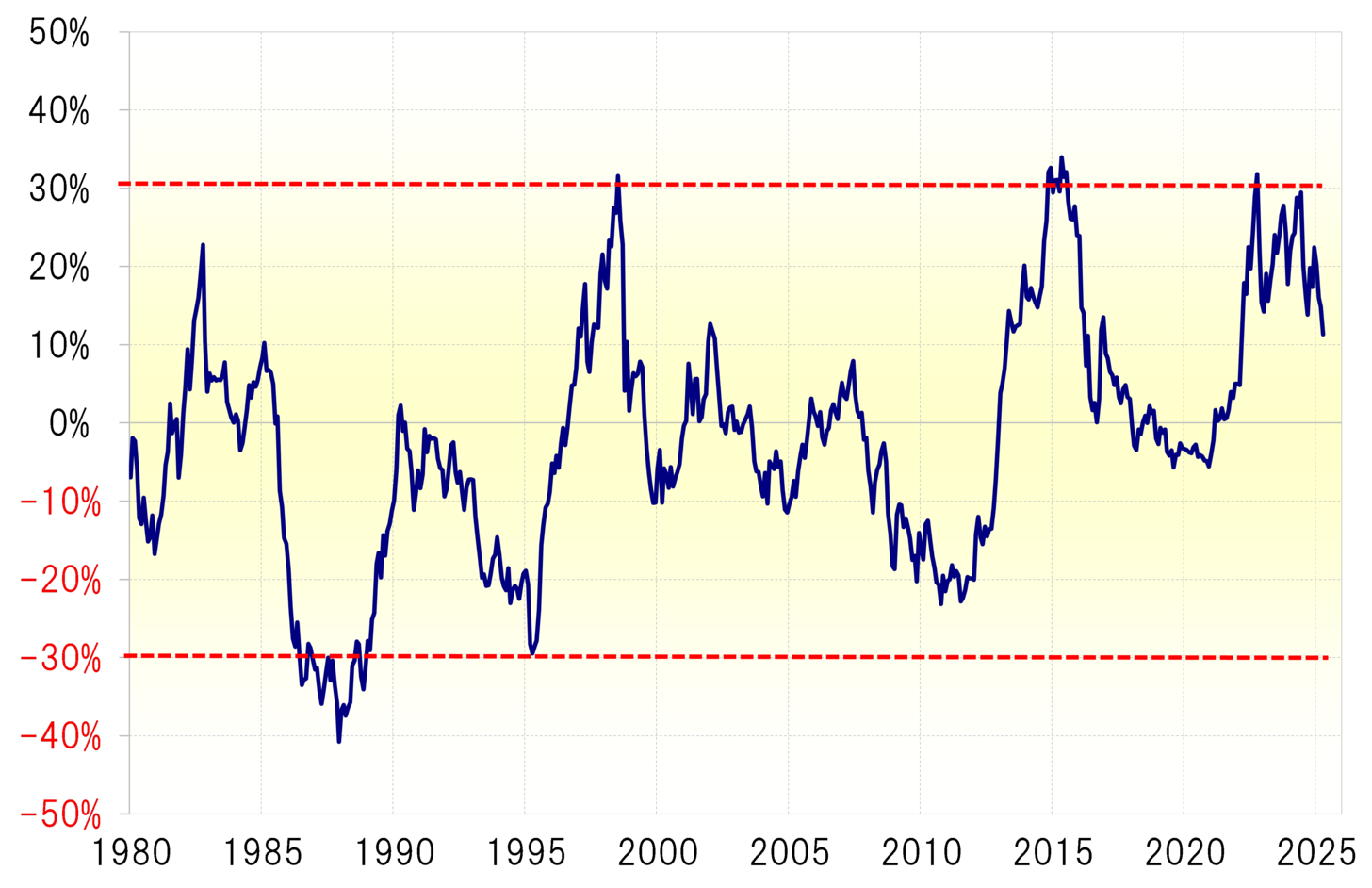

この3つのケースは、全て米ドル/円の過去5年の平均値である5年MA(移動平均線)を大きく下回るまで米ドル/円が下落していた。具体的には、1987年12月は5年MAを4割、1995年4月も3割、2011年10月は2割下回った(図表1参照)。

ただ以上から分かるのは、代表的な米ドル安のケースでも、徐々に5年MAを下回る割合が小さくなっているということ。これは、日本経済が貿易黒字大国から貿易赤字に転落するという構造変化の影響と考えられる。

米国だけでなく世界経済悪化への警戒感

ここに来て、長く続いてきた「予想以上に強い米景気」に変化の兆しが出てきた。2025年第1四半期の米実質GDP伸び率について、定評のあるアトランタ連銀の経済予測モデルのGDPナウが4月3日更新した予想ではマイナス2.8%とマイナス成長へ転落するとの見方となっていた。

これに加えて、トランプ政権が明らかにした「相互関税」は、世界的な貿易戦争を招きかねず、米国を含めた世界経済の悪化が深刻化することへの警戒感も浮上してきた。特に米経済については、インフレと景気後退の同時進行というスタグフレーションへ陥ることも懸念されてきた。

米経済が深刻なまでに悪化し、米国株の急落、米金利の大幅低下となった場合、米ドル/円はどこまで下落するだろうか。

130円割れまでは続く可能性

前述のとおり、過去の本格的な米ドル/円の下落を5年MAとの関係で見ると、

1)5年MAを割れる

2)ただ徐々に5年MAを割れる程度が小幅になっている

との特徴が確認できた。

以上を参考にすると、この先米経済の深刻な悪化などにより米ドル/円の下落が本格化した場合、足下で130円程度の5年MAを割れるまで続く可能性は意識する必要があるのではないか(図表2参照)。ただ、5年MAを1割以上下回る水準、120円を大きく割れるまで米ドル安・円高になる可能性は基本的には低くなっているのではないか。