先週の動き:ニューヨーク金先物は「行って来い」状態、一時2,225.30ドルと史上最高値を更新、国内金価格も高値更新

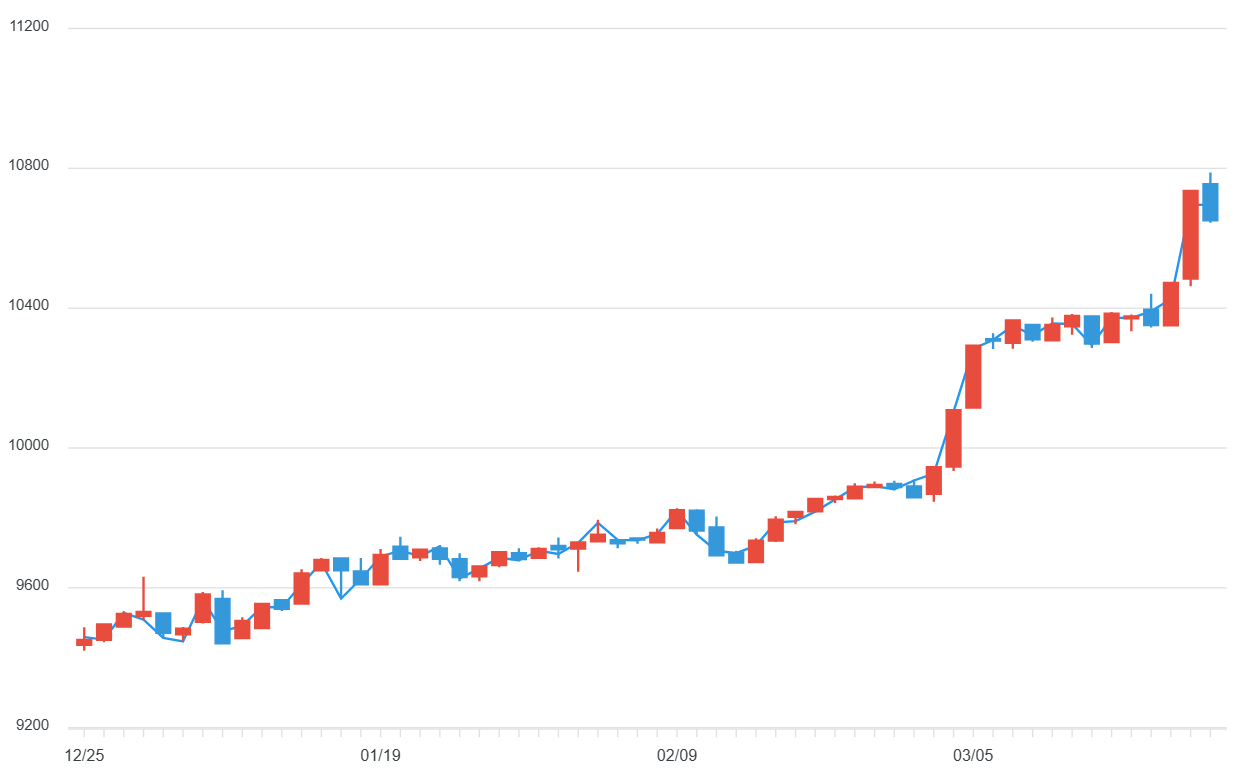

先週のニューヨーク金先物価格(NY金)は、週間ベースで続落となった。週末3月25日の終値は2,160.00ドルで終了。前週末比1.50ドル、0.07%安と1週間前の水準と並ぶ形になった。

ただし、一時は2,225.30ドルまで買われ史上最高値を更新した。NY金は、3月20日に発表された米連邦公開市場委員会(FOMC)の参加メンバー予測において年内3回の利下げ見通しが示されたことで、6月利下げ転換を織り込み時間外取引で騰勢を強めた。パウエル連邦準備理事会(FRB)議長の記者会見がハト派的な内容となったことも押し上げ要因となり、3月20日の時間外取引終値は2,189.60ドルだった。その後の3月21日のアジア時間の取引はNY市場の上昇モメンタムを引き継ぎ買い先行でスタート。3月8日に付けていた史上最高値2,203ドルを超えると上昇は加速し、そのまま2,225.30ドルまで買われ史上最高値を付けた。

ただし、急ピッチの上昇に対し、利益確定やポジション(持ち高)調整の売りが優勢に転じたため、3月21日のNY通常取引終了後の時間外および22日の取引は、水準を切り下げながら進行した。結局、冒頭で書いたように2,160.00ドルと前々日のFOMC結果判明前の2,161.00ドルの水準に接近して終了した。史上最高値を大きく更新したものの、その後押し戻され元の水準に戻る流れで、いわゆる相場表現の「行って来い」という形になった。もともと短期投機筋(CTA=商品投資顧問)の買いによるモメンタム相場ゆえに、モメンタムが失われ反落(失速)という展開となった。先週のコラムのタイトルを「ファンド買いポジション急増、FOMC受け波乱に注意」としたが、上振れ波乱ということになった。

この点で先週はNY金の予想レンジを2,110~2,165ドルとして、下振れ波乱を読んでいたが、実際のレンジは2,149.20~2,225.30ドルとなった。想定レンジとのずれは、FOMCの内容が思ったほどタカ派化せず、むしろハト派的内容になったことによる。

一方、国内金価格は、日銀の金融政策決定会合での政策変更(ゼロ金利解除など)は織り込み済みゆえに、円安傾向の継続を読んだ。その上でNY金の下振れを考慮し、国内金価格の想定レンジを1万100円~1万380円とした。実際には1万283円~1万734円とNY金と連動する形で最高値を更新することになった。22日の終値は1万592円と高値から下押したものの、週足が253円、2.45%高となったのは、円安の押し上げ効果による。

タカ派化しなかったFOMCの決定は僅差

さて先週の想定レンジのはずれの言い訳ではないが、FOMCのポイントをみてみよう。FOMCは予想通り金利水準を据え置き、これで5会合連続の据え置きとなった。前述したように2024年の利下げ回数は3回で据え置いた。その一方で、2025年については4回から3回に引き下げた。実態はメンバー予測の分布図(ドット・プロット)において、予想値中央値がかろうじて3回を示した結果と言えるものだ。議長以下19人のFOMCメンバーのうち、10人が3回実施されると予想した一方、2回以下の予想も9人いた。なお、前回2023年12月会合では、2024年中に4回以上の利下げを見込むメンバーは5人いたが、今回は1人になった。金利水準の長期見通しもこれまでの2.5%から2.6%に引き上がっており、むしろ引き締め環境は継続という印象の内容だった。それを感じさせないパウエル議長の記者会見での発言について、市場は「利下げ3回維持」を切り取って楽観ということにした。米株主要3指数ともに史上最高値を更新し、NY金も上振れで史上最高値を更新した。

なお、今後の注目点となることから、毎月最大950億ドル(約14兆4000億円)のバランスシート(FRB保有資産)縮小について触れておくと、声明文では継続する方針を改めて表明した。

ただしパウエル議長は、バランスシートについては縮小ペースを「かなり早期」に減速させるのが適切だろうとした。2019年に縮小過程で、銀行間の資金融通の場となる短期金融市場が混乱(資金ショートで短期金利急騰)に陥り、FRBは緊急避難的な資金供給を余儀なくされたことがあった。現在、株価が史上最高値を更新する環境の下で、想定以上の高金利の長期化とともに、同時進行する資金回収(バランスシート縮小)が再び波乱要因になることを警戒しているものとみられる。市場には、「かなり早期」にペースを減速させるという表現が安心感をもたらした。

今週の見通し:PCEデフレーター、モラーFRB理事の発言、モスクワテロの地政学リスクに注目 ニューヨーク金先物2,155~2,190ドル、国内金価格1万350~1万650円

今週のNY市場は重要指標の発表が予定される中で、3月29日がイースター(復活祭)前の祭日(グッドフライデー)で休場となる。同じ日にFRBの政策方針に影響を与える注目指標である2月の個人消費支出(PCE)価格指数(PCEデフレーター)が発表される。前回1月分は前月比の伸びが過去1年で最大だったものの予想の範囲内に収まり、市場への影響は限定的だった。今回は2月の米消費者物価指数(CPI)、同生産者物価指数(PPI)ともに予想比上振れとなったことで、PCEデフレーターもやや加速が予想されている。その中でエネルギーと食品を除いたコア指数は前月比で低下との見方もある。

また、FOMC明けでFRB高官の発言機会も予定されている。その中で3月27日のFRBのウォラー理事の講演で今回の金利見通しに対し、どのような見方を示すのか。ウォラー理事は、FRB中枢の議論を議長とともにリードしているとみられ、注目をしている。

最後に、先週末3月22日に発生したモスクワでのテロ攻撃にも触れたい。事件の速報を見てすぐにウクライナ戦争との関連が浮かんだものの、内容からはテロ攻撃と思われた。過激派組織「イスラム国(IS)」が犯行声明を出したものの、プーチン大統領はウクライナの関与を示唆している。対ウクライナで新たな展開の可能性が予見され、地政学リスクの高まりを思わせる。プーチン大統領にとって、任期継続早々に足元の安全保障上の脆弱性をつかれたことはダメージであり、国民の関心を外に向ける可能性がある。その点で週明け3月25日の金市場が注目されたが、日本時間午前の時点で前週末比10ドルほどの上昇でとどまっている。

こうした中で今週の想定レンジは、NY金は2,155~2,190ドル、国内金価格は1万350~1万650円を読んでいる。