「昨日の延長としての明日」というトレンド

今回は「日本株の回顧と展望」について解説したいと思います。

未来を予想するツールは3つあるとされています。3つとは「トレンド、サイクル、イベント」です。2024年の見通しを述べる上で、ここでは「トレンド」を重視したいと思います。

100年に一度のパンデミック、その後のウクライナ侵攻、中東情勢、地球規模の気候変動など、これまでほとんど経験したことのない事態が全世界でほぼ同時に起こっています。誰も明確な答えを持ち合わせていません。ごく短期の予想を立てることも難しく、どうしても目の前に生じている新しい事態に対処することで精いっぱいになってしまいます。

それが最近の株式および債券市場で起こっているボラティリティ(変動性)の高さに繋がっているのだと思います。この先に何が起こるのか明確な展望が描けないために、ひとまず短期的な事態の変化に急ぎ対処することが優先されることになります。

そこで、今回のコラムでは「昨日の延長としての明日」というトレンドを重視した未来展望について解説したいと思います。

まず、2023年はどのような年だったのか、という点を振り返ります。その上で2024年はどのような展開になるのか、考えてみたいと思います。

2023年の日経平均株価上昇は、パンデミック後の経済再開やデフレからインフレへの構造転換が要因に

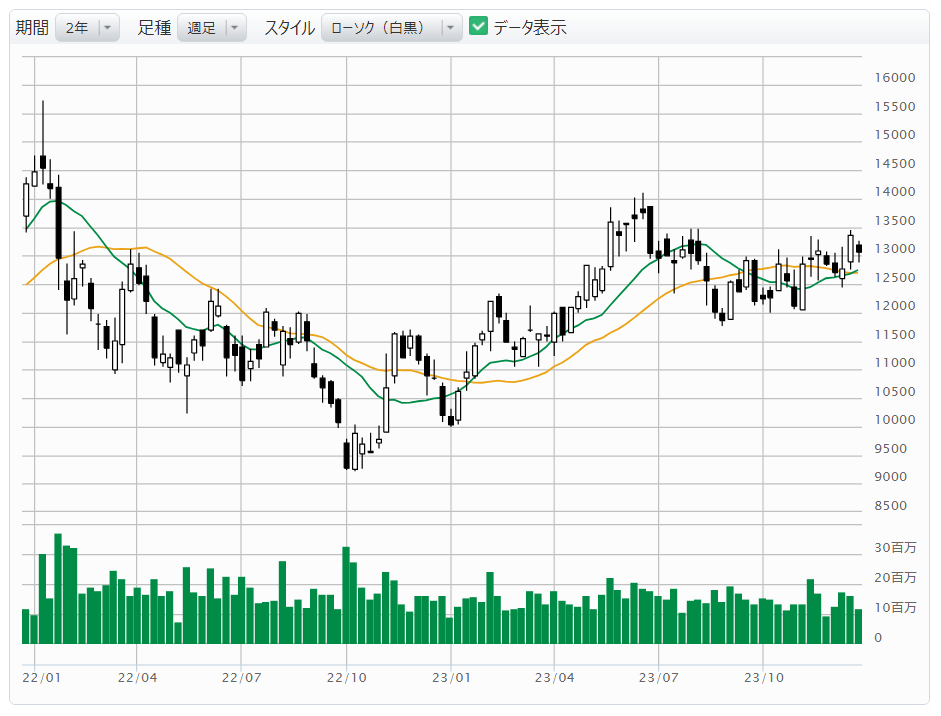

2023年、日本の株式市場はかなりの上昇を記録しました。12月20日の時点で、日経平均は1年間で+29%も上昇しています。

この記録は歴代の上昇率と比べても、かなりの上位に位置します。1976年以降の47年間でも第6位の上昇率になります。このまま大納会を迎えることができれば、2023年は歴史に残る株価の上昇を記録した年となるはずです。

歴代トップの上昇率はちょうど10年前の2013年。「アベノミクス」が始まった年です。1年間で日経平均は+56.7%も上昇しました。当時の黒田総裁が率いる日銀の採った「異次元の緩和」がおおいに効果を発揮して円安にシフトしたことが株価上昇の主因です。

第2位以下の日経平均の上昇率もまとめると下記の通りになります。

(1)2013年、+56.7%、アベノミクスが始まる、「異次元の緩和」が奏功

(2)1986年、+42.6%、プラザ合意の翌年、バブル経済が始まる

(3)2005年、+40.2%、日本は小泉改革、米国は不動産バブル

(4)1988年、+39.9%、ブラックマンデー翌年、日銀の金融緩和政策が奏功

(5)1999年、+36.8%、ITバブル、インターネット元年

(6)1989年、+29.0%、バブル最後の年、先物市場で裁定取引が主導

(7)2023年、+29.0%、パンデミック後の経済再開、デフレからインフレへ

いずれも日本の株式市場の歴史に名を残す記念碑的な年が並びます。歴代の好パフォーマンスを挙げた年に続いて、2023年は華々しい上昇を遂げました。その原動力は、現時点での評価としては、「パンデミック後の経済再開」と「デフレからインフレへ」の大きな構造転換が挙げられます。

マーケット参加者の予想を裏切る事象が数多く起こった2023年

2023年は記録にも、そして記憶にも残る年でした。誰も予想しなかった、あるいは予想をはるかに超える重大な出来事が次々に起こり、マーケット参加者の事前の予想は裏切られてばかりという年でもありました。

北半球はこの夏の気温が史上最も高い猛暑を観測しました。世界各地で最高記録を塗り替え、猛暑による熱中症が多発して山火事、干ばつ、台風、水害が数多く発生しました。

新型コロナウイルスは増えては減ってを繰り返していましたが、徐々に行動制限の撤廃に向かう国が現れて、日本でも感染症の分類が2類から5類に下がりました。海外から多くの外国人観光客が日本を訪れ、観光地は以前の活況を取り戻しつつあります。

一方で、地政学リスクも一度に顕在化しました。ロシアによるウクライナへ侵攻は決着がまるで見えない状況が続いています。そして、2023年末には中東地域でイスラエルによるパレスチナ・ガザ地区への激しい砲撃が行われています。

日本では「政治とカネ」にまつわる不祥事が多発し、閣僚の辞任、交代が繰り返されました。岸田政権の内閣支持率は危険水域とされる30%を割り込み、政策は前に進まず、公約だった少子化対策やスタートアップ支援もトーンダウンされ、防衛費は財源が決まらないまま進めざるを得ない状況です。

中国は景気後退が隠せなくなっています。不動産融資は焦げ付き、不良債権問題が徐々に表面化してきました。それに対して中国政府は有効な政策を打ち出さず、人々の消費行動や生産活動に影を落としています。

14億人を越える人口はかつて中国最大の武器でしたが、すでに都市部では人口の減少が始まり、急速に老いる中国の未来が世界経済の新たな不安の芽となっています。

世界に渦巻く2023年の経済トレンドを振り返ると

とはいえ、地球上のどこを見ても、ポジティブになれるような状況ではないにも関わらず、2023年の株価は歴史的な上昇を遂げています。要因としてはひとえに、米国の経済状況が極めて良好なこと、懸案材料だった物価高騰を米連邦準備制度理事会(FRB)が上手にコントロールしていることに帰着します。

2022年3月に開始されたFRBによる金融引き締め策によって、FFレートは1年半の間に11回も引き上げられました。利上げを開始した時点の0%から5.5%(5.25~5.50%)まで、史上最速のスピードで到達したのです。

その結果として、米国のインフレ率は+9.0%から+3.0%台まで鎮静化しました。2023年最後の米連邦公開市場委員会(FOMC)となった12月の会合では、3会合連続で政策金利の引き上げが見送られ、メンバーによる2024年の政策金利の水準は4.6%と示されました。

それは現行の水準から2024年1年間で0.25%ずつ、3回の引き下げが実施されることを示唆しています。それまでの「年2回」が「3回」に増えました。市場参加者の間では、この年末に「FRBによる利上げ局面は終了した」との見方が急速に広がっています。

クリスマス休暇を目前にしてNYダウ工業株は史上最高値を連日のように更新しています。10年国債金利は、10月中旬に一時5%まで上昇しましたが、そこから急低下して12月下旬には3.8%台まで低下しました。

これに対して「市場は楽観に傾き過ぎている」、「物価の引き下げはむしろここから難しい局面に入る」との指摘もマーケットでは広がっています。

それでもひとまずFRBの引き締め策は功を奏し、インフレ率は急速に鎮静化しています。この先何度もストップ&ゴーが繰り返されるのでしょうが、米国は信頼感を取り戻し、これからも「地上最強の経済」と「政策を熟知した金融当局」という最強の組み合わせが保持されると見られます。これが2023年末の経済面における状況です。

2024年は、米大統領選が不確実性の高いリスクに

政治的な側面では世界中が危うさを漂わせていますが、しかし、少なくとも経済上は引き続き米国が中心となり、安定した体制を整えていくと見られます。「株式市場は等しく国民共有の財産である」というFRBの強固な意思に基づいて、その双肩に世界の投資家の期待が寄せられることになります。

リスク要因は政治体制の揺らぎ、米国の大統領選挙です。2024年は4年に一度の選挙イヤー。そこで不確実性が高まります。

すでに民主・共和両党とも候補者による事実上の指名獲得競争が始まっています。共和党はトランプ前大統領が圧倒的に優勢という状況です。

年が明けると米国は次第に選挙モードが強まるはずです。現状ではバイデン米大統領の民主党はかなりの苦戦が強いられそうな雲行きとなっています。

日経平均は2024年末に36,500円まで上昇、下値は31,000円程度

それでも経済状況が堅固であれば、日米ともに株式市場の堅調な状態が続くと見られます。2024年末の日経平均は36,500円程度まで上昇すると見込まれます。その根拠は、PBR(株価純資産倍率)です。

現在の日経平均は33,000円として、1つの銘柄に置き換えて1株当たりの純資産(BPS)を計算すると25,500円程度になります。BPSは企業が稼いだ利益の中から決算期のたびに積み上げられ、この10年間は毎年+1,500円ほど年々増額しています。

現在のペースが続き大きな落ち込みもなく推移すれば、1年後のBPSは27,000円程度になります。景気に中立的な水準のPBR(1.35倍)を当てはめれば、1年後の日経平均はおよそ36,500円と計算されます(27,000円×1.35倍≒36,500円)。

また、もし好景気が訪れるとすれば、PBRは1.40~1.45倍までの上昇が許容されます。その場合、日経平均は38,000円~39,000円を目指すことになります。そうなると33年前の史上最高値更新がいよいよ視野に入ってきますが、ここではそれはセカンドシナリオと考えます。

反対に景気が下振れした場合の下値としては、やはりPBRで1.15倍の31,000円を想定します。

現在の水準と比較すると、日経平均は1年間で+10%程度の上昇することになります。経済の強さがほどほどに実感されるという見通しです。

2024年は業績重視のテーマ株が物色盛んになると予想、その3つのテーマ株とは

ここで、日経平均が年間で+10%ほど値上がりするという前提で、その際に人気を集めそうな銘柄をいくつかピックアップします。アルファベットの頭文字を順に並べて「ABC」の3つの業種に注目しています。

「A」=Autonomous(自動運転)

「B」=Building(ビルディング:建物、高層ビル)

「C」=Chemistry(ケミストリー:化学)

「A」=Autonomous(自動運転)

自動車セクターは2023年も大きく動きましたが、その中心となったのがEV(電気自動車)というハードでした。2024年はさらに一歩進んでソフトウエア、EVの先にある自動運転が焦点になりそうです。トヨタ自動車(7203)の豊田章男・前社長は就任当初から、この領域にフォーカスしていました。その思想は佐藤恒治・現社長にバトンタッチされているはずです。

ここでは「ソニー・ホンダモビリティ」を設立したソニーグループ(6758)に注目しています。ソニーグループは日本を代表するエレクトロニクスメーカーですが、2023年は意外なほど表舞台に出てこなかった印象です。おそらく、それは意図的に身をかがめているのではないかと予想されます。

ソニーグループはエレクトロニクスであると同時に、ゲーム、音楽、映像のエンターテインメント企業でもあります。メタバースや量子コンピューターにも力点を置いています。クルマの自動運転が実現する世界では、運転から解放され、移動空間が知的な作業場やエンターテインメントで満たされることにもなります。

その際に提供し得るコンテンツを有する世界企業はソニーグループではないか、と空想が広がります。2024年はソニーグループの可能性に注目してみたいと思います。

「B」=Building(ビルディング:建物、高層ビル)

都市空間の中心は高層ビルディングです。東京では最近、渋谷駅周辺、東京駅八重洲口、虎ノ門、品川~田町駅周辺など再開発がラッシュの様相を呈しています。名古屋の駅前や大阪、福岡も同様です。

それまでの既存ビルが次々と壊されて、その跡地にまったく新しい高性能の付加価値ビルが盛んに建設されています。新しい超高層ビルは環境性能に優れ、温暖化ガスの排出源となる空調設備がほぼ完璧に整備されています。

オフィスビルは自動車、工場、家庭と並ぶ大きな排出源とされています。パリ協定の達成を目指した温暖化対策を進める上で、地球環境に配慮する観点に立てば、EVを導入し工場をクリーンにするだけでは不十分です。高層ビルからの熱や温暖化ガスの排出を減らさなければなりません。ここで、ビル空調の重要さがクローズアップされてきます。

ビル空調で注目したい銘柄は、高砂熱学工業(1969)です。ビル空調工事のトップ企業で、商業向けの空調工事ではパイオニア的な存在です。一般のビルや工場などの空調システムの設計・施工が中心で、建設後のアフターサービスも重要な業務となっています。

都市部で急速に進む大規模なビルのリニューアル工事、省エネ工事の受注にも力を入れています。史上最高益を更新する見通しで、配当利回りも高い水準にあります。投資妙味のある長期保有にふさわしい銘柄です。

「C」=Chemistry(ケミストリー:化学)

2024年は「化学」の時代と言えるのではないでしょうか。半導体を筆頭に量子コンピューター、メタバース、ペロブスカイト太陽電池、人口光合成、もちろんEVや蓄電池も、新しい時代の最先端を走る技術のほとんどすべてが化学セクターの部材、素材に拠って成り立っています。

中でも半導体はそのほとんどが化学製品で構成されています。ここではシリコンウエハートップの信越化学工業(4063)に注目したいと思います。

信越化学工業は半導体の基板であるシリコンウエハーの世界トップ企業として知られています。半導体は信越化学なくては成り立ちません。

しかしそればかりではありません。住宅を支える上下水道は塩化ビニル樹脂のパイプでできています。信越化学工業は塩ビでも世界トップ企業です。1970年代に米国に「シンテック」を設立し、今や全米最大の塩ビ樹脂企業に成長しています。

米国の利上げが一巡して住宅ローン金利の上昇が落ち着けば、米国の住宅市場が息を吹き返します。その際に信越化学工業の塩ビ部門も再び輝きを取り戻すはずです。さらに半導体ではフォトレジスト、マスクブランクスも手がけており、シリコーン(ケイ素樹脂)や希土類磁石でも世界トップクラスの高いシェアを有しています。世界が安泰であれば信越化学工業の業績が伸びるという構図が出来上がりつつあるように思います。