2023年の日経平均株価は1月4日の大発会で2万5661円まで下落し、波乱のスタートとなりましたが、その後、大きく上昇しました。2024年はどのような相場展開が見られるのでしょうか。「2024年の早い段階で日経平均株価は史上最高値を奪回する」と述べるのは、経済評論家の杉村 富生氏です。杉村氏に2024年の注目すべきテーマや新NISAにおける銘柄選びのポイントなどを聞きました。

2024年の日本経済の見通しは明るい/株価を決める3つの要素

――2024年の日本の株式市場をどのように見ていますか?

杉村 富生 氏(以下、杉村):2024年、日経平均株価は4万3000円〜4万6000円のゾーンに到達すると考えています。株価を決める3つの要素は、「価値」「需給」「人気」です。

株価を決める要素1:「価値」

「価値」は、景気と企業業績の影響を受けます。現在、日本の景気は非常に良い。その背景にはアベノミクスの効果の顕在化、企業経営者の意識の変化、製造業の国内回帰、新工場の建設ラッシュがあると思います。

現状では、特に熊本県菊陽町に建設予定の台湾セミコンダクター・マニュファクチャリング:TSMC[TSM]の工場が注目されています。2024年の設備投資額だけでも約5兆円です。TSMCの新工場の周辺には、東京エレクトロン(8035)、ソニーグループ(6758)など主力企業が工場建設を進めています。

米半導体メモリー大手のマイクロン・テクノロジー[MU]が広島県の工場を増設予定ですし、宮城県黒川郡大衡村では力晶積成半導体(PSMC)とSBIホールディングス(8473)が合弁で半導体工場を設立することを発表しました。また、ラピダスが北海道に半導体工場を建設予定です。

このような動きは、各地域において雇用を生み出します。先日、私は熊本県を訪問しましたが、高級料理店がオープンするなど街の変化に驚きました。同県内には、3つの高規格道路が建設中で、地元でコンクリートの二次製品を作っているヤマックス(5285)は超繁忙です。既存の道路を解体することから、コンクリートの廃棄処理を行っている成友興業(9170)の需要も高まっています。

また、自社株買い、配当、M&Aにおける企業経営者の意識も激変しています。それらが企業価値を高めていくでしょう。

株価を決める要素2:「需給」

「需給」については、新NISAが始まることで、日本の家計の金融資産の半分を占める1000兆円の現預金がようやく動き出すでしょう。私は、この相場を「怒りの猛反劇」と形容しています。

この30年間、株価が上がらず、無為無策の結果、日本人の生活は苦しくなりました。金融資産と住宅を合わせた家計資産が、日本は3100兆円ほど。それに対し、米国は2京3000兆円です。米国の主要テクノロジー企業7社(アップル[AAPL]、マイクロソフト[MSFT]、アルファベット[GOOGL]、アマゾン・ドットコム[AMZN]、メタ・プラットフォームズ[META]、エヌビディア[NVDA]、テスラ[TSLA])の時価総額の合計は、1710兆円ほど。東証プライム市場(1660社)の時価総額830兆円よりはるかに大きい。なぜこのような差が生まれたのでしょうか。それは、私たち日本人が超低金利の状況下で銀行にお金を預けていたからだと思います。

しかし今、一人ひとりが危機感を持って動き出したのです。私たちの国民性は、動き出すのが遅い。しかし、動き出したら火の玉になるでしょう。この30年間、日本株は低迷していたので、人気がありませんでしたが、その状況にも変化が現れています。

株価を決める要素3:「人気」

株式市場では「利があればいずこより来るカネのヘビ、われもわれもと買いの行列」ということわざがあります。例えば、ベントレー・モーターズの高級車が並んでいるような高級住宅地に住んでいる人たちに話を聞くと、彼らはレーザーテック(6920)、東京エレクトロン(8035)、ディスコ(6146)、ソニーグループ(6758)など優良企業の銘柄を長期保有していたと言います。

滋賀県近江市を訪れた際には、村田製作所(6981)や京セラ(6971)、SCREENホールディングス(7735)、ニデック(6594)など京都に本社を置く企業への長期投資によって財を成した人たちに出会いました。株式投資で資産を増やした人が全国で増えていますし、「株式投資で成功した」という口コミは広まるものです。それが「人気」につながるでしょう。

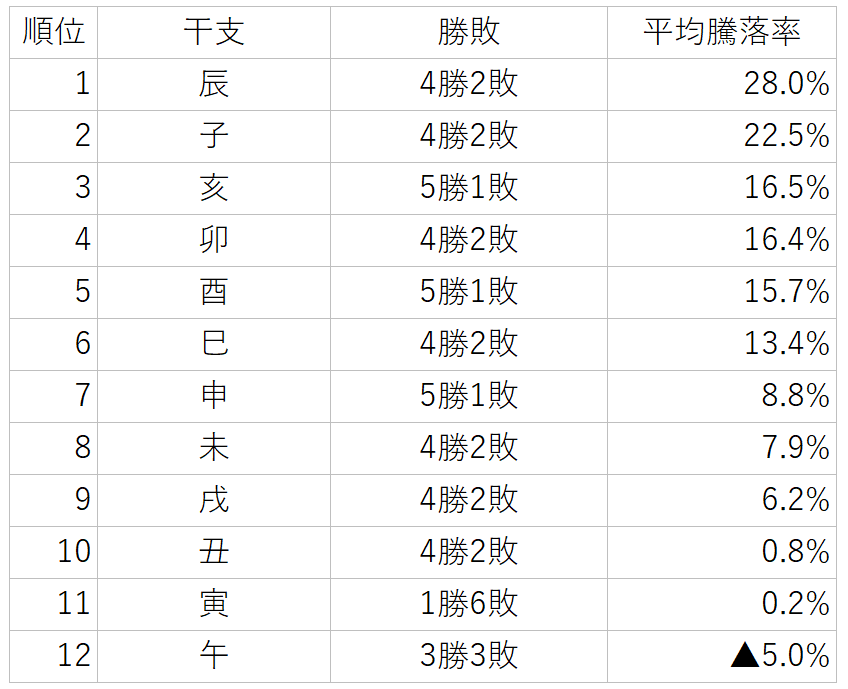

辰年の日本株のパフォーマンスは抜群、「天井」は12年後か

2024年は辰年です。以下の通り、日経平均の干支別パフォーマンス順位を見ても、辰年の上昇率は最も高いのです。

私は2024年の早い段階で、日経平均株価の史上最高値である3万8915円を奪回すると予想しています。そして、それがピークではなく、そこから新しい相場が始まるのです。辰巳天井(辰年と巳年は高値を付ける)という相場格言があります。私は、2024年「天井」になるのではなく、12年後の辰年に向かって上昇すると思います。

「日経平均10万円」も夢じゃない!?

――中期的に日経平均株価7万円を予想されているそうですが、その理由を教えてください。

杉村:現在、日経平均株価の実績1株純資産は2万5750円強です。PBRは1.29倍にすぎません。これが世界平均(MSCI WORLD)ではPBRが2.79倍に評価されています。S&P500指数はPBR4.67倍強に買われています。つまり、日本の1株純資産を世界平均並みに評価すると、7万円を超えるのです。

日本のPBRがなぜ低いかと言うと、ROEが低いからです。ROEが低い要因は、上場企業が内部留保を過剰に溜め込んでいることです。東証がPBRの低迷する上場企業に対して改善策を要請してきたこともあり、この1年間で内部留保が劇的に活用されるようになりました。賃上げはもとより、増配、自社株買い、株式分割、M&Aの動きが活発になっています。そのため、今後ROEが上昇すると考えられます。日本企業のROEが欧米企業並みに追いついた場合、日経平均が10万円になることもあり得ると思います。

日本企業の売上高営業利益率は伸びています。その背景には、値上げ効果があります。値上げ効果から売上が伸び、賃上げにつながるという好循環が生まれているのです。

米国の株式市場を見てください。1982年にNYダウが776ドルの安値をつけた時、「株は死んだ」「米国株式市場は2度と活気を取り戻すことはない」と言われていました。しかし、当時のレーガン大統領が、経済政策(レーガノミクス)を推進した結果、偉大なベンチャー企業やIT産業が生み出されたのです。その後も米国では歴代の大統領が改革を行ってきました。そのため、NYダウは現在、1982年の安値から比べて50倍ぐらいになっています。これまでの米国株式市場の勢いを見れば、日本の株価上昇は「まだまだ」と言えるのではないでしょうか。

2024年の2大テーマは「円高トレンド」「利ざや拡大」

――2024年に注目したい業界(セクター)や投資テーマを教えてください。

杉村:日銀の金融緩和政策は出口に向かっています。2024年には、YCC(イールドカーブ・コントロール)が撤廃されマイナス金利も解除されると思います。一方、米国の利上げサイクルは終焉を迎えています。米国市場は2024年に6回の利下げを見込んでおり、FRBは3回分の利下げ見通しを示しています。日本は金融引き締め、米国は金融緩和に向かうわけですから、利ざやは拡大し、為替は円高圧力がかかるでしょう。

私はマーケットが危惧しているほど円高にはならないと考えています。ただ、円安の状況下では買いが入りにくかった、ニチレイ(2871)、ニトリホールディングス(9843)、ワークマン(7564)、神戸物産(3038)、パルグループホールディングス(2726)などを押さえておくとよいのではないでしょうか。

利ざやが拡大するという観点で見ると、やはり銀行銘柄に注目したいですね。三菱UFJフィナンシャル・グループ(8306)、九州フィナンシャルグループ(7180)、七十七銀行(8341)、じもとホールディングス(7161)などが挙げられます。

円高トレンドと利ざや拡大を2大テーマとして念頭に置いておくとよいでしょう。

新NISAにおける銘柄選びのポイント

――2024年から新NISAが始まります。新NISAで日本株に投資する場合、どのように銘柄を選ぶのがよいでしょうか?

杉村:新NISA制度を活用するにあたって、長期目線で銘柄を選ぶ必要があります。その点で大事なのは、「事業の継続性」「社会性」「経営の安定性」「株価が割安であること」です。例えば、レーザーテック(6920)やキーエンス(6861)の株式を買いたいと思っても、株価水準が高いので、投資初心者はなかなか手を出しにくいですよね。そのため、現在の株価が割安で、経営が安定している企業を見極めなければいけません。

「社会性」という観点で言えば、人々の生活に不可欠な鉄道、電力、ガスが当てはまるでしょう。その中には、東日本旅客鉄道(9020)が含まれますし、東京メトロも2024年か2025年に上場すると思います。

個人投資家にとって、配当も大事でしょう。配当利回りが良い銘柄として、日本M&Aセンターホールディングス(2127)、野村ホールディングス(8604)、三菱UFJフィナンシャル・グループ(8306)が挙げられます。

新NISAを活用して投資する際には、その企業の10年後、20年後の姿、形が浮かぶことが大事です。流動性に欠ける銘柄はNISAには向かないと思います。万が一お金が必要になった時に、売却できないようでは困るでしょう。そのため、NISA枠で投資するにあたっては、流動性を考慮する必要がありますね。

小型株で注目の銘柄

――注目している小型株はありますか。

杉村:12月20日にロココ(5868)が上場しました。公募価格(1,028円)を割り込んでいましたが、初値は1,100円でした。DX関連銘柄の一つとして注目しています。その他、ミガロホールディングス(5535)、プログリット(9560)、物語コーポレーション(3097)など若手経営者が手腕を発揮している企業も注目しています。頑張っていい仕事をしている若手経営者を応援する意味で投資してみるのもよいのではないでしょうか。

また、世界的に見ると、ベトナムの成長が著しい。鰻のファストフード店を経営しているG-FACTORY(3474)はベトナムでの事業を立て直すことに取り組んでいるので、注目しています。

周辺情報を得て先読みする力を養って

――個人投資家が情報収集する上でのアドバイスをいただけますか。

杉村:周辺情報を大事にするべきです。私は皆さんに投資先候補の企業だけでなく、業界全体をしっかり見ることをお勧めしています。私はこれを「定点観測」と呼んでいます。新聞などメディア情報を通じて、海運業界ならバルチック海運指数、半導体業界ならSOX指数(フィラデルフィア半導体株指数)をチェックすることです。例えば、最近のSOX指数の動きに影響力を与えているのはTSMC[TSM]です。SOX指数が上がっている時は、TSMCの株価も上がっています。

TSMCはアップルなど、米国の巨大IT企業の半導体の受託生産を行っているので、アップルの製造や生産計画を知り得る立場にあります。ですので、TSMCの動向を探ることによって、アップルの先行きが見えるのです。

また、アップルは、サプライヤーリストを公開しています。私は最新のリストに日本製鉄(5401)が入っているのを見て、「なぜ日本製鉄が入っているのか?」と疑問を抱きました。私はアップルがEV開発を進めているからだと推測しています。

皆さんもぜひ、さまざまなメディアや情報に触れ、「先読みする力」を身につけていただけると良いと思います。

――本日はお時間をいただき、ありがとうございました。

杉村 富生氏(経済評論家)

1949年熊本県生まれ。明治大学法学部卒業。軽妙な語り口と分かりやすい経済・市場分析、鋭い株価分析には定評がある。「個人投資家サイドに立つ」ことをモットーに精力的な活動を続けており、兜町における有望株発掘の第一人者といわれ、数々のヒット銘柄を輩出している。金融、経済界に強力なネットワークを持ち、情報の正確さ、豊富さでは他を圧倒している。ラジオNIKKEI『ザ・マネー』出演中。株式講演会も好評を得ており、全国各地に「杉村ファン」がいる。

写真:竹井 俊晴

※本インタビューは2023年12月20日に実施しました。

※本内容は、個人の経験に基づく見解であり、当社の意見を表明するものではありません。

※投資にかかる最終決定は、お客様ご自身の判断と責任でなさるようにお願いいたします。