先週の動き:ニューヨーク金先物価格は好調な米指標に上値を抑えられながらも週末イスラエル情勢で急伸、国内金価格は連日の高値更新

先週のニューヨーク金先物価格(NY金)は、週末10月27日の通常取引終了後の時間帯に流れた、イスラエル軍によるパレスチナ自治区ガザ地上侵攻作戦の拡大観測を受け急伸。NYコメックスの時間外取引は、5月16日以来5ヶ月半ぶりの高値となる2,016.30ドルで終了した。

高値は一時2,019.70ドルまで見ることになった。発表される一連の米経済指標が好調さを持続していることに上値を抑えられながらも、イスラエルによる軍事行動が激しさを増す中で、地政学リスクを手掛かりとした買いにより週末の水準が切り上がることになった。

10月27日のNY金の通常取引は前日比1.10ドル高の1,998.50ドルで終了した。この結果、週足は前週末比4.10ドル、0.2%高となり3週続伸となった。

同日、9月米個人消費支出価格指数(PCEデフレーター)が発表された。なかでも、注目していたエネルギーと食品を除いたコアPCEデフレーターは、インフレが引き続き鈍化傾向にあることを示した。

コア指数の伸びは前年同月比3.7%で、8月の3.8%から低下し、約2年ぶりの低水準となった。前月比では0.3%上昇で、8月は0.1%上昇だった。

一方で、個人消費支出(PCE)は前月比0.7%増で、8月(0.4%増)から予想以上に伸びが加速し、市場予想の0.5%増を上回った。10月26日に発表され、前期比年率4.9%の高成長で注目された米7~9月期実質GDP速報値では個人消費の伸びが押し上げ要因だったが、10月もその傾向が続いていることを示唆した。

この結果に対し市場は、インフレが鈍化基調にあることを重視した。今週10月31日~11月1日に予定されている米連邦公開市場委員会(FOMC)では、金利水準の据え置き(追加利上げなし)が織り込み済みとなっている。

ただし、米経済の底堅さを背景とした金融引き締めの長期化観測も根強く、長期金利の高止まり観測も維持されている。こうした金市場にとって強気と弱気のバランス上で終了したのが10月27日通常取引の1,998.50ドルだった。もちろん、一定程度の地政学リスクも加わってのものだった。

NY金のレンジは10月27日の時間外取引分を含むことから1,964.60~2,019.70ドルとなった。これは先週のコラムで想定したレンジ1,965~2,010ドルにほぼ沿ったもので、上振れはガザ侵攻に対する警戒感の強さを表している。10月27日NY時間午後に入り、イスラエル軍報道官がガザへの地上作戦を「今夜、拡大する」と述べたと伝わったことから、市場は週末ということもあり、リスク回避のスタンスを強めることになった。

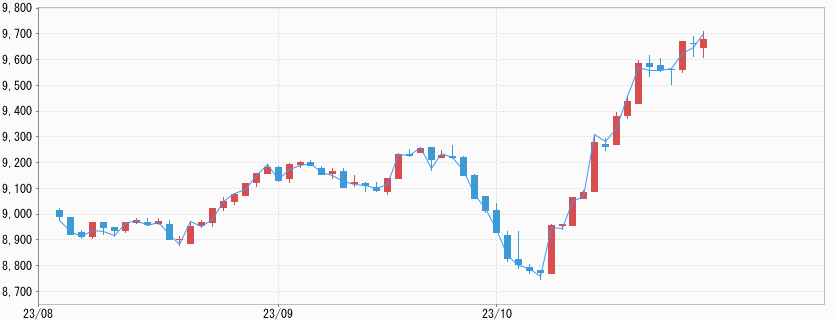

その一方、先週の国内金価格は、米ドル/円相場が一時150円を超える円安水準に入ったこともあり、NY金が2,000ドルを挟んだ取引を続ける中で、最高値の更新が続くことになった。10月26日に付けた9613円が高値となり、終値ベースでも同日の9,605円が過去最高値となった。

10月27日の日中取引の終値は9,594円で週足は前週末比68円、0.7%高、3週続伸となった。先週のコラムでは想定レンジを9,380~9,680円としていたが、実勢の9,403円~9,613円に沿ったものとなった。ちなみに10月27日NY時間外取引を反映する国内金価格の夜間取引は、一時9,650円まで買われている。

さらに急増したファンドの買いポジション(ロング)

先週末10月27日のNY時間外取引での急騰は、いわゆる地政学リスクの上昇に対し、比較的安全資産とされる金(ゴールド)に買いが集まったものだった。イスラエル軍によるガザへの作戦で実質的に地上侵攻が始まったとの捉え方が多く、周辺国の反応に対する警戒感は一気に高まっている。

このところ、イスラエル近隣諸国に点在する米軍基地に対する親イラン武装勢力による攻撃が増加しており、前日10月26日にはシリア東部にあるイラン関連施設を米軍が空爆したとのニュースが伝わっていたことも、金市場の反応を大きくしたとみられる。

先週は当コラムのタイトルを「金(ゴールド)の今後の動向とは。一定の織り込み進む中東地政学リスク」とした。それはNYコメックスのファンドのポジションが、その時点で判明していた10月17日時点で、前週から買い建て(ロング)が重量換算ネットで178トンもの増加を示していたことから判断したものだった。

米商品先物取引委員会(CFTC)が毎週末に発表するデータだが、先週10月27日発表の10月24日時点のデータでは、マネーマネジャー(あるいはマネージド・マネー)と表記される短期筋のヘッジファンドのポジションは、さらに約152トン増加し282トンの買い越し状態(ネット・ロング)になっていることが判明している。

先週末の急騰劇からは、さらに増加したと見られるが、先高期待の高まりの一方で将来の手じまい売りのポジションが溜まっていることを表している。ピーク時には500トン近くに膨らむので、その比較では未だ買い余力ありとの判断もできるが、注意が必要だと言える。中東情勢の展開に左右されることになるだろう。

今週の見通し:数値化できない地政学リスクで値幅拡大も、FOMCはじめ米指標にも注目。NY金は1,980~2,040ドル、国内金価格は9,480~9,720円を想定

今週は11月1日にFOMCをはじめ、ADP 全米民間雇用報告、10月ISM製造業景気指数、11月3日には10月雇用統計、10月ISMサービス業景気指数と重要イベント・指標の発表が続き要注目となる。

FOMCに関しては、前述したように追加利上げは見送られる公算となっている。パウエル米連邦準備制度理事会(FRB)議長は、このところの米長期金利上昇による引き締め効果について言及し、データ次第との姿勢を維持する可能性が高いと見られている。

雇用統計では全米自動車労組(UAW)のストによる影響で雇用者増加数に影響が出るとの指摘も見られている。ISM景況指数では、製造業指数がS&PグローバルのPMI(購買担当者景況指数)では改善が見られていたので、ISMの結果に注目している。米国指標の好調さが、長期金利の上昇となりゴールドの上値を抑えるが、今週もやはり地政学リスクとの綱引き相場の展開となりそうだ。

イスラエル軍の軍事攻勢が激しさを増す中で、近隣諸国・組織がどのような反応を示すか、数値化できないリスクゆえに金市場の値動きも大きくなりそうだ。日銀の政策決定も為替面で国内価格に影響が大きいが、この面での大きな波乱はないとみている。

以上を踏まえ、今週のレンジはNY金が1,980~2,040ドル、国内金価格は9,480~9,720円を想定している。国内金価格については高値更新の継続を想定している。