月平均23.5万円の配当額を得ている長期株式投資さん。1年ほど前にインタビューした記事『高配当株投資で配当額を増やした手法』では、長期株式投資さんならではの投資手法をご紹介しました。その後、配当額を大きく増やした長期株式投資さんに、相場上昇局面での投資判断の考え方や新しいNISAの活用法などをお聞きしました。

●長期株式投資さんプロフィール●

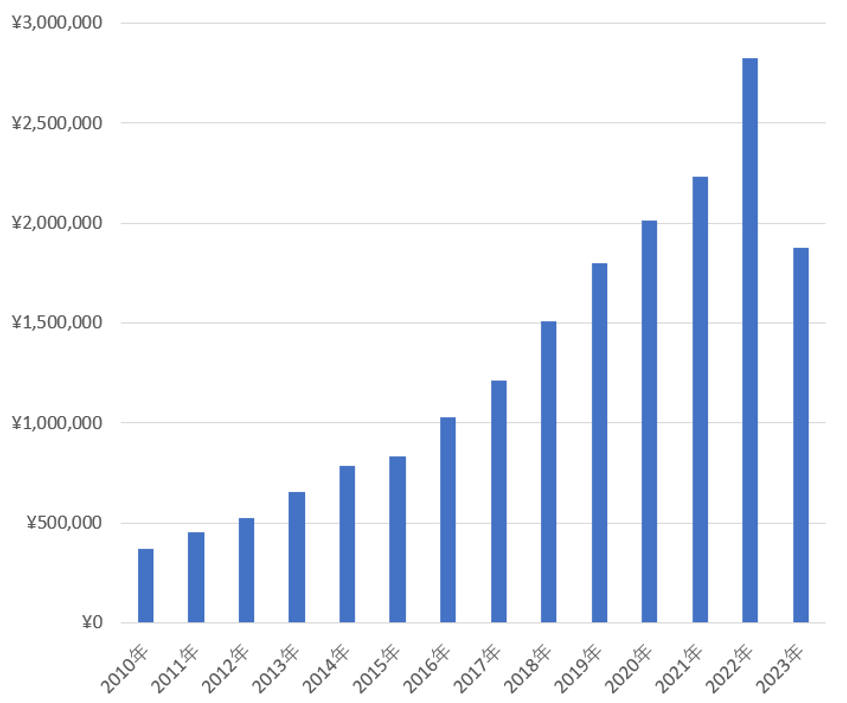

「日本の配当株」メインの個人投資家。1977年、熊本県生まれ。2004年から株式投資を開始。リーマンショックで含み損を抱えた後、2009年にポートフォリオを大型配当株メインにシフト。以降は、安定的に資産を増やす。2022年の税引き後の手取り配当額は、282万5128円と過去最高を更新し、運用資産1億円を突破。新刊『半オートモードで月に23.5万円が入ってくる「超配当」株投資』(KADOKAWA)は発売1ヶ月で3万部突破。趣味は空手。

受取配当額が前年比約60万円増となったワケ

――2022年の年間受取配当額は過去最高を更新し、282万円に達したとのことですが、受取配当額を大きく増やした要因を教えていただけますか。

保有銘柄の大部分が増配となったことが大きな要因です。また、配当再投資や新規入金による追加投資、加えて、1株投資を毎日のように行ない、少しずつでも株数を増やしていったことが、年間の受取配当額の増加に寄与したと考えています。

――2023年は日経平均がバブル期後の最高値を更新するなど、日本株が好調ですが、長期株式投資さんの2023年上半期の運用状況はいかがでしょうか。

私が主力としている総合商社2社、三菱商事(8058)と三井物産(8031)が急騰し、日本たばこ産業:JT(2914)も着実に上昇したこともあり、堅調な推移となっています。2023年初に約1億円程度だった運用資産は、6月末に1.3億円を上回りました。

――最近ポートフォリオに追加した銘柄があれば教えてください。

三菱HCキャピタル(8593)に投資しました。連続増配銘柄でありながら、相対的に高い配当利回り(4.6%~4.8%の水準で3回に分けて投資)であったためです。

――今後の投資対象の追加等の考え方について教えてください。

減配可能性が低く、業績の安定した銘柄の株価が割安となっていれば、追加投資は常に検討しています。既存の主力銘柄だけにこだわらず、よい条件があれば、幅広い銘柄へ投資していきたいと考えています。

相場上昇局面における投資判断の考え方と株価下落局面を想定した備え

――相場の上昇局面では高値掴みのリスクを気にして「大きく下がったところで買いたい」と考える方も多いかと思います。売買のタイミング等はどのように考えればよいでしょうか。

タイミングを計って投資するのは難易度が高いため、少額でもよいので1株投資を活用して継続的に投資し続けることが大切だと考えています。そのようにして相場に慣れつつ、突発的に暴落が発生した時に単元で投資するなど、機動的に対応するのがよいと思います。

ただし、現金余力は常に意識しておく必要があります。株価下落局面において、現金があることは精神安定剤となるからです。

安く買うことは大切ですが、それは投資を続けられるという前提があっての話です。そのため、第1に考えることは、「どのようにすれば投資を続けられるか」ということ。私はドルコスト平均法(一定の金額で定期的に買い続ける方法)で買うのがよいと思っています。ドルコスト平均法では、含み損を抱えたとしても、安い時に買い増しすることになりますので、結果として、株価が反転した際には、含み損からの回復も早い。また、含み損を抱えにくいということは精神的な負荷も少なく、株式投資を長く続けられることにもつながります。

どうしても安い時にだけ、買いたいという方の場合、株価が直近高値から20%程度ドローダウンした時に買う、VIX指数が40を超えた時に買うなど、ご自身の中で指標的なルールを決めておいて、条件を満たした時に買うようにすればよいのではないでしょうか。

新しいNISA、年間投資枠を12分割して毎月一定額ずつ投資

――投資初心者が2024年以降の「新しいNISA」を活用する上でのアドバイスをいただけますか。

投資を始めたばかりの方は、リターンを上げたいという思いが強いかもしれません。しかし、まずは株式投資を続けることを目標にしていただければと思います。リターンを得るためには、その大前提として株式投資を続ける必要があります。マーケットから退場させられないためには、相場に慣れることが必要で、相場に慣れるためには少額ずつ実際に投資していくことが有効です。したがって、年間投資枠を一括で投資できる資金があったとしても、12分割して、毎月一定額ずつ投資していく手法をおすすめしたいと思います。

私は現在つみたてNISAを活用し、投資対象の分散、純資産総額の規模や信託報酬率等の安さを考慮して全世界の株式に幅広く投資できる投資信託の積立投資を行っています。2024年以降もつみたて投資枠で投資を続けていく予定です。

また、成長投資枠については、若い方で投資期間が十分に確保できるのであれば、つみたて投資枠と同様に投資をするのも1つの選択肢だと思います。これは再投資の際にファンド内部で再投資されることから、NISAの非課税投資枠を使用せずに再投資できるからです。

一方で、退職後の年金以外の資金確保のために配当株に投資をする方がよいと考える方もいるでしょう。この場合、今後も超長期にわたって配当を出し続ける蓋然性が相対的に高い銘柄を選択するのがよいと思います。連続増配銘柄や長期間にわたり減配していない銘柄をリストアップしておいて、少しずつ進めていくのも1つの方法ではないでしょうか。

例として、成長投資枠では、前回のインタビューでご紹介した17銘柄に各分野でトップ級の強みを持つ企業である、アサヒグループホールディングス(2502)、全国保証(7164)、オリックス(8591)の3銘柄を加えた20銘柄へ1ヶ月あたりの投資予算25,000円の範囲で1株ずつ順番に投資することが挙げられます。

――長年勤めた会社を早期退職されたそうですが、会社員生活を離れて新たな気づきや発見はありましたか。

株式投資という観点からは特に新たな気付きや発見はありません。ただ、長期保有を前提としたバリュエーションに重きをおく私のような個人投資家にとって、ザラ場で株価を確認しながら投資する必要はなく、パフォーマンスにも影響がないことは新たな気づきでした。

ライフスタイルという観点からは、時間の使い方を全て自分で決定できることは大きいと感じています。会社員の頃は組織やサービスを良くしたいと思って行動しようとすると、組織内の根回しがかなり大変でした。また、仕事のための仕事も多く、本質的な価値とは関係のないことに多くの時間を費やさなくてはならず、限りある人生で無駄なことをしているような気がしていました。

現在は自営業でオンラインの投資教室を運営しています。自分の好きなこと、得意なこと、やりたいことを仕事にすると、専門的な知識が深まり、自身の成長につながりますし、他人に貢献できることが増えていきます。このようにして、今では、個人投資家を育てていくことに大きなやりがいと喜びを感じています。

資産運用で生活の基盤を作り、自分のやりたいことを仕事にできれば、一人ひとりの能力が最大限に発揮されて社会に還元されます。日本人の労働観からすると、私はまだ少数派なのかもしれませんが、FIREして自分のやりたいことで世の中に貢献していくという生き方があってもよいのではないかと考えています。

――ありがとうございました。

※本インタビューは2023年7月6日に実施しました。

※本内容は、個人の経験に基づく見解であり、当社の意見を表明するものではありません。

※投資にかかる最終決定は、お客様ご自身の判断と責任でなさるようにお願いいたします。