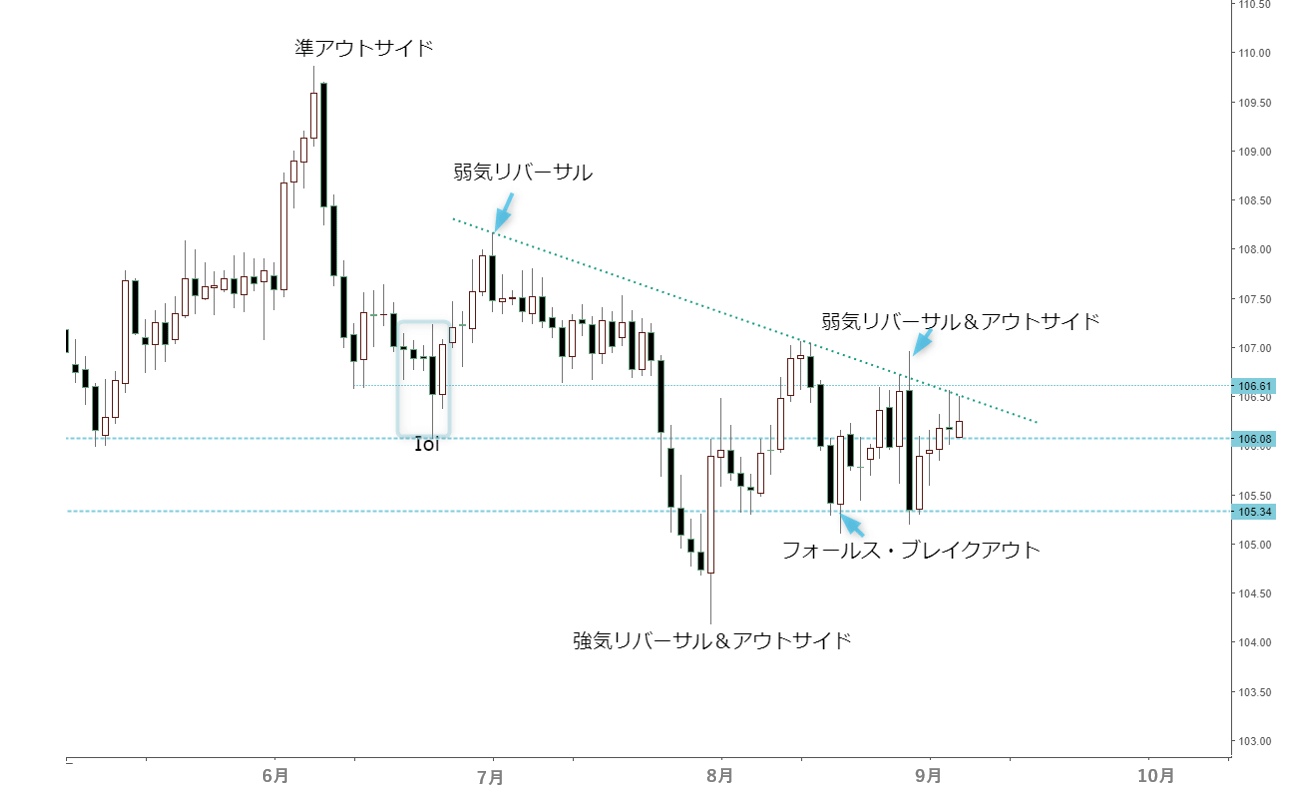

米ドル/円 日足

週間予想レンジ:105.50~107.50

メインストラテジー:押し目買い

・「安倍ショック」は極めて限定的であった

・保ち合いの継続でブレイク待ちの状況

・円は二の次、米ドル次第、クロス円次第

アナリシス:

先週陽線で大引け、ほぼ一貫して切り返してきたため、値幅自体はなお限定的であったものの、8月28日の安倍首相辞任でもたらされた大幅反落に対する修正、という視点では強い値動きを形成したと言える。

前回コラムで指摘したように、「安倍ショック」云々は大袈裟である。基本的には「コップの中の嵐」なので、3月安値を起点とした大型切り返しにおける保ち合いの範疇にあるはずだった。先週の切り返し、また陽線引けをその一環や結果と見なし、まだ限定的であったものの、地合いの改善につながったとみる。

安倍首相の辞任がなければ、そもそも107円関門のブレイクを果たした可能性があったと思われ、「安倍ショック」があったとしても、ちまたの想定より随分弱かったため、結局「リスクオフの円高」というロジックはもう過去のものとなり、円は二の次なので、米ドル次第という認識がより重要である。

更に、米ドル次第の意味合い、主要クロス円における外貨の動向次第といった側面も大きいので、軽視できない。

繰り返し指摘してきたように、米ドル/円の一時下放れ、従来の「夏の円高」や「リスクオフの円高」をもって解釈されたのが不適切である。先週ユーロ/円、英ポンド/円や豪ドル/円など主要クロス円の一時高値再更新に見られるように、主要外貨のうち、むしろ円の軟調が目立ち、「夏の円高」ばかりか、結果的に「夏の円安」が形成されたとみる。円は米ドル次第、クロス円における外貨次第と再認識させられる。

既述のように、8月前半は一時107円関門のトライをもって7月安値104.18円を起点とした切り返しの継続を示唆していた。7月31日の「強気リバーサル&アウトサイド」のサインの効き目が継続されたからこそ、8月19日の切り返しで105円関門を守り、8月28日の波乱があっても下値トライが回避されたとみる。

目先なお「コップの中」の状況なので、ブレイク待ちと推測されるが、先週の値動きに鑑み、105円関門を下放れするリスクが後退していたと言える。この場合、7月31日の強気サインが一段と証左され、紆余曲折でも再度上値トライしていくと思われる。

ドルインデックスの安値、3月安値より289pipsほど一時下回ったにも関わらず、米ドル/円は7月における安値が3月安値より300pipsも上の位置にあったため、米ドル全体の下落一服があれば、米ドル/円がリードして反騰してくるだろう。

先週ドルインデックスが一旦安値を更新してから切り返し、その兆しを再度示していたため、米ドル次第の側面においても円は買われにくいだろう。107円関門の再打診があれば、7月安値を起点とした切り返しの一段の進展を見られる公算。週足では、先々週の「スパイクハイ」風の陰線を否定する役割を果たし、徐々に地合いの一段改善につながる見通し。

より長い視点では、3月高値を起点として調整波、大型ジグザグ変動パターンと数えられ、6月高値109.86円から「3月高値~5月安値」の値幅で測る(要するにN字型変動)104.10円前後の下値目途が得られたため、7月末の安値は同計算値に近く、また7月31日の大幅反騰を果たしたため、N字型変動の完成を示唆していたことがもっとも重要である。同メインシナリオの維持でこれから下値余地があっても限定されるとみる。

先週の切り返しで下値リスクを後退させ、値幅がなお限定的と思われるが、保ち合いの延長があっても底堅い推移を保てるだろう。ちなみに、保ち合いの延長と推測される背景には主要クロス円の一旦頭打ち、といった見通しにも基づいており、米ドル指数の底打ち、また切り返しの先行があれば、クロス円における外貨安・円高圧力の一時浮上に注意したい。

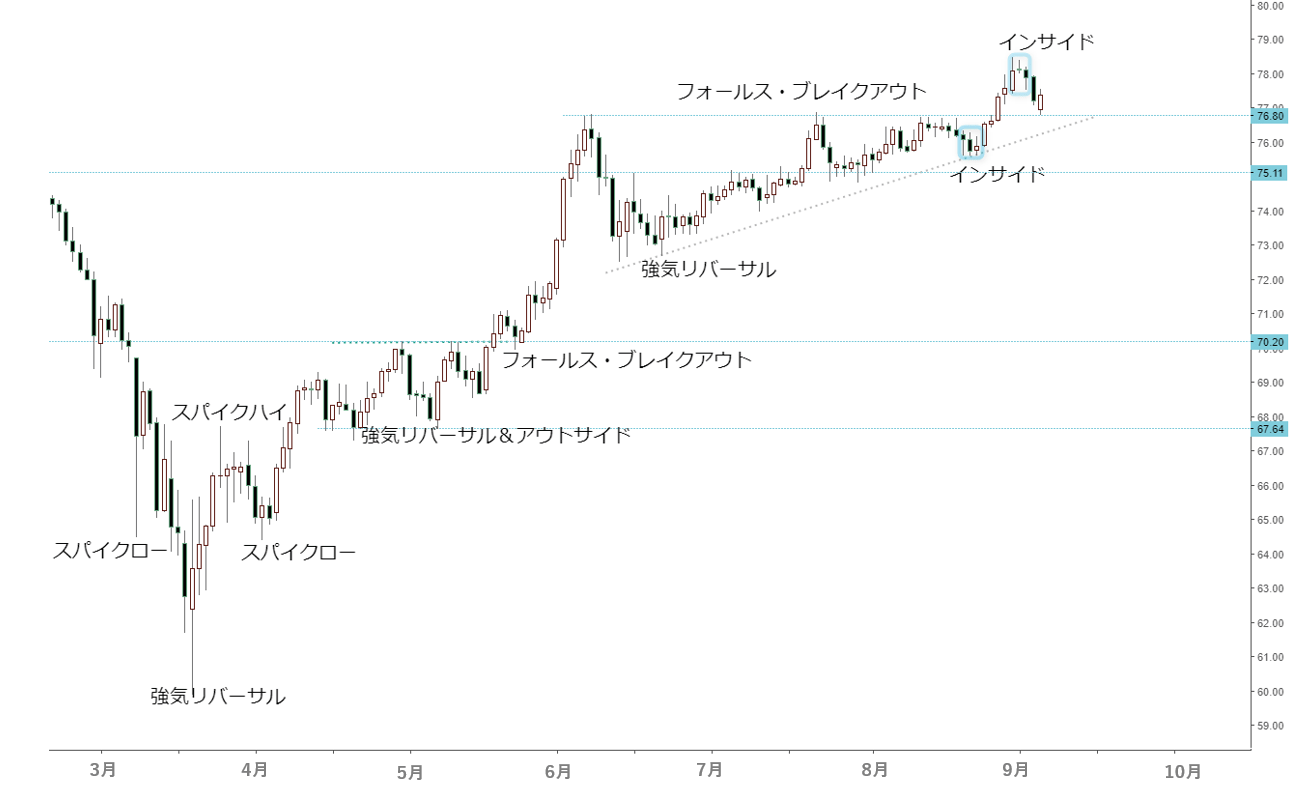

豪ドル/円 日足

週間予想レンジ:75.50~77.50

メインストラテジー:レンジ取引

・豪ドル対米ドル次第、一旦頭打ちか

・豪ドル/米ドル買われ過ぎ、一旦反落へ

・ブル基調維持、高値圏での推移に留まる。

アナリシス:

先週78.46円の高値を一旦打診したものの、77.35円で大引け、週足では「星線」に近い形で大引け、伸び悩みを示唆した。もっとも、先々週大幅続伸、高値更新をもって3月安値を起点とした上昇波の一段延長を示した。先週の高値再更新自体が当然の成り行きと思われたが、勢いが失われ、一旦頭打ちの公算が強まる。

3月安値を起点とした大型切り返し、豪ドル/米ドル主導の勢いが鮮明であった。「安倍ショック」があったとしてもその影響が軽微だったことから、ブル構造が一段証左されたと言える。

先週の高値再更新、その延長線として考えられ、モメンタムの低下または頭打ちの可能性があれば、豪ドル/米ドルの頭打ちが主因であることは容易に推測される。

実際、先週月曜(8月31日)に一旦高値更新したものの、その後一環して反落してきたのも、(米ドル/円の一貫した切り返しがあったにも関わらず)ほぼ豪ドル/米ドルの値動きと連動したのであった。なので、今週も豪ドル/米ドル次第だと言える。

とはいえ、目先豪ドル/米ドルを含め、反落があっても値幅がかなり限定的、また6月高値を意識した支持ゾーンを探っている状況なので、大袈裟な解釈は要らない。さらに、「たちまち反落幅を拡大する」といった見方も目先なお性急であろう。

既述のように、6月高値を一旦トライしてから、豪ドル/円は時間をかけて、高値圏での保ち合いを形成していたため、同高値のブレイクを一旦果たした以上、今度は6月高値前後にて支持ゾーンと化す公算も高い。

フォーメーションの視点では、「上昇トライアングル」の上放れと見なされ、同フォーメーションの否定があっても安易に行われないだろう。この場合は元高値保ち合いの上限前後は一転して支持ゾーンと化すことは前回で指摘した通り。76円台(半ば)は目先の支持ゾーンとしてなお有力視。スピード調整があってもたちまち下値トライとは限らない。

しかし、米ドル次第、豪ドル/米ドル次第の意味合いにおいて、「安倍ショック」を凌ぐ米ドル安の流れがより強く、目先なお米ドル安というメイントレンドにあるが、米ドル全面安の行き過ぎで先週再度修正の兆しが露呈され、豪ドル/米ドルも次第に頭打ちの状況を再確認、また反落の前兆を深めていくと推測される。この場合、豪ドル/円の76円台打診、また下放れも遅かれ早かれ、見られるものと推測される。

もっとも、3月高値を起点とした米ドル全体(ドルインデックス)の反落が目先まで大分継続され、また3月安値の割り込みをもって下値余地を拓いているものの、行き過ぎた感も強めてきたことも繰り返し指摘してきた通りである。豪ドル/米ドルの強気が当面維持されても、どこかの時点で一旦頭打ちされることも想定されやすかった。先週の反落、なお値幅限定であったものの、兆しとして軽視できない。

更に、前回指摘した通り、先々週の大幅続伸があったからこそ、「クライマックス」的な値動きになった可能性もあり、無闇に高値を追う段階ではなかったため、先週高値トライしてからの反落が同見方を証左したと言える。豪ドル/米ドルの行き過ぎが鮮明になりつつ、今週高値圏での波乱を警戒しておきたい上、続落の可能性も想定したい。

ただし、先週と同様、あくまで高値圏での波乱なので、仮に変動レンジの拡大があるとしても、スピード調整の一環として過大解釈すべきではない。高値圏での保ち合い自体の延長や拡大があっても強気構造を否定できない限り、トップアウトの判断は性急という考えをなお維持しておきたい。

要するに、(過去に繰り返し述べているが)コロナショックで 3月19日まで大きく続落、一時60円の心理大台を割り込んだこと自体が豪ドル安のクライマックスだったこと、また年初来高値を一旦更新したことに鑑み、切り返し自体はもはや調整波ではなく、推進波として数えること。

故に、調整波の先行があれば、むしろ推進波を健全化させる側面のほうが大きいだろう。短期スパンにおいて、仮に76円関門の下放れがあっても、75円関門前後の支持が厚いと推測され、レンジ取引における押し目買いが有効な戦術かと思われる。