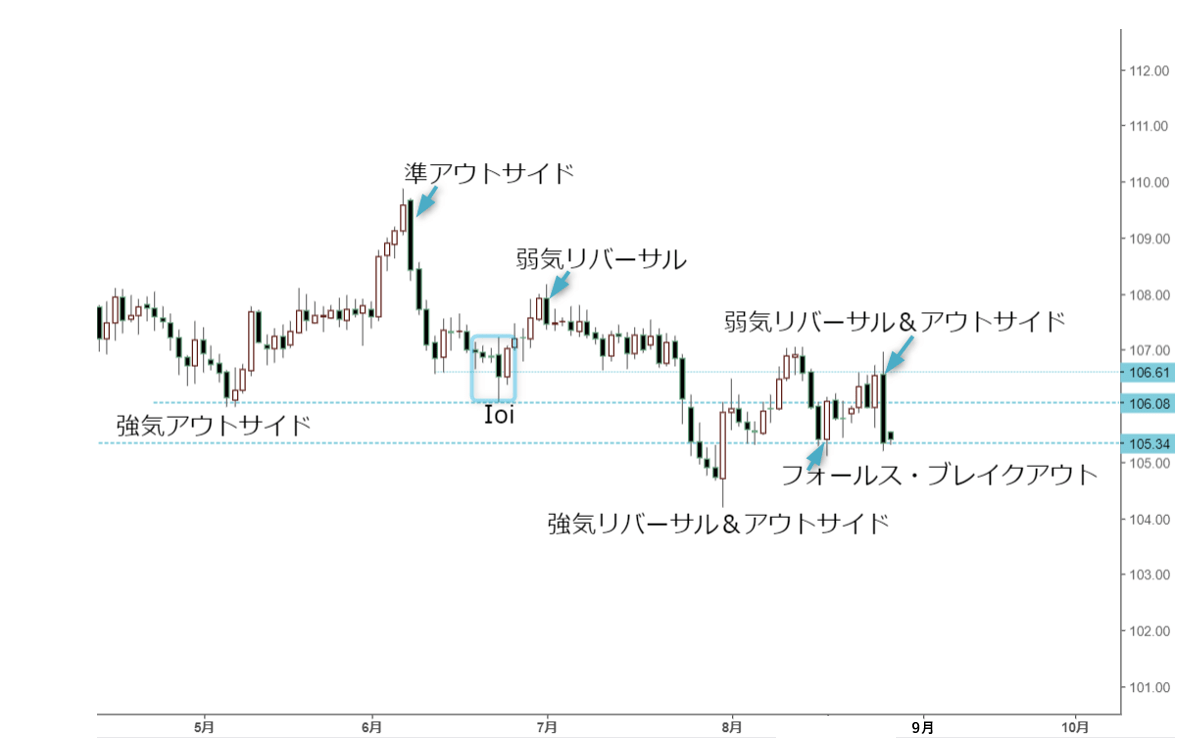

米ドル/円 日足

週間予想レンジ:104.50~106.50

メインストラテジー:レンジ取引

・全くの想定外ではなかった首相の辞任

・円高傾向があっても「コップの中」

・調整波の延長があっても中段保ち合い

アナリシス:

先週一旦107円関門に迫ったものの、一転して大幅反落、105円前半にて大引けした。値動きの大半は8月28日に集中、同日午後安倍首相が辞任の意向を表明し、円高の傾向が見られた。日足では、8月28日の大陰線が「弱気リバーサル&アウトサイド」のサインを点灯、当面の頭重さや切り返しの一旦挫折を示唆した。

もっとも、安倍首相の辞任自体はサプライズだったと言えるものの、全くの想定外ではなかった上、アベノミクスの円安云々の段階は既に過ぎた。2015年高値から大型保ち合いが形成され、また3月のコロナショックを経て米ドル/円の底、即ち円高の限界がすでに示唆された以上、目先の波乱があっても「コップの中」とみる。

8月28日の弱気サインがどこまで効くかはこれからの焦点。8月19日の大陽線(フォールス・ブレイクアウトであった)を割り込めるかどうかが目先の検証ポイントとなろう。完全に下放れできなければ、円高傾向が続いても下値限定。また、7月安値を下放れできるかどうかが大きな注目点である。

7月31日の「強気リバーサル&アウトサイド」に8月19日の大陽線が示した「フォールス・ブレイクアウト」のサインが効いている以上、先週末の「安倍ショック」があっても下値限定の公算である。この視点を重視すれば、8月28日の大陰線を軽視できないものの、過大評価も回避すべきであろう。

前記のように、コロナショックもあって、アベノミクス云々の段階ではなくなっている以上、安倍首相の辞任でもたらした影響が長引くとは考えられない。今だからこそ、8月19日陽線の意味合いを再確認しておきたい。

繰り返し指摘してきたように、同日の陽線引けは、8月18日のみではなく、8月6日の安値に対して一旦下放れしたものの、再度切り返しを果たし、105円前半の支持ゾーンに対する「フォールス・ブレイクアウト」のサインを点灯した。

更に、8月18日陰線に対する「強気リバーサル&アウトサイド」のサインでもあったため、105円関門を守ったところで、切り返しの途中といった位置付けをより鮮明にした。同日安値の105.10円を完全に下回れない限り、「安倍ショック」があっても長くは続かないとみる。

つまり、7月31日の「強気リバーサル&アウトサイド」のサインの効き目の継続をより重視しなければならない。強調してきたように、7月末のサインの有効性がすでに証明された以上、これからも効いていくという見通しは不変なので、今回の「安倍ショック」は逆に検証する材料と化していくだろう。

ドルインデックスの安値、3月安値より200pipsほど一時下回ったにも関わらず、7月の安値で計算しても、米ドル/円の7月における安値は3月安値より300pipsも上の位置にあったため、米ドル全体の下落一服があれば、米ドル/円がリードして反騰してくることも我々の指摘の通り。

「安倍ショック」で中段保ち合いの延長があっても円高トレンドへの逆戻りはなかろう。しばらくレンジ取引に徹すべきだと思うが、メインストラテジーとしてなお押し目買いに傾く。

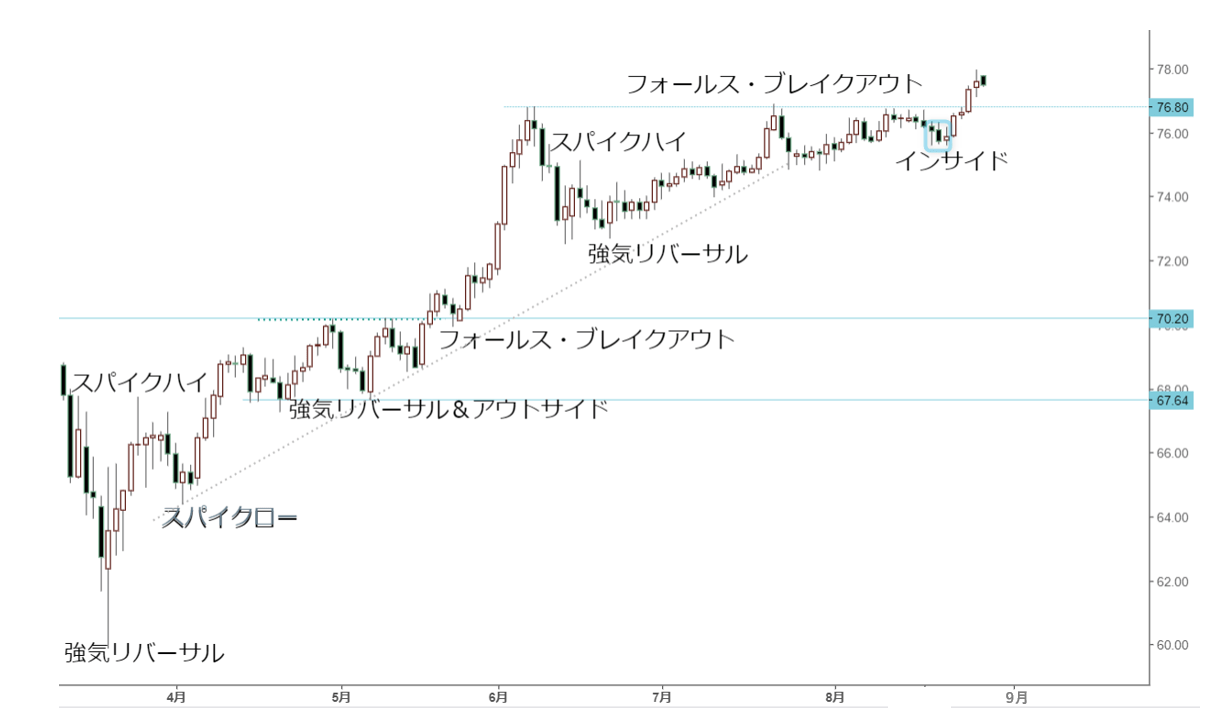

豪ドル/円 日足

週間予想レンジ:76.50~78.50

メインストラテジー:押し目買い

・上放れを果たし、上値志向を再強化

・豪ドル/米ドル買われ過ぎ、一旦調整もあり得る

・「安倍ショック」の影響は軽微、豪ドル主導

アナリシス:

先週、大幅続伸、高値更新をもって3月安値を起点とした上昇波の一段延長を示した。もっとも、豪ドル/米ドル主導の勢いが鮮明であり、「安倍ショック」があってもその影響が軽微だったため、ブル構造が一段証左されたと言える。

既述のように、先々週を含め、高値圏での保ち合いで一旦モメンタムが低下したものの、なお高値圏での保ち合いの一環として位置付けしていたため、先週の大幅続伸や高値更新はその結果と見なし、高値圏での保ち合いがあったからこそ、高値更新の土台を固めたと言える。フォーメーションの視点では、「上昇トライアングル」の上放れと見なされ、これからも上値トライしやすい構造を示す。

この場合、元高値保ち合いの上限前後は一転して支持ゾーンと化するだろう。76円台(半ば)は目先の支持ゾーンとして有力視、スピード調整があっても目先下値限定と見なされ、豪ドル/米ドル次第の側面は引き続き大きいだろう。この意味では、「安倍ショック」を凌ぐ米ドル安の流れがより強く、目先なお米ドル安というメイントレンドの継続に注意しておきたい。

もっとも、3月高値を起点とした米ドル全体(ドルインデックス)の反落が目先まで大分継続され、また3月安値の割り込みをもって下値余地を拓いているものの、行き過ぎた感を強めてきたことも繰り返し指摘してきた通りである。豪ドル/米ドルの強気さが当面維持されても、どこかの時点で一旦頭打ちとなることも想定されやすい。更に、先週の大幅続伸があったからこそ、「クライマックス」的な値動きになった可能性もあり、むやみに高値を終える段階ではないと思う。

仮に豪ドル/米ドルの行き過ぎがあれば、豪ドル/円も一旦頭打ち、また高値圏での変動レンジを拡大するであろう。しかし、仮に変動レンジの拡大があるとしても、スピード調整の⼀環として過大解釈すべきではない。高値圏での保ち合い自体の延長や拡大があったとしても強気構造を否定できない限り、トップアウトの判断が性急であることは先週同様、あくまで高値圏での保ち合いと位置付ける。

要するに、コロナショックで 3 月 19日 まで⼤きく続落、⼀時 60 円の心理⼤台を割り込んだこと⾃体が豪ドル安のクライマックスだったこと、また年初来⾼値を⼀旦更新したことに鑑み、切り返し⾃体はもはや調整波ではなく、推進波として数えること。故に、途中のスピード調整があっても、また調整幅の拡大があってもブル基調を維持できるというメインシナリオは不変。高値圏の保ち合いを経て、80円の心理大台も射程圏に収める公算である。