前回コラムでは重視してきた各水準を1本で上抜いてきたことは、評価できるものの3月9日からの小さな三波動として見れば3月13日高値108.501円は充分な上昇とは言えないと述べました。

3月11日終値104.471円を割り込めば下げ三波動が強調され、今一度107.8円水準を超えてくるようならば目先の上げは考えてよいとしました。

実際の変動は3月23日111.596円までの上昇、3月24日現在111円台前半をつけています。

2016年6月安値を中心とする対等数値変化日3月11日、24日、4月9日、現時点ではこれらを最重要視してきています。しかし、3月11日終値は2018年3月、19年1月、8月と104円台半ばの安値水準であり、この水準の重要性を示唆するものでした。

3月11日終値以降上昇幅を出したことにより、昨年8月安値割れが綾である可能性も今後考慮していくことになります。そして今日3月24日もまた変化日であります。3月9日以降の日々の当落値幅は非常に大きくなっているだけにここでは注意が必要となりますが、改めて各相場水準の基本数値をヒントとしていくこととします。

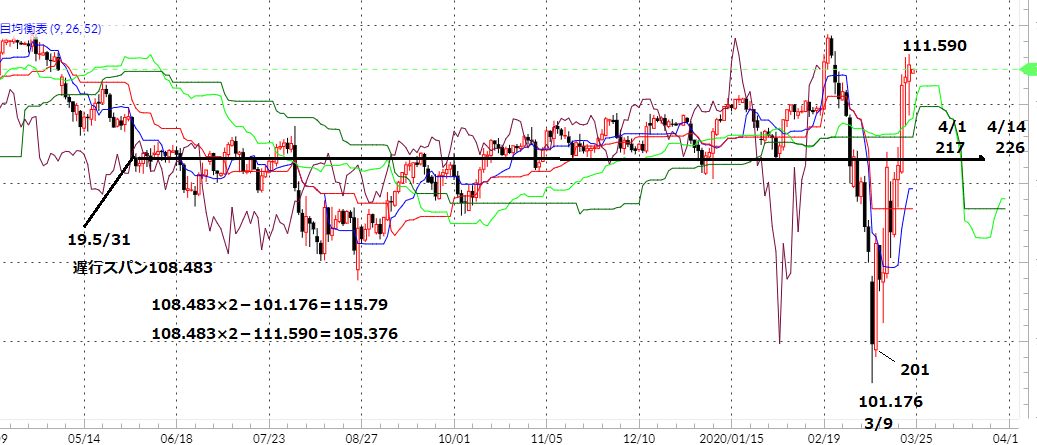

108.483円を相場水準と置けば115.79円が、今度はモミアイ上限となります。仮に3月23日高値から108.483円を割ってくるケースでは、105.590円が下げ止まりの1つの目安となります。これを割り込めば下げ三波動重視と変わります。

2019年5月31日からの基本数値は217日目4月1日、226日目4月14日などがありまして堅調な相場が続くならばこれら変化日の高値決まりを警戒することになります。

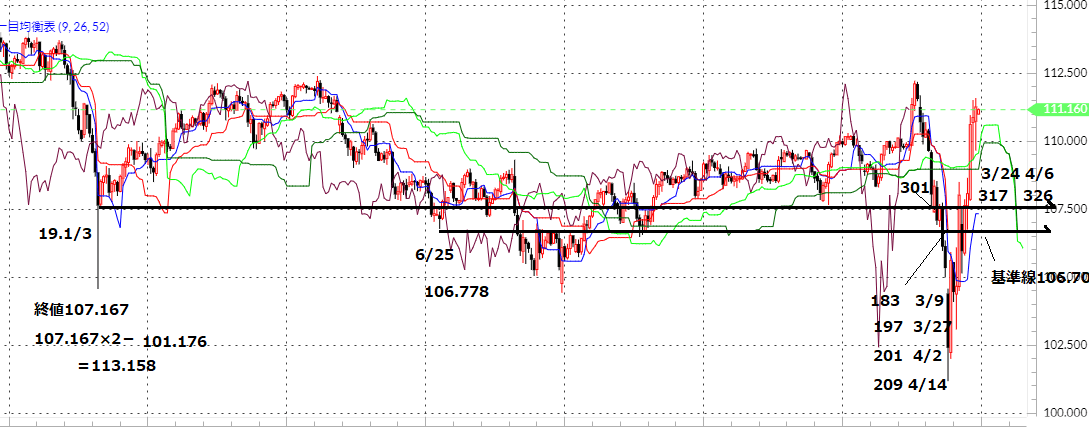

2019年1月3日終値107.167円を相場水準とした場合も同様の考え方となります。317日目3月24日、326日目4月6日となります。

現時点で最も重視すべきは、2019年6月25日安値106.778円ということになるでしょうか。

3月9日は183日目の基本数値、値段も106.778円を中心とするモミアイ下限位置にありました。現在の基準線106.700円がこの水準の重要性を示唆してもいますが、相場の方向性とは中心点がどちらに傾くかということです。

このように出しておいた相場水準のうち、上下どちらが強調されるのかということでもあります。それは、3月27日、4月2日、4月14日となります。

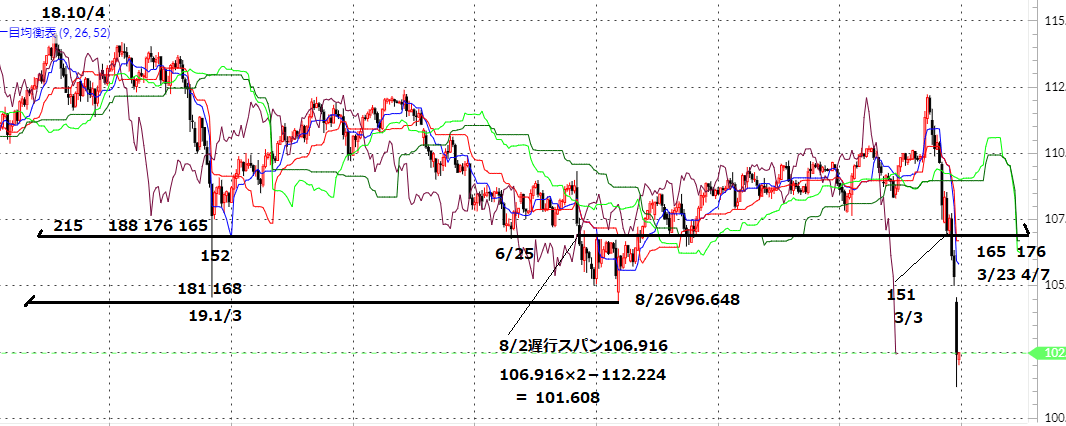

図表3は前々回のコラムで掲載したチャートです。2019年6月25日安値割れとなった2019年8月2日もまた大事となります。

8月2日実線と交わる遅行スパン106.916円から165日目は3月23日高値でありました。2018年12月13日高値から2019年8月2日まで165日ですから3月23日の高値決まりの可能性も充分考えうるということになります。176日目4月7日もまた重視せねばなりません。

2月20日からの騰落は12日の下落に対し現在安値から11日目となりますが、過去の細かい騰落幅を大きく逸脱しているだけに各相場水準との照合が不可欠となります。2月20日からの下落あるいは3月9日からの上昇を独立した波動としてとらえるには、現時点でヒントが少なすぎということでもあります。

これは均衡表からも明らかで、週足、月足ともに当面受動的変化はないのです。

※本文ならびにチャートの時間軸は取引日で作成しています。