前回コメントでは下げ三波動を重視せざるを得ないこと、相場の立ち直りには10月20日まで7月31日安値を割らずに中間波動をつくれるかどうかが大事であることをお伝えしました。

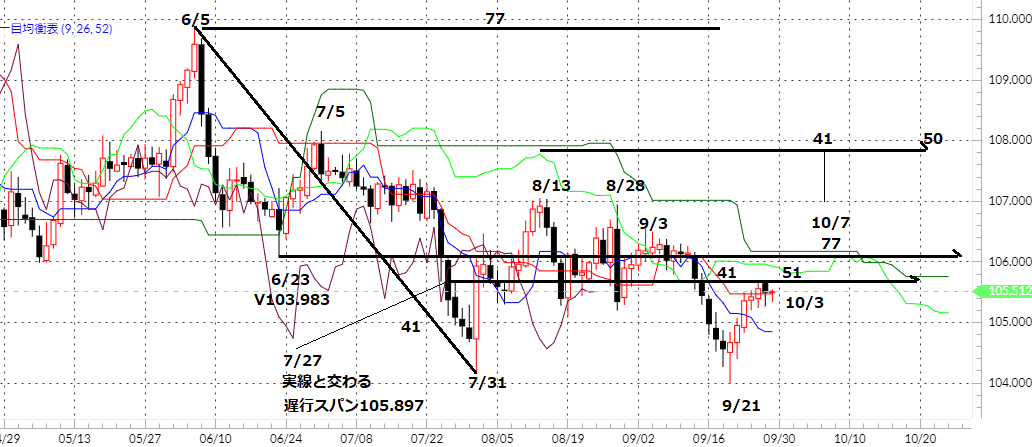

実際の変動は9月15日続落で先行スパン割れ、7月31日安値を割り込んで9月21日安値104.000円をつける結果となっています。

9月21日からの反発は転換線が上抜いているものの、受動的に動かぬ基準線に頭を押さえられる形になっています。

9月21日安値位置は下げ三波動構成変化日ではないものの、6月23日V値、7月27日実線と交わる遅行スパンを重視すれば7月27日からのモミアイ相場であり、下落時間分のモミアイ相場の考え方を適用すれば7月31日まで41日の下落に対し、7月27日から41日目が9月21日でありました。

従って均衡表割れに至らぬ限りでは、目先7月27日からの基本数値(直近では51日目10月3日)と6月23日から77日目の10月7日が大事なポイントとなります。

V計算値で反発があったということは、6月23日からの変動が6月23日安値を相場水準とするモミアイであったことを意味します。ここまでの反発は105.697円であり、今後の上昇過程では均衡表以外に105.897円、106.072円(6月23日安値)も(また細かいながら)注目すべき値段となります。

また9月21日を中心とする対等数値、6月5日高値以降の下げ三波動構成変化日も大事となりますが、6月5日から41日に対し、8月13日から41日目が10月7日、9月21日を中心とすれば9月3日から13日の下落に対し、9月21日から13日目も10月7日となります。

従って最重要とすべきは10月7日です。この前に転換線を割るようですと、10月7日までは下げざるを得ません。

また上昇するケースでも9月3日高値を上抜かぬ限り、10月7日は戻り高値となる可能性は高くなります。

これまで述べているように、長期的な下げ時間はいくつも残っており、また基本数値足(9週、26週、9ヶ月、26ヶ月)を見ても低迷長期化は明らかです。

少なくとも9週足好転までは下げ三波動を軸として考えるべきと捉えます。

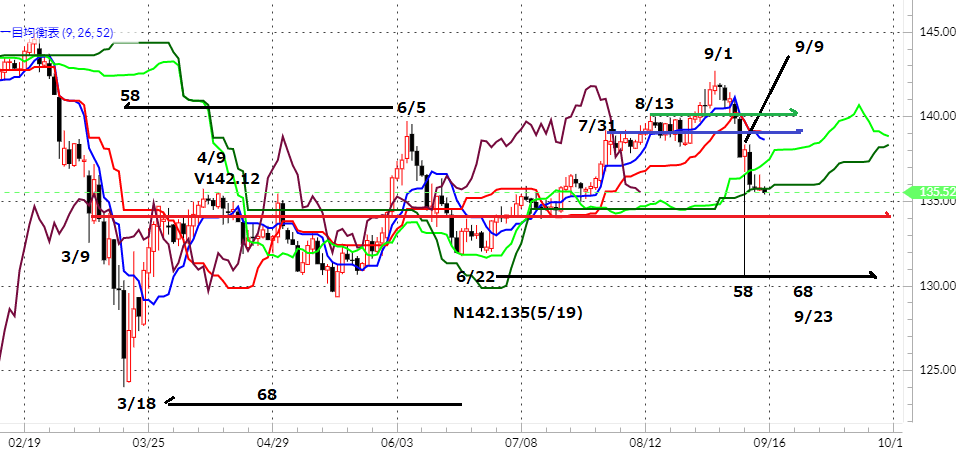

さて、英ポンド/円ですが、9月15日の安値位置は極めて重要な相場位置であっただけに、9月22日までの下落を軽く考えるべきではありません。

9月1日高値は4月9日V値、6月22日N値水準であっただけに、その後の均衡表割れは中心点である4月9日水準、6月5日と6月22日の半値水準までの下落につながりやすいことになりますが、9月15日安値はまさにこの水準にありました。

均衡表上は先行スパン下限、3月9日モミアイ起点から137日目の基本数値で同水準、更に上昇継続の要である6月5日からの下落幅内の下げ幅にとどまっていました。長期的には、さらに重要です。

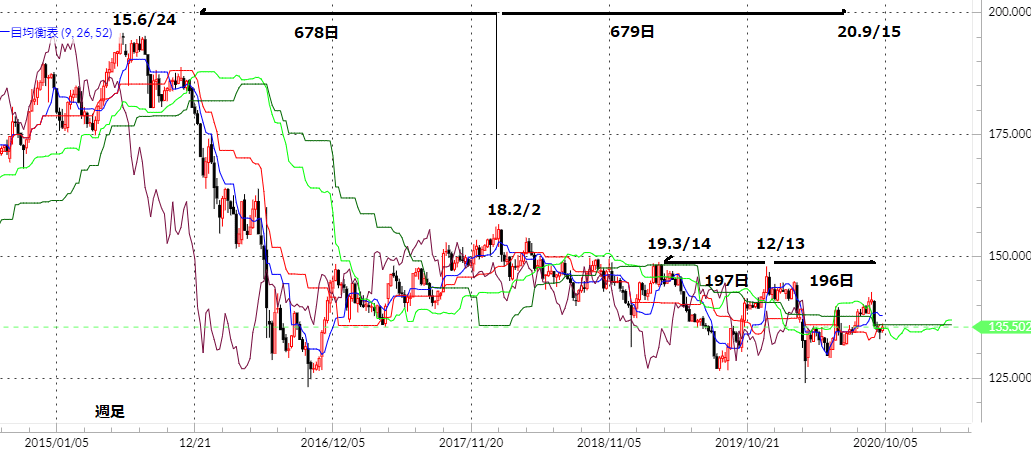

9月15日は2015年6月高値を起点とする678日、679日の三波動構成、2018年2月2日起点としても一巡環676日に見合う時間経過ポイントになりますが、2019年3月高値を起点としても197日、196日の時間関係となります。

英ポンド/円相場は長期的には2016年6月からの底値モミ状態と言えますが、9月15日安値は週足でも先行スパンを割るか否かのぎりぎりの位置でもありました。

9月29日現在、転換線を上抜いてはいるものの、先行スパン下限水準までの戻りにすぎません。

9月22日安値は3月9日から142日目の基本数値での下げ止まりにすぎず、日足基準線が受動的に下げ始める前に基準線に達するようでなければ、9月15日割れを綾と見ることはできません。

日足基準線は10月6日までは動きませんが、以降受動的に下げ始めます。この頃には転換線は受動的に上げてくるはずですから、狭まる二本の線に対して上下どちらに動くかが重要となります。

さて、2018年から続けてきました本連載は今回(2020年9月29日)をもって終了となります。長きにわたり、お読みいただきありがとうございました。

均衡表の基本的な考え方は、この連載のバックナンバーをご覧いただければ充分理解可能と思います。

一目均衡表にご興味のある方は筆者のホームページをご覧ください。

皆さまの投資家としてのご成功を祈念しております。

※本文ならびにチャートの時間軸は取引日で作成しています。