先週の動き:注目の5月コアPCEデフレーター鈍化もニューヨーク金先物価格レンジ上抜けできず

先週のニューヨーク市場の金先物価格(NY金)は、週足ベースで前週末比8.40ドル、0.36%高と小幅な反発となった。週末と月末および四半期末が重なった6月28日の終値は2,339.60ドルと、このところの2,300~2,350ドルのレンジ内に収まり方向感の出ない展開が続いた。下値ではこれまで通り買いが入り、米長期金利とドル指数の低下につながる指標に反応し反発を見せる一方、レンジを明確に上回るには、手掛かり材料待ちの状況にある。

この点で、先週は6月28日に発表された5月の米個人消費支出価格指数(PCEデフレーター)が最大の注目点で、市場予想では前月比および前年同月比ともに鈍化が予想されていた。先行して発表された他の関連指標からもその可能性が高く、レンジを上抜ける手掛かりになるとみられていた。米連邦準備制度理事会(FRB)が重視するコアPCEデフレーターが、市場予想通り鈍化したことから、一時2,350.60ドルまで買われたが、その後下落していた米10年債利回りが反転すると、NY金は上げ幅を削り、いったんは前日比マイナス圏まで落ち、かろうじてプラス圏を維持して終了。週足でもプラスとなった。

先週も多くのFRB高官の発言機会があった。このところ一連のインフレ関連指標が鈍化していることから、発言内容に変化が見られることを金市場は期待していたが、総じて従来通りの慎重スタンスが継続した。

5月の個人消費支出(PCE)・所得統計に関しては、物価指数(デフレーター)こそ予想通り鈍化したものの、PCE自体はプラスに転じた。前月はインフレ調整後に前月比0.1%の減少となり隠れた注目ポイントになっていたが、0.3%増となった。賃金・給与は0.7%増。実質可処分所得は0.5%増加し、2023年1月以来の高い伸びとなった。インフレ鈍化だけでなく消費が底堅いことも示したという点で、ソフトランディングを思わせる内容と言え、FRBの利下げ転換が遅れるとの見方につながりNY金は売られた。

NY金の売り手掛かりとなった10年債利回りの反転については、6月27日に開催されたテレビ討論会の結果、トランプ元大統領が勝利するとの観測が高まったことが指摘された。米国の長期的な財政・金融環境の方向性に対する懸念が売りにつながり、利回りを押し上げたとされる。こうした見方はゴールドの押し上げ要因ではあるが、現実味を帯びて初めて反応する類の材料と言える。

先週はコアPCEデフレーターの鈍化とPCE自体の減少を読み、NY金の想定レンジを2,325~2,385ドルと、切り上げを読んでいた。実際には上記の理由で2,304.70~2,350.60ドルと抜け出すことはできなかった。

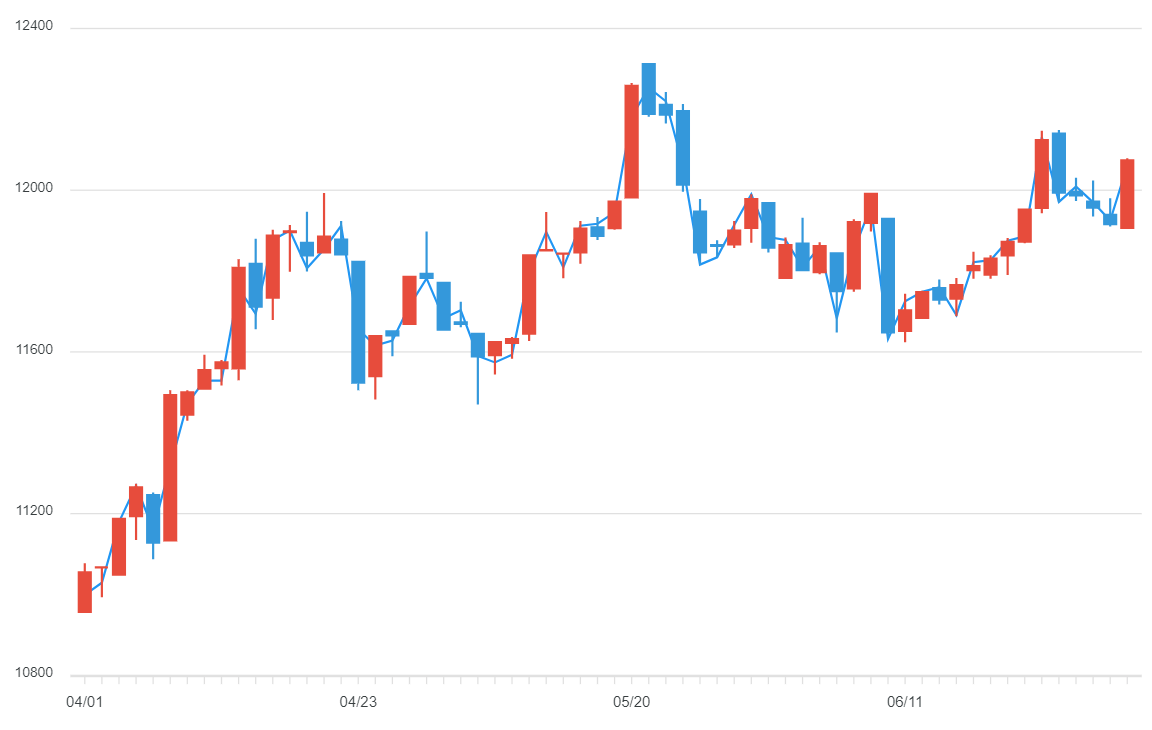

一方、国内国内金価格は1万2000円近い高値圏でのもみ合いとなった。国内金価格はNY金が2,300ドル後半の水準から2,350ドル割れに低下する中でも、米ドル円相場が円安方向に動いてきたことから、高止まりが続いて来た。先週は米ドル円相場が一時161.27円と約38年ぶりの円安となったものの、前週から160円近辺での取引が続いており、国内金価格に目立った円安効果は見られなかった。週足は前週末比29円、0.23%安の1万2066円と横ばいで終了。レンジは1万1872~1万2124円と想定の1万1900~1万2190円にほぼ沿ったものだった。

潮目の変化を感じさせる2名のFRB高官発言

前述したが、先週も数名のFRB高官の講演やメディアインタビューなど発言機会があり、おおむね利下げについて慎重発言が続いた。ただし、中には注目すべき発言があった。

まず6月24日のサンフランシスコ地区連銀デイリー総裁は講演で、インフレ率が2%に向かっていると確信するまでは利下げすべきではないとする一方で、「現時点で、われわれが直面するリスクはインフレだけではない」とした。インフレ目標達成のために需要抑制 (高金利の継続 )が必要だが、良好ながらも、もはや過熱気味ではない労働市場にストレスがかかるとの見方を示した。この内容は、これまで、どのFRB高官も言及してこなかった。

翌6月25日、ニューヨークで講演したクックFRB理事も同様の内容に言及した。現在の金融政策は「引き締め的」との見方を示し、「インフレが大きく改善し、労働市場が徐々に冷え込んでいることを踏まえると、ある時点で政策の制約的な度合いを引き下げることが適切になる」と指摘。物価動向は、もはやFRBの金融政策運営における最大の焦点ではなくなっており、労働市場に対する配慮の重要性が増しているとした。先のデイリー総裁と同じ認識を示したことになる。さらに、FRBは労働市場の状況は急速に変化する可能性があると認識しているとも述べている。

デイリー総裁は2024年のFOMC(連邦公開市場委員会)で投票権を持っているが、パウエルFRB議長に近い総裁と目されている。クック理事の発言内容ともども、労働市場への配慮という観点は高金利政策の継続方針に変化が生まれていることを思わせるものだ。

今週の見通し:6月雇用統計、欧州中央銀行の年次フォーラムに注目 NY金が2,325~2,385ドル、国内金価格1万1980~1万2250円を想定

今週は米国関連で言うまでもなく月初のイベント週となる。7月5日発表の6月雇用統計をメインに、7月1日はISM(サプライマネジメント協会)製造業景況感指数、7月2日には5月の米雇用動態調査 (JOLTS)の求人件数の発表が予定されている。市場予想では、雇用統計は非農業部門雇用者数の伸びが鈍化し、賃金の伸びも緩やかになると見込まれている。ただし、このところ雇用増は予想比上振れが続いている。平均時給も低い伸びになるとみられている。予想通り労働市場の減速が見られるならば、前述したFRB高官発言もあり、早期の利下げ期待からNY金はレンジを上抜けるとみられる。

なお、今週はポルトガルのシントラで欧州中央銀行(ECB)の年次フォーラムが開催される。7月2日のパネル討論会にはパウエルFRB議長が参加する予定となっている。過去のこの会合でのFRB議長の発言に市場が大きく反応したことがあることから、注目を要するイベントと言える。

こうした中で今週はNY金が2,325~2,385ドルのレンジを想定するが、これは前週の想定レンジと同じだ。一方、国内金価格は米ドル円相場の160円台での滞留を前提に、1万1980~1万2250円を見込んでいる。想定通りNY金の上昇が見られた場合には、過去最高値に接近する可能性がありそうだ。