インフレ期に有効な戦略を探る

証券アナリストジャーナル 2024年8月号の特集「インフレと資産運用(その2)」に「インフレ期における日本株式投資戦略」という論文を寄稿した。「インフレと株価」について語る時、必ず議論になるのが「株式はインフレヘッジになるか」という問題である。これまで多くの経済学者やファイナンスの研究者が見解を陳述してきた。ジャーナルへの論文では紙幅の都合で紹介できなかったので、機会があれば本レポートで紹介したい。ただ、その多くはアセットクラスとしての株式のリターンがインフレに勝つか負けるかということであって、株式市場における投資戦略とは論点が異なるものである。

ジャーナルに寄稿した論文の目的は、ベータではなく、アルファにスポットを当て、インフレ期においては、どのような戦略が有効なのかを探ることである。そのアプローチとして近年のデフレ期に有効だったファクター投資の様々な指標を調べ、それらがインフレ期でも同じように効力を維持しているのか、あるいは変化が生じているのかについて分析を試みた。

いくつか興味深い発見があったが、それは論文に譲るとして、ここでは実際にどのような投資戦略を実行すればよいかという点について、提案をおこないたい。

7月からパフォーマンスを計測

まず、スマートベータのうち、一貫して有効性を保ち続けている低ボラティリティ戦略と配当利回り、この2つのファクターは外せない。次に、僕がずっと研究し続けてきた無形資産のうち、人的資本の代理指標とみなせる人件費ファクター。これも戦略に加える。そして、少しチャレンジングだが流動負債を取りあげる。これは論文の結果と反するのだが、直近1年では効いてきているファクターである。インフレ期には負債を敬遠する度合いが弱まるという直感通りになっている。

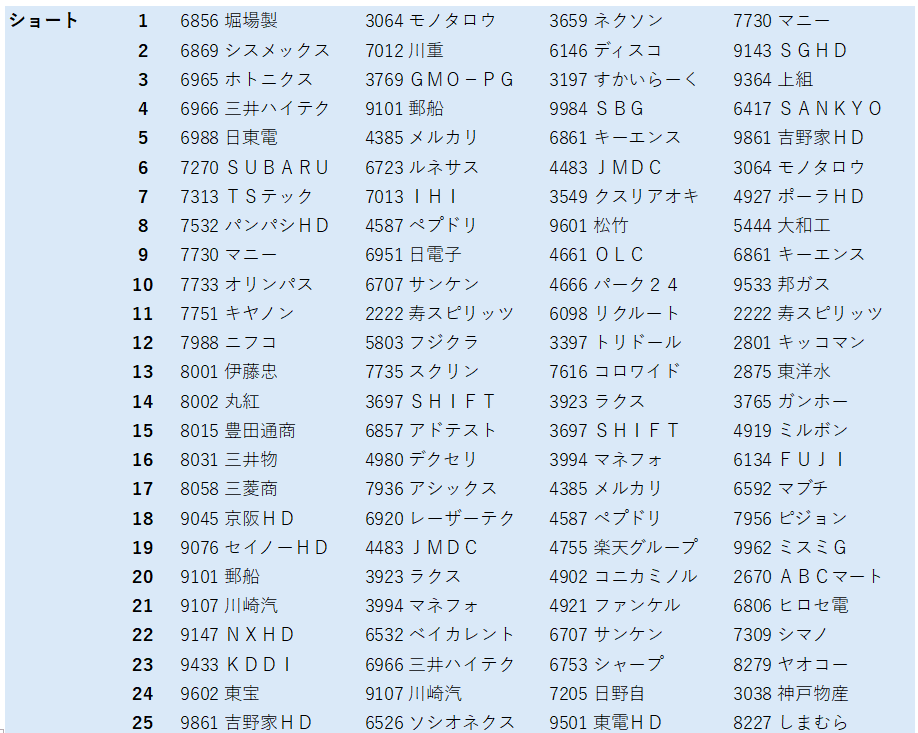

TOPIX500をユニバースとして、この4つの各指標につきロング25銘柄、ショート25銘柄をピックアップし、最終的にロング・ポートフォリオ100銘柄とショート・ポートフォリオ100銘柄を作成する。ウエイトは等金額投資とする。6月末時点に組み入れるものとし、7月からパフォーマンスを計測する。

重複を許すものとする。例えばダブルカウントされているLIXIL(5938)の組み入れ比率はロング・ポートフォリオの中では2%とする。ある戦略ではロング、別の戦略ではショートに入っている銘柄も、戦略毎のロング/ショートのパフォーマンスを測りたいので、許すこととする(例えば楽天(4755)など)。全体のロング/ショートでは相殺されるため、当然、パフォーマンスへの寄与はない。

異常値は排除している。例えば流動負債/売上高でランキングすればJPX(8697)がダントツの1位だが、これは清算引受負債や清算参加者預託金によるもの。資産側にも清算引受資産と清算参加者預託金特定資産があって相殺される。したがってこれは除く。このような修正は行うが基本的にルールベースの銘柄選択であり、恣意性は一切ない。データに基づき、ファクターにベットするというシンプルな手法である。

今後、継続的にモニターし、ファクターの見直しを含め、四半期ごとにリバランスしていく予定である。