敬愛に満ちたバフェット氏によるマンガー氏への追悼コメント

米投資会社バークシャー・ハサウェイ[BRK.B]を率いる著名投資家ウォーレン・バフェット氏は2月24日、毎年恒例となっている「株主への手紙」を公開した。適正な価格で素晴らしい事業を買うことの重要性やバークシャーが重視している投資ルール、またオクシデンタルや日本の5大商社への投資、バークシャーの鉄道事業と電力事業の状況など、幅広い内容が盛り込まれたものとなっている。

今回は、2023年11月、100歳の誕生日を目前にして亡くなったバフェット氏の盟友チャーリー・マンガー氏への追悼から始まっている。バフェット氏がマンガー氏に初めて会ったのは1959年、マンガー氏が35歳のときだった。その3年後、マンガー氏はマネー・マネジメントの仕事を始めることになり、バフェット氏に対しバークシャーの経営権を買ったのは愚かな決断だったと、以下のようにバフェット氏を諭したという。当時のバークシャーは経営難に陥っている古い繊維会社だった。

しかし彼は、私がすでに行動を起こしたのだから、間違いを正す方法を教えてくれると断言した。チャーリーはすぐさま私にこう忠告した。

“Warren, forget about ever buying another company like Berkshire. But now that you control Berkshire, add to it wonderful businesses purchased at fair prices and give up buying fair businesses at wonderful prices.”

「ウォーレン、バークシャーのような会社をもう買うのはもうやめた方がいい。しかし、今やバークシャーを支配したのだから、そこに適正な価格で購入した素晴らしい事業を加え、素晴らしい価格の適正なビジネスを買うのはやめるべきだ」

私はその後、後ろ髪を引かれる思いで彼の指示に従った。それから何年も経って、チャーリーはバークシャーを経営するパートナーになり、私の古い習慣が表面化したときには、何度も私を正気に戻してくれた。チャーリーが亡くなるまで、彼はこの役割を担い続け、私たち、そして早い時期から一緒に投資してくれた人たちとともに、チャーリーと私が夢見たよりもはるかに裕福な暮らしを手に入れることになった。

実際のところ、チャーリーは現在のバークシャーの「設計者」であり、私は彼のビジョンを日々建設していく「ゼネコン」のようなものだった。チャーリーは決して手柄を自分のものとしようとはせず、その代わりに私に弓を引かせ、賞賛を受けさせた。

ある意味、私と彼の関係は兄のようでもあり、父親のようでもあった。自分が正しいとわかっていても、彼は私に手綱を渡し、私が失態を犯しても、彼は決して私に過ちを思い知らせなかった。物理的な世界では、偉大な建物はその建築家と結びついている。バークシャーは偉大な会社になった。私は長い間、建設作業をする役割を担当してきたが、チャーリーは永遠に素晴らしい建築家として評価されるべきである。

2人の故郷であるオマハで開催されるバークシャーの年次総会において、マンガー氏のウィットに富んだ発言を聞くことが出来ないと思うと残念だが、バークシャーという偉大なる投資会社を生み出した功績とマンガー氏の示唆に富んだ発言の数々は後世に残るものであることは間違いない。

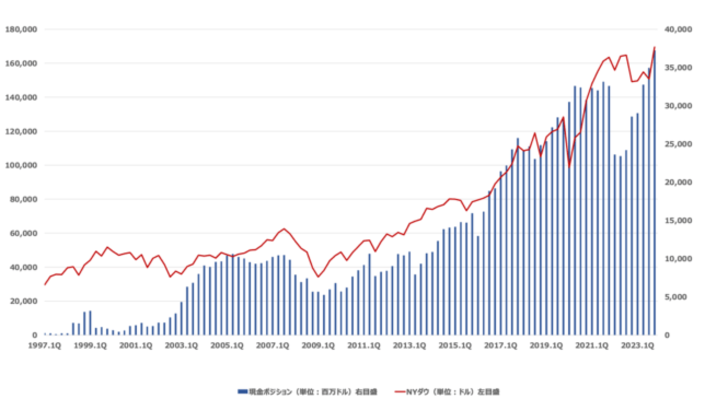

バークシャーの現金ポジションは過去最高、日本円で25兆円を超えるレベルに

バークシャーの2023年10-12月期の決算は、株高により最終損益が前年同期比2.1倍の375億7400万ドルと大きく拡大した。米国の会計基準では保有する上場株の評価損益を最終損益に反映させる必要があるため、日本円にして50兆円を超える株式ポートフォリオを持つバークシャーの利益水準は株価の動向に大きな影響を受ける傾向がある。

今回の決算において特筆すべきことは、バークシャーの現金保有残高が1676億ドルまで膨らんでいることだろう。バフェット氏は「株主への手紙」の中で「米国には、バークシャーの針路を真に動かすことのできる企業がほんの一握りしか残っておらず、それらは当社や他の企業によって際限なく摘み取られてきた。米国以外では、バークシャーの資本展開の選択肢として意味のある候補は基本的に存在しない。全体として、われわれが目を見張るような業績を上げる可能性はない」と指摘した。

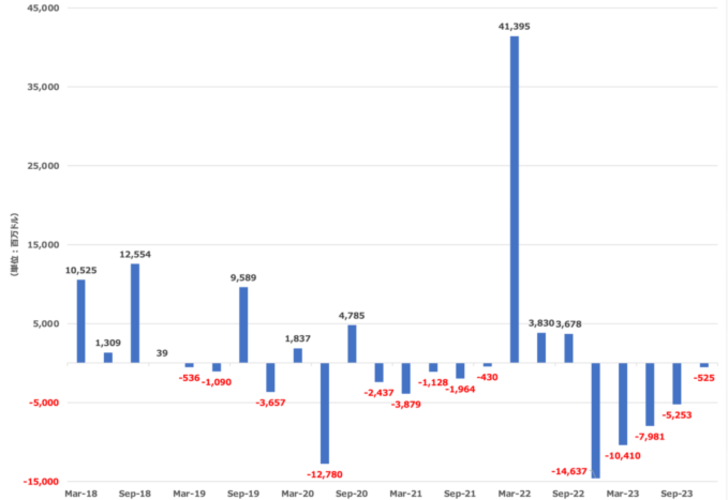

キャッシュフロー計算書によると10-12月期の株式取得額は73億2000万ドルだったのに対し、株式売却額は78億4500万ドルだった。差し引きすると5億ドル2500万ドルの売り越しだった。

前述の通り、バークシャーの資本展開の選択肢として意味のある候補は基本的に存在しないと言いつつも、保有割合を積み増した日本の5大商社については、経営がうまく、評判の高い5つの大企業への投資を通じて、世界中で提携する機会につながる可能性があることはバークシャーにとって有益だと持ち上げている。

バークシャーは現在、5社の株式をそれぞれ約9%ずつ保有している。細かい点だが、バークシャーは各社に対し、当社の持ち株比率が9.9%を超えるような株式購入は行わないことを確約している。5社合計のコストは1.6兆円、年末の時価総額は2.9兆円。ただし、近年は円安が進んでおり、年末のドル建て含み益は61%増の80億ドルだった。

ある重要な点として、伊藤忠商事、丸紅、三菱商事、三井物産、住友商事の5社は、米国企業が通常行うよりもはるかに優れた株主優遇政策をとっている。日本での買い付けを開始して以来、5社それぞれが魅力的な価格で発行済み株式数を減らしている。

一方、米国における一般的な経営陣の報酬に比べると、5社の経営陣は報酬に対してはるかに積極的ではない。また、5社はそれぞれ利益の1/3程度を配当に回している。5社が保有する巨額の資金は、多くの事業を立ち上げるためと、一部は自社株買いのために使われている。

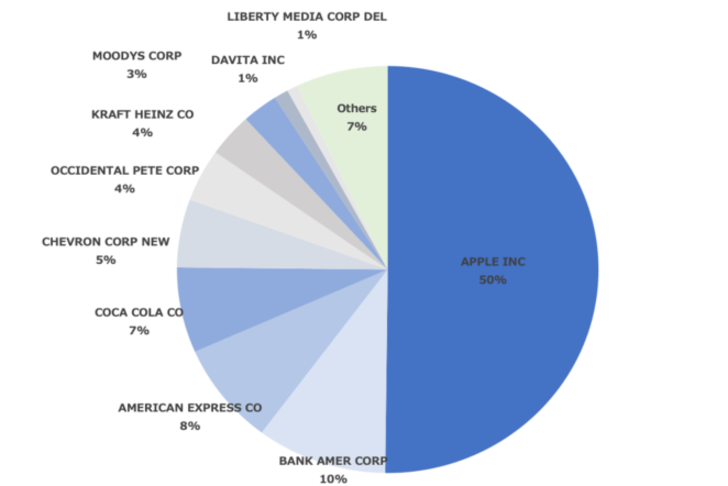

「宝」と語るアップル[AAPL]株の一部を売却、バークシャーの2023年12月末時点のフォーム13F

決算発表に先立つこと2月14日に提出された2023年12月末時点のフォーム13Fによると、バフェット氏がかねてより、損害保険事業と並びバークシャーが持つ「宝」と語っていたアップル[AAPL]株の保有株比率が1%あまり減少したことがわかった。株数にして約1000万株の削減となる。

バークシャーがアップル株を売却するのは3年ぶりのことである。バークシャーは2016年からアップル株を買い入れてきた。その後の買い増しを通じて、バークシャーの投資全体に占めるアップル株の存在感は大きくなり、上場株ポートフォリオの約5割を占めることとなった。アップル株は2023年10-12月期に株価が1割以上上昇した。直近の株高によって5割を超える割合となったため、ポジションをリバランスする必要があったのだろう。

米国で1億ドル以上を運用する機関投資家は四半期ごとにSEC(米証券取引委員会)に「フォーム13F」という報告書を提出し、保有銘柄を開示することが義務付けられている。しかし、米国の株式市場に上場する銘柄が対象で、報告内容はその投資家の上場株のポートフォリオ全体を表すものではない。

また、2023年12月末時点からデータが公開されるまでの1ヶ月半ほどの期間にさらに売買を行っている可能性もあるため、最新の保有状況を表すものではないことに注意が必要だ。

バークシャーは2023年10-12月期にアップルの一部を売却した他、HP[HPQ]については8割弱、メディア大手のパラマウント・グローバルについては3割強、それぞれ保有株式を減らした。2023年4-6月期に新規取得したばかりの米大手住宅メーカーであるディーアール・ホートン[DHI]は保有株を全て売却した。

一部銘柄の保有状況は非開示、金融株を新たに取得か?

バークシャーは前回同様、一部銘柄の保有状況を非開示としている。そのため、今回新たに買い入れた銘柄はなく、保有する銘柄数は9月末に比べて4社減少した。なお、日本経済新聞の2月29日付けの記事「バフェット氏『隠密買い銘柄』の謎(NY特急便)」は、「隠密買い」の対象は金融株である可能性が高いと指摘している。運用大手のブラックロックや金融大手のモルガン・スタンレー、取引書大手のインターコンチネンタル取引所や運用大手ティー・ロウ・プライスなどが候補になりそうだとしている。

コカ・コーラ[KO]とアメリカン・エキスプレス[AXP]への投資は「意味のある資産」

バークシャーが長期で保有しているコカ・コーラ[KO]とアメリカン・エキスプレス[AXP]への投資については、アップルのような巨額のコミットメントではなく、それぞれバークシャーの純資産の4~5%を占めるに過ぎないものの、これらは意味のある資産であり、バークシャーに根付く思考プロセスを示すものでもあると述べている。

コカ・コーラとアメックスへの投資から素晴らしい教訓があるとして「株主の手紙」で次のように述べている。

“When you find a truly wonderful business, stick with it. Patience pays, and one wonderful business can offset the many mediocre decisions that are inevitable.”

「本当に素晴らしいビジネスを見つけたら、それを持ち続けること。忍耐は実を結ぶ、そして1つの素晴らしいビジネスがあれば、避けられない多くの平凡な決断を相殺することができる」

オクシデンタル・ペトロリアム[OXY]など石油株への投資を積み増し

一方、米石油大手シェブロン[CVX]は保有株式数を2023年9月末比で14%増やし約1億2600万株に、持ち分法適用会社となっているオクシデンタル・ペトロリアム[OXY]についても保有株式数を9%増やし、保有株数を2億4370株まで引き上げた。

バフェット氏が石油株への投資を積み増している背景にあるのは、化石燃料に対する根強い需要だ。時事通信の2023年11月19日付けの記事「米石油業界、相次ぐ大型買収=底堅い需要、脱炭素曲がり角」は、米石油業界において収益強化をにらんだ大型M&Aが相次ぎ、脱炭素の取り組みが曲がり角を迎えていると指摘している。

新興国の経済成長などを背景とした底堅い石油需要を見込み、エネルギーセクターにおける大型投資が活発化している。日米欧などが2050年までに温室効果ガス排出量を実質ゼロとする目標を掲げる中、太陽光など再生可能エネルギーの導入促進だけでは、需要を賄い切れないと見込んでいる格好だ。

代替エネルギーの出現にもかかわらず石油需要は伸び続けている。オクシデンタル・ペトロリアムのヴィッキー・ホルブCEOはCNBCのインタビューにおいて、既知の原油埋蔵量が発見されて開発されるペースが、過去に比べてかなり遅くなっていると指摘した。具体的には、過去10年間に世界で消費された原油量の半分以下しか新たに確認されておらず、この傾向を考慮すると2025年末までに需要が供給を上回ることになると述べている。

期末時点で、バークシャーはオクシデンタル・ペトロリアムの普通株式の27.8%を保有しており、また5年以上にわたって、固定価格で保有比率を大幅に引き上げることができるワラントも保有している。私たちは所有権もオプションも非常に気に入っているが、バークシャーはオクシデンタルの買収や経営には興味がない。

私たちは特に、オクシデンタルが米国に保有する膨大な石油とガスが気に入っており、そして経済的な実現可能性はまだ証明されていないものの、炭素回収の取り組みにおけるリーダーシップも好きだ。この2つの活動はいずれも、わが国の利益に大いに資するものである。

少し前まで、米国は外国産の石油にひどく依存しており、二酸化炭素の回収は意味のあるものではなかった。実際、1975年当時、米国の石油生産量は800万バレル/日(BOEPD)であった。第二次世界大戦における米国の動員を促進した有利なエネルギーポジションから、米国は後退し、外国の(不安定な可能性のある)供給者に大きく依存するようになっていた。石油生産量のさらなる減少が予測される一方で、国内の消費量の増加も予想された。

そしてハレルヤ! 2011年、シェール経済が実現可能になり、我々のエネルギー依存は終わった。現在、米国の原油生産量は1300万BOEPD(石油換算バレル/日)を超え、もはやOPECが優位に立つことはない。オクシデンタルの年間石油生産量は、米国の石油備蓄の全在庫量に迫る勢いだ。

ヴィッキー・ホルブのリーダーシップの下、オクシデンタルは国にとってもオーナーにとっても正しいことをしている。原油価格が今後1ヶ月、1年、10年の間にどうなるかは誰にもわからない。しかし、ヴィッキーは岩石から石油を取り出す手法に長けており、それは株主にとっても国にとっても貴重な才能である。

バフェットも石油需要については増えることを予想している。「株主への手紙」の中でも、米国においてオクシデンタルが保有する石油とガスの権益は魅力的だと語っている。

石原順の注目5銘柄