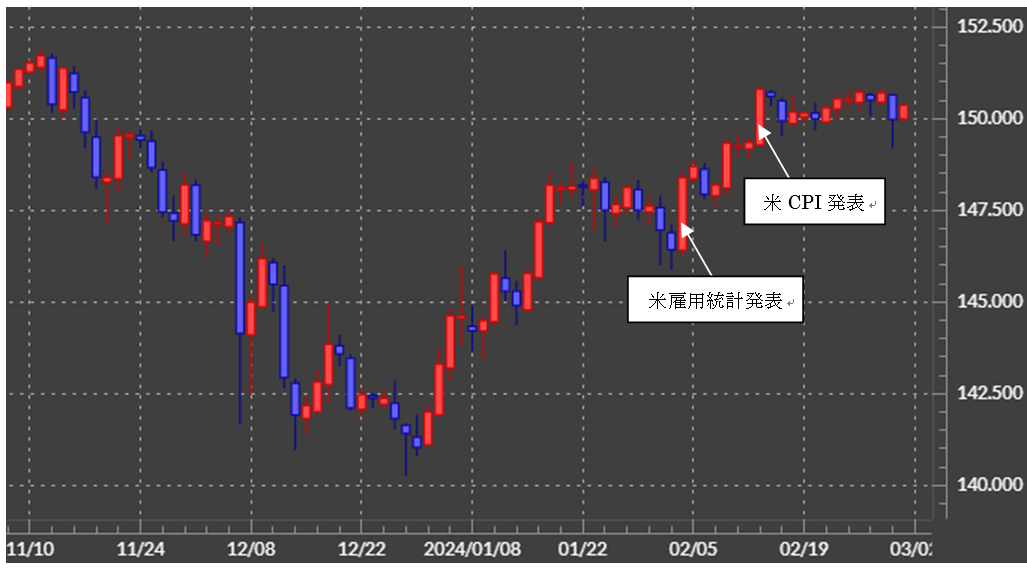

2月の振り返り=米ドル/円、約3ヶ月ぶりに150円台回復

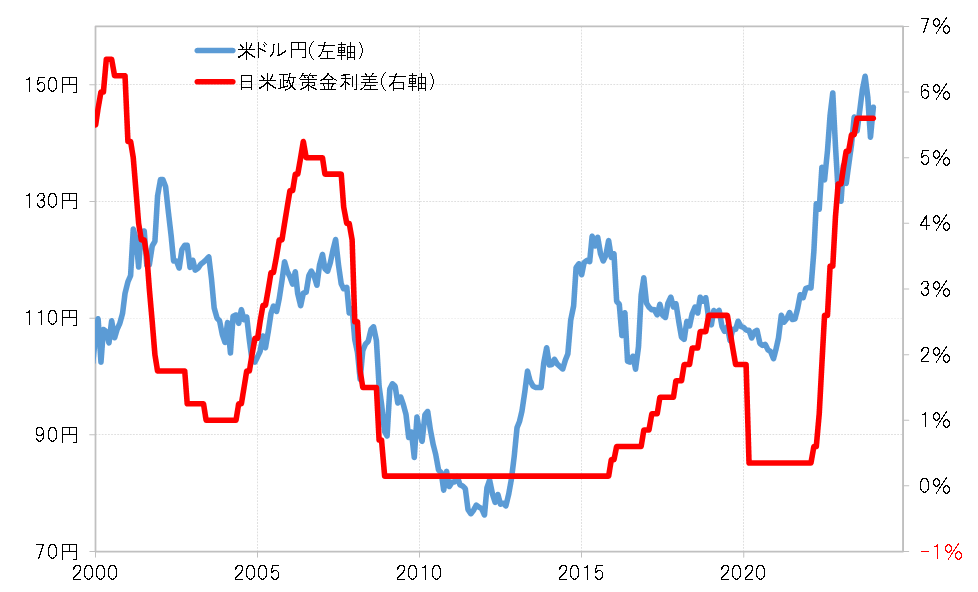

2月の米ドル/円は続伸し、150円を超えてきました(図表1参照)。主因は米景気の回復が続いていることに加え、一部のインフレ指標の悪化によりインフレ再燃への懸念も浮上し、米金利が上昇したことです。

米景気は、2023年7~9月期の実質GDP伸び率が5%を超える異例の高い数字になったことに続き、同10~12月期も3%以上と強い状況となりました。さらに2024年1~3月期についても、定評の高いアトランタ連銀の経済予測モデルであるGDPナウは、3月1日時点の実質GDP伸び率の予想を2.1%としており、未だ景気の急減速の兆しを確認するには至っていません。

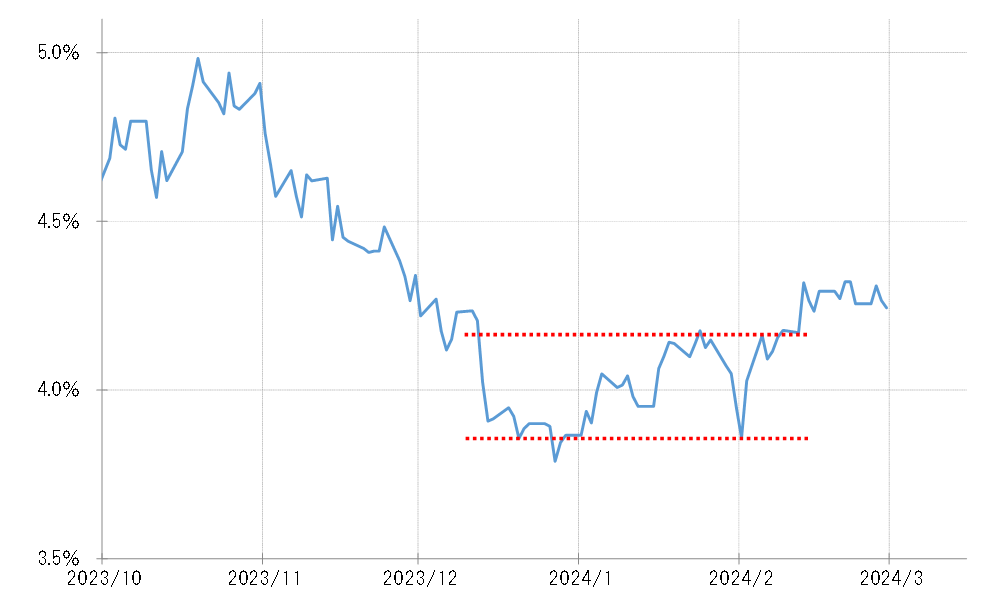

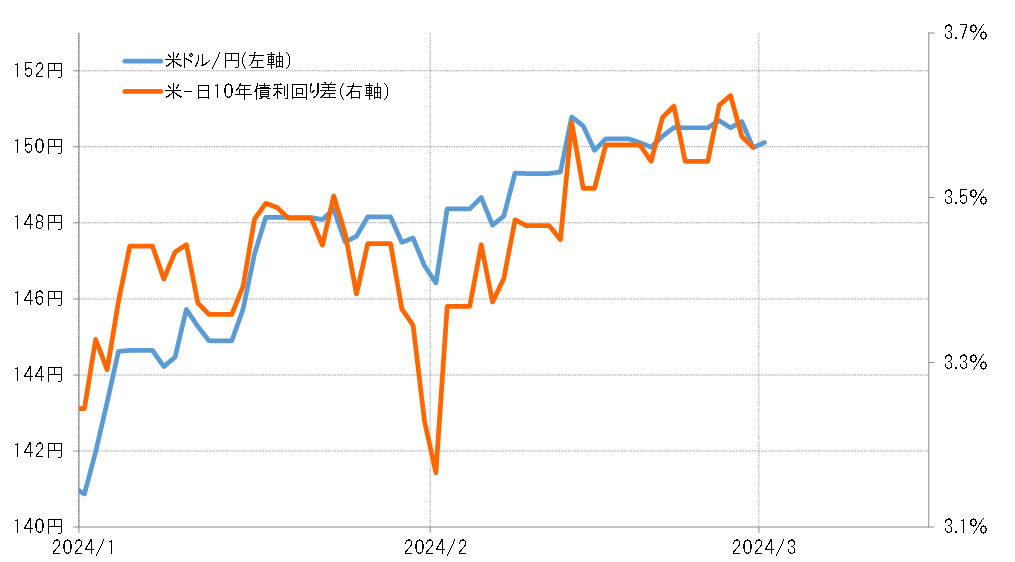

その上で、1月のCPI(消費者物価指数)、PPI(生産者物価指数)はともに予想を上回る強い数字となり、インフレ再燃への懸念も浮上。こうした中で、米長期金利の10年債利回りは年末年始から続いた4%前後での小動きのレンジを上抜けるところとなりました(図表2参照)。これを受けた金利差米ドル優位拡大に連れる形で、米ドル/円も2023年11月以来、約3ヶ月ぶりに150円を越えてきました(図表3参照)。

3月の注目点=中下旬に日米の金融政策決定会合

3月の米ドル/円の行方は151.9円を更新するかが焦点に

米ドル/円のこの間の高値は、2022年10月と2023年11月に記録した151.9円です。このため、3月の米ドル/円の行方を考える上での最大の焦点は、まずはこの高値を更新するかどうかということになるでしょう。

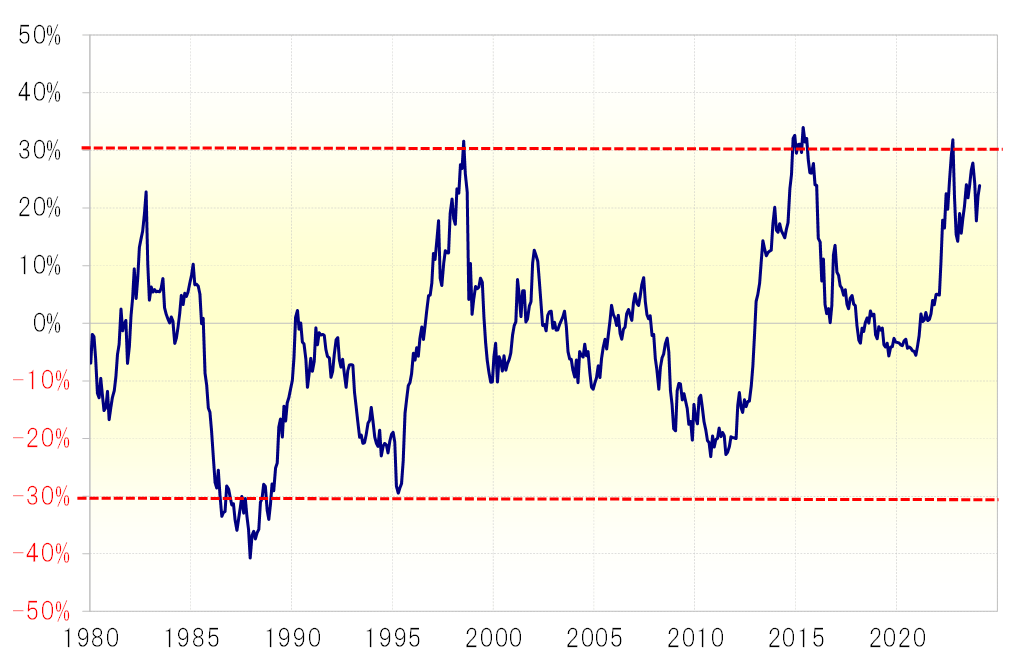

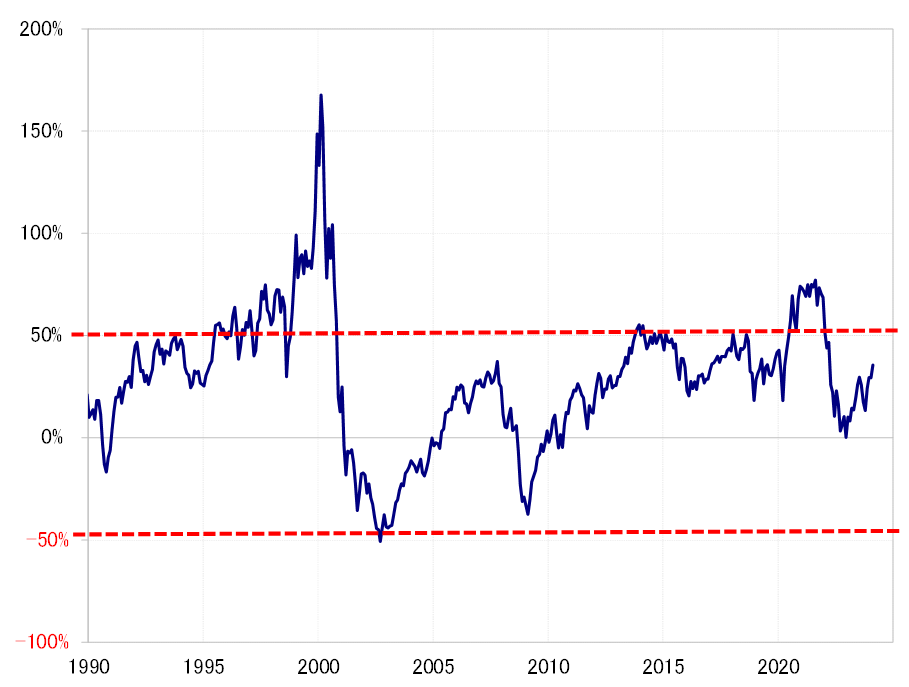

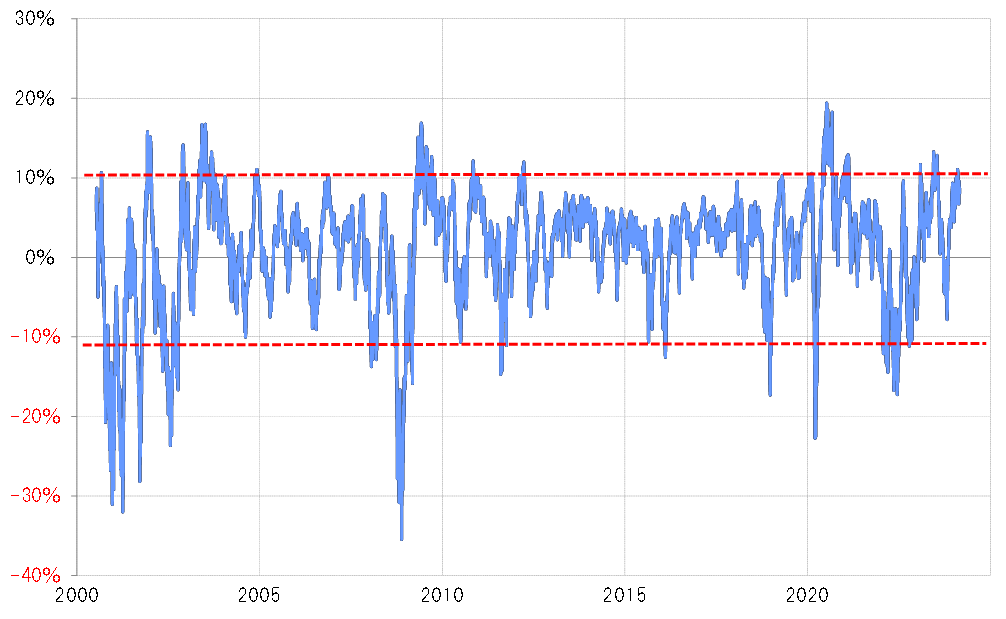

これまで見てきたように、米景気の強い状況が変わらず、インフレ再加速の可能性すら浮上する中では、「米金利上昇=米ドル高・円安」が続く可能性はあります。ただ、米ドル/円の5年MA(移動平均線)かい離率は、2月末現在で24%程度に達し、すでに循環的な米ドル高・円安の限界圏にほぼ達しているようです(図表4参照)。その意味では、仮に米ドル高値更新となっても、さらなる上昇余地が限られることには変わりなく、きっかけがあればいつ米ドル高・円安終了となってもおかしくない状況が続いているのではないでしょうか。

日本の円安阻止介入についても少し触れておきましょう。日本の為替介入は、前回が2022年9~10月、前々回が2010年9月~2011年11月に行われました。要するに、ともに最初の介入は9月だったのですが、これは日本企業の中間決算期末の影響があったのではないでしょうか。期末直前で為替相場が大きく動くと決算に影響するので、それを回避する目的があったのではないかということです。

今回の場合なら、3月末にかけて円安が加速するようなら輸入企業の決算には悪影響となるので、例えばこの間の米ドル高値151.9円を更新し、一段の円安に向かいそうになった場合は介入の可能性があるのではないでしょうか。そう考えると、目先的に米ドル高値は試しにくいかもしれません。

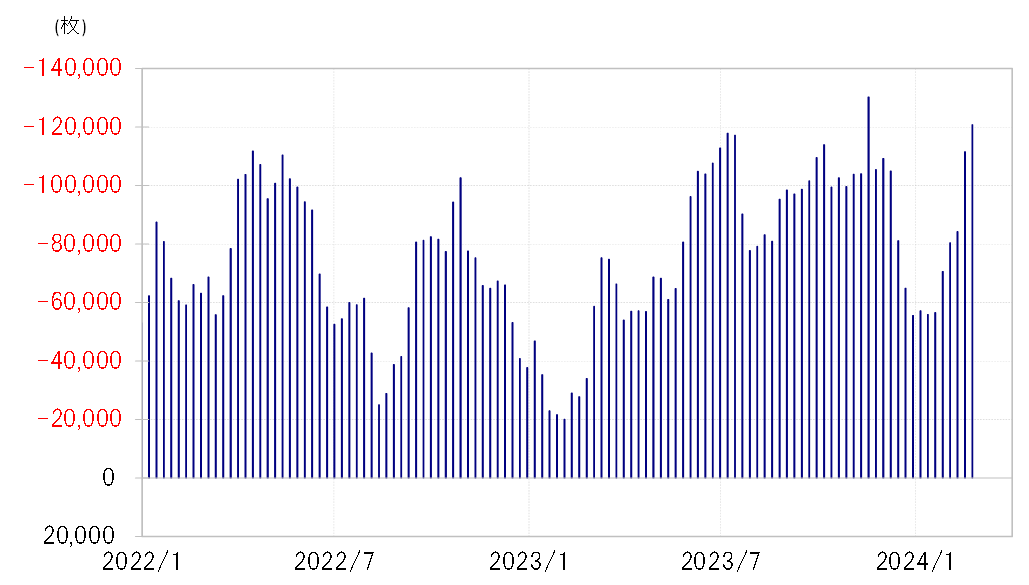

また2024年に入り、約2ヶ月で10円程度もほぼ一本調子で米ドル高・円安となったことにより、米ドルの「買われ過ぎ」、円の「売られ過ぎ」懸念も強くなってきたようです。ヘッジファンドなどの取引を反映しているCFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、円の売り越し(米ドル買い越し)が、すでに2023年のピークである13万枚程度まで拡大してきました(図表5参照)。

このように、米ドル買い・円売りが「行き過ぎた動き」になり始めているということも、米ドル高・円安が行き詰まり、きっかけ次第では反転する可能性のある理由と言えるでしょう。

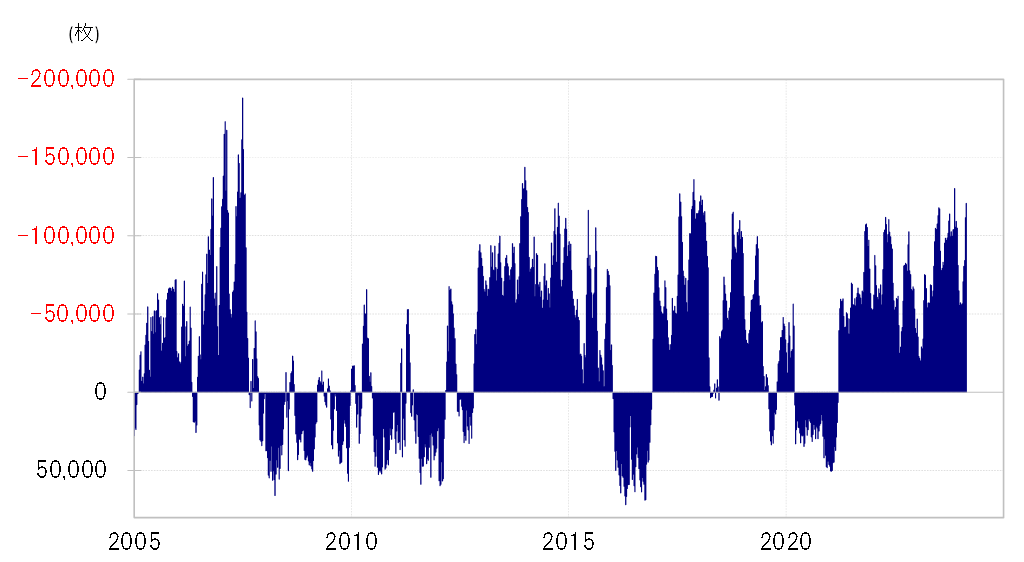

ただし、CFTC統計の投機筋の円売り越しは、2007年には2023年のピークの13万枚を遥かに上回り18万枚まで拡大したこともありました(図表6参照)。背景にあったのは、大幅な金利差米ドル優位と、その後「信用バブル」と呼ばれた世界的な株高でリスクをとりやすいムードが広がっていたことなどが考えられます(図表7参照)。

このような背景は、最近と重なるものでしょう。その意味では、大幅な金利差や世界的なリスクオン拡大という背景が大きく変わらない限りは、行き過ぎた米ドル買い・円売りの動きが本格的に逆流に向かう可能性は低く、むしろすでに見てきた2007年のように「より極端に行き過ぎた動き」、つまり円売りが「バブル化」に向かうリスクも頭に入れておく必要があるのではないでしょうか。

米ドル/円、152円を大きく上回る動きには限度あり

以上を整理してみましょう。米ドル高・円安は、5年MAなどが示す中長期的な行き過ぎの懸念や、円安阻止介入への警戒感、投機筋のポジションが示す米ドル買い・円売りの行き過ぎ懸念などから、ここ数年の米ドル高値を更新し、152円を大きく上回る動きにも自ずと限りがありそうです。それでは「行き過ぎ」の反動で米ドル安・円高に大きく転換するかと言えば、そのためには米金利が大きく低下し、金利差米ドル優位が大きく縮小することが必要でしょうが、強い米景気が続く中ではそれも基本的には考えにくいでしょう。

大幅な金利差やリスクオン・ムードが強いという最近と似たような背景の下で広がった「円売りバブル」が破裂したのは、2007年夏のことでした。それはサブプライム・ショックなど信用バブル崩壊に伴う株の暴落、それを受けたFRB(米連邦準備制度理事会)の利下げへの転換がきっかけとなりました。

日米などで「怒涛の株高」が広がっていますが、例えば5年MAかい離率を参考にする限り、2000年のITバブルのような懸念はなさそうです(図表8参照)。ただし、90日MAかい離率などを見ると、さすがに短期的な「上がり過ぎ」懸念は強くなっているようです(図表9参照)。その意味では、「バブル崩壊」ではないものの、短期的な「上がり過ぎ」の反動での株安が広がるリスクは、「米金利低下=米ドル安・円高」の可能性を考える上での手掛かりではないでしょうか。

日銀のマイナス金利解除、気にかかる「不吉なジンクス」

3月は中下旬に日本と米国の金融政策決定会合が予定されています。一部にはこの3月にも日銀がマイナス金利解除を決める可能性を注目する見方もあるようです。日銀はこれまでゼロ金利解除を何度か行いましたが、2000年8月はITバブル崩壊の株暴落が拡大するタイミングと重なり、2007年も信用バブル崩壊の株暴落が広がる直前のタイミングという株価との関係で「不吉なジンクス」が続いている点は少し気になるところかもしれません。

以上を踏まえて、3月の米ドル/円の予想レンジを考えてみましょう。米ドル上値については、151.9円の米ドル高値を大きく更新しないとの考え方、一方で米ドル下値についても株価の大幅な下落でも起こらない限り、米景気の強い状況の中では「米金利低下=米ドル下落」は限られそうです。このため、3月の米ドル/円予想レンジは、147~152円で想定したいと思います。