米ドル/円 週間予想レンジ:143.00~147.00

メインストラテジー:米ドルの切り返しがあっても戻り売り戦略を優先

・日銀の金融政策早期修正という思惑は、大きく後退か

・米ドル/円は、頭の重い構造

・しばらくは動意薄の可能性も

アナリシス:

先週の米ドル/円相場は底買いで推移していたものの、頭の重い構造であった。2024年年初に起こった災害(能登半島地震など)の影響が、日銀の金融政策早期修正という思惑を大きく後退させ、米ドルの切り返しをもたらし、先週にはモメンタムの低下が見られた。

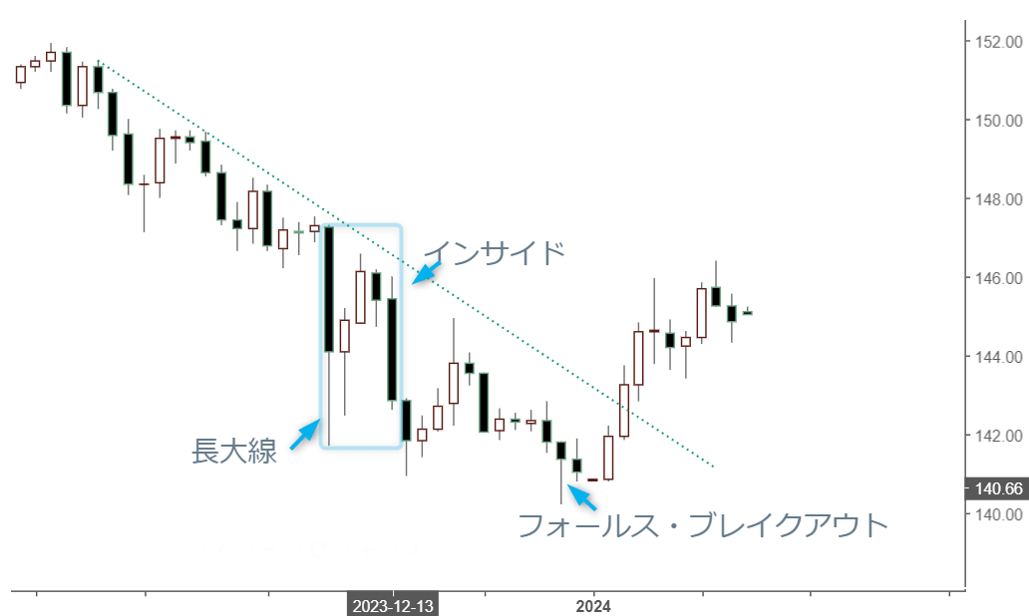

もっとも、日銀の早期政策修正観測は一部の市場関係者らの憶測に過ぎなかった。そのため、米長期金利の下げ止まりが米ドルの切り返しをもたらす要素と認定され、2023年年末には一気に140円関門に迫った米ドル安自体の「行き過ぎ」もあり、それに対する修正という位置付けのほうが視点としては有力だろう。

とはいえ、底割れを回避した影響はやはり大きかった。先週の値動きも200日移動平均線以上を維持し、基調の改善を示唆していた。頭が重いとはいえ、再度146円台をトライ、場合によっては147円突破への打診があっても許容範囲内となり、しばらくベアトレンドの推進は見られないかもしれない。

この意味合いにおいて、しばらくは動意薄の可能性もある。そのため、2023年高値を起点とした下落変動自体を本物とみなし、また切り返しの継続があってもあくまで途中の速度調整に過ぎないため過大評価すべきではないだろう。

ここで大事になるポイントは、2023年11月13日の高値更新自体が「フォールス・ブレイクアウト」、すなわち「ダマシ」だったと考えられることだ。2022年と異なり、日銀の為替介入なしのトップアウトはより蓋然性があり、また支配力のあるサインであった。従って、数年スパンでのトップアウト、または短期スパンの保ち合いがあってもベアトレンドを否定できず、目先としては200日移動平均線の支持があっても一時的なものに留まるだろう。

今のところ、ボラティリティの低下で積極的な取引はおすすめできないが、押し目買いよりも戻り売りのほうが合理的、という判断は不変である。

豪ドル/円 週間予想レンジ:96.00~98.50

メインストラテジー:上放れが遅れても、遅かれ早かれ上値を追う展開

・レンジ変動継続

・保ち合いの打破を有力視

・豪ドル/米ドルのリードが続く

アナリシス:

豪ドル/円相場は先週保ち合いとなり、やや弱含みの展開となったが、上放れの志向が強く、これからのブレイクを示唆している。上放れするまで時間がかかるかもしれないが、弱気になる必要はない。

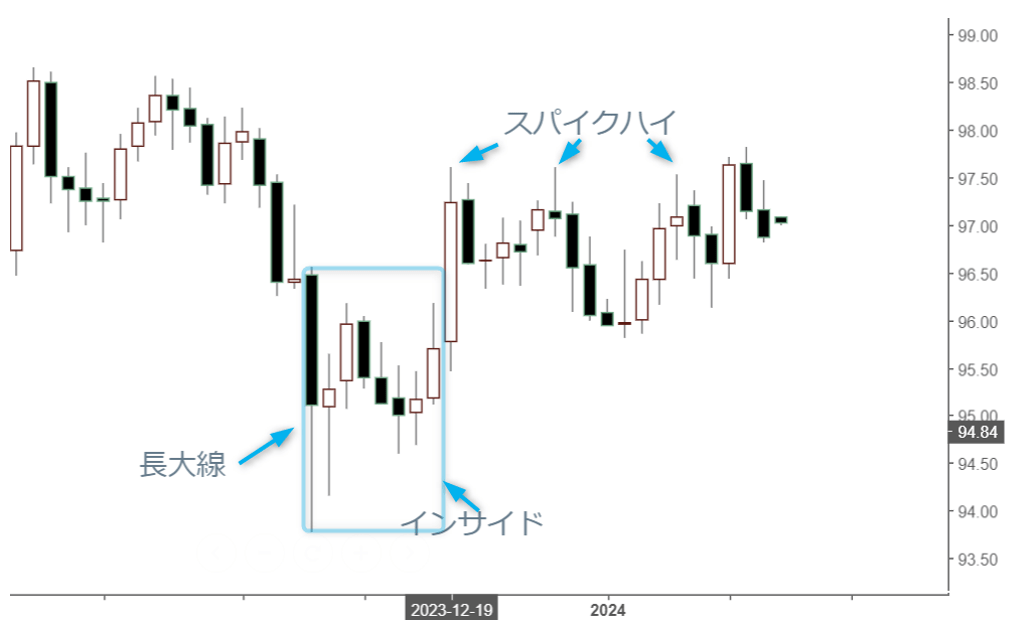

2023年12月7日に急落し、一旦94円を割り込んだ。米ドル/円の波乱につられた値動きだったが、大きく反落したため基調が一旦「崩れ」、回復には時間がかかると思っていたが想定より早期に回復、また高値圏にて保ち合いのレンジを形成していたところは大きかった。

2023年12月7日の急落があっても、弱気トレンドへ転換するとは考えていなかった。あくまで中段保ち合いの再拡大や再延長であったが、200日移動平均線を維持している限り、なお高値圏での保ち合いを有力視したのが正解であった。

実際、2023年12月7日以降、12月18日までは値幅が限定的であり、12月7日の大陰線と「インサイド」のサインを形成していた。従って、同12月19日の大陽線は、同「インサイド」の上放れとなり、地合いの改善を示唆していたため想定より早い回復であった。先週、同大陽線の高値であった97.61円を再度ブレイクしていたことも大きかった。

その半面、2023年年末の一旦高値更新と同様、先週の高値トライがあっても上に定着しなかった。それはモメンタムの低下を暗示し、これからの上放れまでなお時間がかかることを示唆している。

しかし、レンジの上限に再三トライし、またすでに一旦ブレイクを果たしたため、上放れするのも時間の問題であり、押し目買いのスタンスがよいのではないか。豪ドル/米ドル次第の変動率拡大もあり得るため準備しておきたい。

根本的な背景は、豪ドル/米ドルの切り返しである。これからは豪ドル/米ドル依存の側面がさらに強まるだろう。高値再更新を確認してからの高値追いも一手かもしれない。