2024年から「新NISA」が始動。主な変更点と考慮すべきポイントとは

2024年からの「新NISA」で現行NISAから大きく変わる点は以下になります。

1.NISAの恒久化(いつでも新規投資ができるようになった)

2.非課税期間が無制限(いつまでも運用益に税金がかからない)

3.年間の非課税投資額枠の拡大(一般NISA年120万円→成長投資枠年240万円、つみたてNISA年40万円→つみたて投資枠年120万円)

4.つみたて投資枠と成長投資枠を併用できる(併用すれば年間360万円投資可能)

5.1人あたり生涯投資枠1800万円が設定(つみたて投資枠のみ利用1800万円まで可能、成長投資枠のみ利用は1200万円まで)

6.売却枠の再利用が可能(売却した翌年に非課税枠が復活。復活する金額は投資元本ベース)

新NISAを活用するにあたり、考えたいことは主に2つです。

1.毎月いくら積み立てていくか

2.つみたて投資枠と成長投資枠の使い分け、運用商品の選定

前回のコラムでは「20代・30代・40代独身の新NISA活用戦略」について解説しました。今回は「30代・40代共働き子育て世帯の新NISA活用戦略」を考えていきます。

10年以上使わない将来のためのお金を「新NISA」で貯める

大幅にアップグレードされた「新NISA」とはいえ、万能ではありません。長期・積立・分散投資を通じて元本割れの可能性を低くするには、少なくとも15年から20年以上継続して行う必要があります。

よって、日々の生活のためや5〜10年以内に訪れるようなライフイベントのために「新NISA」を活用するよりは、元本割れしにくく、少しでもお金を増やせる金融商品が適しています。例えば、定期預金や個人向け国債などが候補になります。

30代・40代の共働き子育て世帯はこれからたくさんのライフイベントがあることでしょう。

5〜10年以内に訪れるようなライフイベントには、住居購入の頭金、車の購入費用・買い替え費用、子どもの受験費用や留学費用、家族の旅行費用などがあります。

子育て世帯であっても、共働きであれば、毎月10万円以上を貯蓄に回せるかもしれません。その際「5〜10年以内に使い道が決まっているお金」「10年以上使わない将来のためのお金」と、使う目的に合わせた配分をしましょう。

また、夫婦2人で「新NISA」を利用すれば、最大で3600万円まで非課税の投資ができます。もちろん、使えるならば使い切ったほうがお得です。

しかし現実的には、5〜10年以内のライフイベントに使うお金は意外と多くあり、夫婦2人とも「10年以上使わない将来のためのお金」のために、「新NISA」をフル活用するのは難しいかもしれません。

共働き子育て世帯の「新NISA」活用方法としては、夫婦のうち、片方が5〜10年以内に訪れるライフイベントのお金を担当し、もう片方は大学資金や老後資金のために「新NISA」を活用するという具合に担当分けするという方法があります。余裕が出てきた時に夫婦2人とも「新NISA」を活用し、教育資金や老後資金に備えていくのが良いのではないでしょうか。

大学の費用は子1人300〜500万円、その後の老後も見据えて「新NISA」を活用

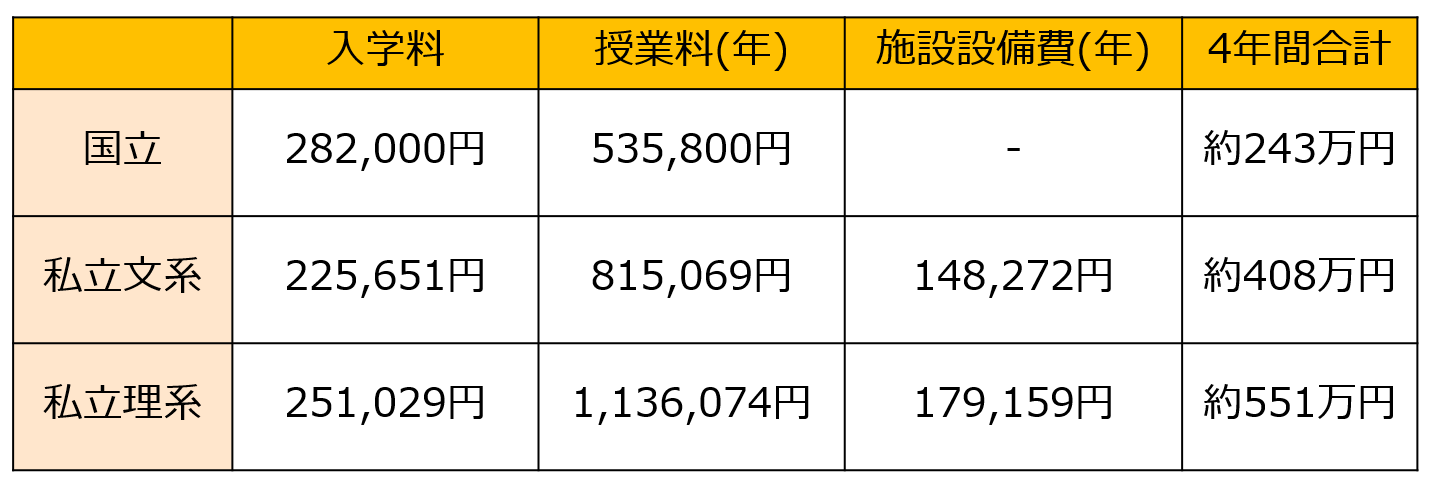

文部科学省のデータによれば、4年間の大学の学費は、国立が約243万円、私立文系が約408万円、私立理系が約551万円です。

大学の費用は、半年ごとにまとまった金額を納付する必要があります。そのため、毎月の家計でやりくりするのが難しく、入学前までに300万〜500万円を貯めなくてはなりません。

18歳で大学に行くことを考えれば、子どもが生まれてから18年間、お金の準備をできる時間があります。単純計算で500万円÷(12ヶ月×18年間)≒2万3000円、毎月この金額が18年間貯蓄できれば達成することができます。

しかし、18年と長い時間が取れるにも関わらず、投資の力を借りないのはもったいないことです。それに教育資金の後は、自分たちの老後資金準備があります。

長期・積立・分散投資を実践し、複利効果を味方につけてお金を増やすことを考えましょう。老後資金を見据えながら、教育資金の準備に「新NISA」を活用するのが良いと思います。投資で増えた分は教育資金として使い切る必要はなく、残りはそのまま運用し、老後資金に回していけば良いのです。

「新NISA」では資産を売却して空いた非課税投資枠は翌年に復活します。15年、20年と長期・積立・分散投資を続けているならば、売却時に元本割れするリスクも低くなっているでしょうから、例えば子どもの大学卒業時の家族旅行の資金や、車の買い替え費用や住宅のリフォーム資金などにも「新NISA」の資産が活用しやすいのではないでしょうか。

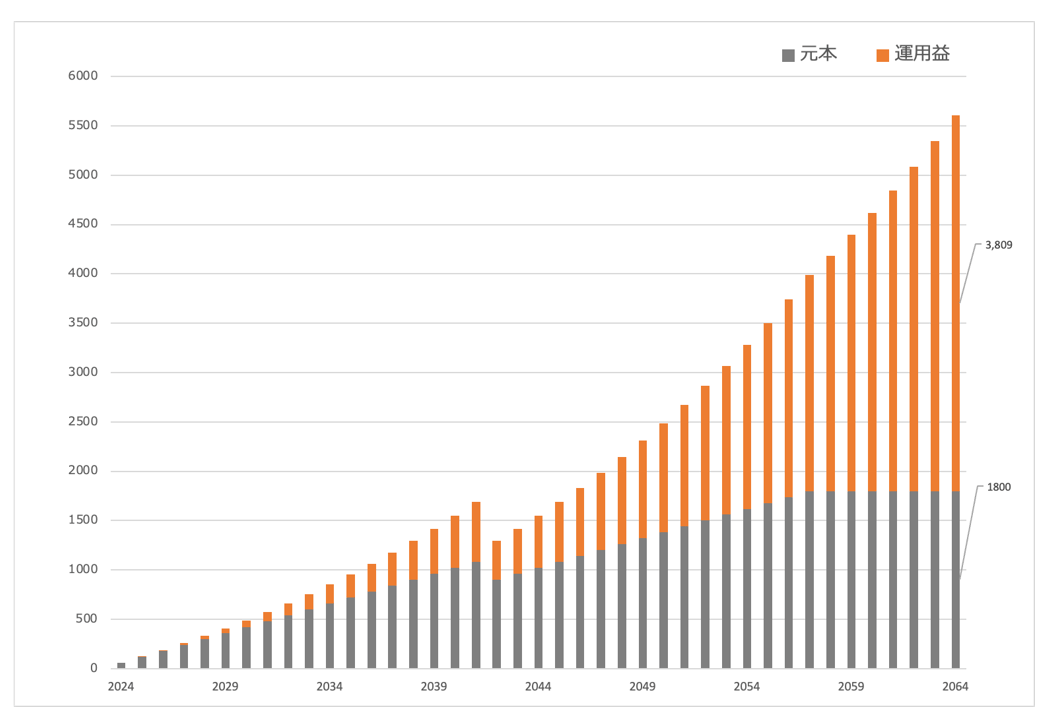

ここで、「新NISA」で資産の一部を教育資金のために売却した場合を試算してみましょう。2024年に子どもが誕生し、月5万円を年5%で運用することにした場合を想定します。教育資金を引き出すのは18年後の2042年としました。

※ 年複利で計算

2042年初の時点で積立元本は1080万円、運用益は約608万円になっていました。この時、約500万円の教育資金が必要になったとします。そこで、2024年から2027年の4年間で投資をした「投資元本240万円+運用益272万円」で512万円を売却し、子どもの教育資金に使いました。

図表2を見ると、2042年の資産合計額は売却にともなって一旦減少しています。しかし、以後も積立投資を続けることで、再び資産が増えていきます。

このケースで売却した投資元本は240万円ですが、生涯投資枠は翌年に復活します。そして、投資元本が1800万円に達した後も、継続して運用を続けると、2064年時点の運用益は3809万円。投資元本1800万円と合わせた資産合計は5609万円になります。

なお、将来の投資成果の保証はなく、必ずこの通りに増えるわけではありません。あくまでも参考情報として確認してみてください。

毎月の積立金額、「新NISA」つみたて投資枠と成長投資枠の使い分け

では、30代・40代共働き子育て世帯の場合、以下の2つについて、どのような戦略を立てるべきか一緒に考えていきましょう。

1. 毎月いくら積み立てていくか

2. つみたて投資枠と成長投資枠の使い分け、運用商品の選定

1. 毎月いくら積み立てていくか

「5〜10年以内に使い道が決まっているお金」と「10年以上使わない将来のためのお金」の配分を考え、後者の準備に「新NISA」を活用しましょう。教育資金だけでなく老後資金も視野に入れて、月5万円の積立を「新NISA」で目指したいところです。

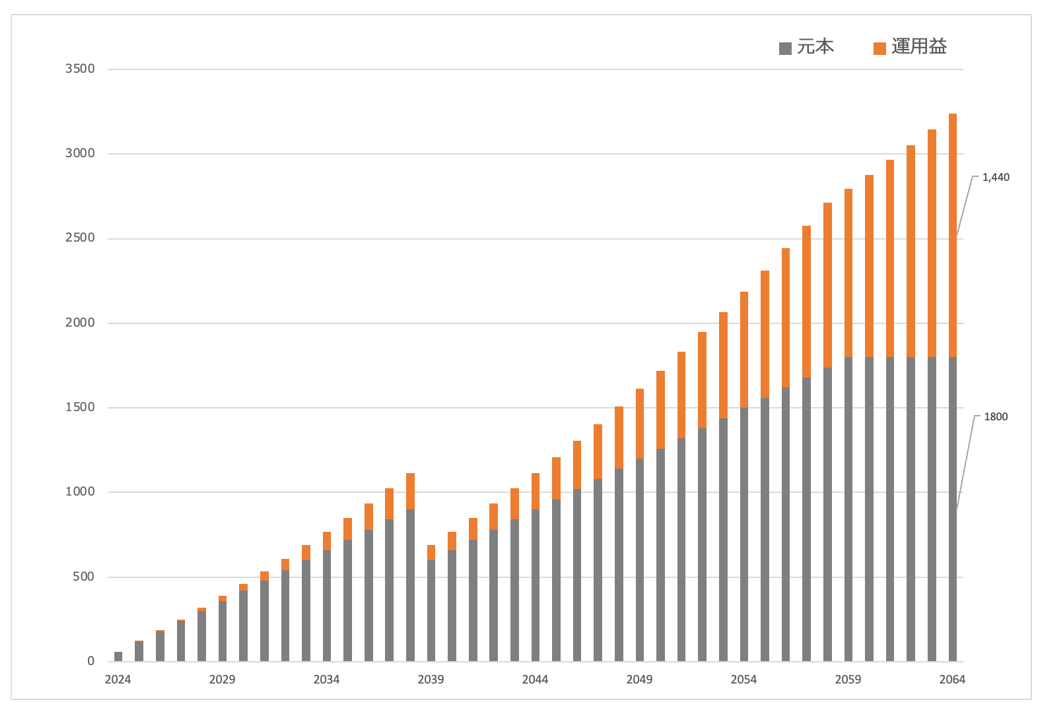

先ほどは年5%で運用できた場合を想定しましたが、年3%の運用の場合もシミュレーションしておきます。また、子どもの年齢が3歳になってから積立を始めたという想定にし、教育資金としての引き出しは15年後の2039年としました。

※ 年複利で計算

2039年初の時点で積立元本は900万円、運用益は約216万円になっていました。2024年から2029年の6年間で投資をした「投資元本360万円+運用益146万円」で506万円を売却し、子どもの教育資金に使いました。

このケースで売却した投資元本は360万円であり、生涯投資枠は翌年に復活します。そして投資元本が1800万円に達した後も、継続して運用を続けると、2064年時点の運用益は1440万円。投資元本1800万円と合わせた資産合計は3240万円となり、老後資金としても十分な金額を準備できます。

2. つみたて投資枠と成長投資枠の使い分け、運用商品の選定

以前のコラムで「コアサテライト戦略」をご紹介しましたが、お金を減らさずに増やす戦略を実践するべく、基本的にはつみたて投資枠を活用し、じっくり時間をかけて資産形成するのが良いと考えます。運用商品も複数に投資するというよりは、1〜2本に絞って淡々と積み立てを行うのが良いでしょう。

運用商品の選定は、リスク許容度(いくらまで損に耐えられるか)に合わせて選びましょう。リスク許容度は人によって異なるわけですから、全ての人がこの商品で良いというのはあり得ません。目標の運用利回りを年3%とするならば「バランス型投資信託」、年5%超ならば「インデックス型投資信託」を選定するといったところでしょうか。

毎月の貯蓄に余裕が出てきた時は、夫婦2人ともが「新NISA」を活用するのがおすすめという話をしました。その際に、成長投資枠で個別株にチャレンジするというのも1つの手です。

各証券会社では、日本株が1株(単元未満株)から投資できるサービス拡充が進んでいます。日本株では1単元以上保有する場合に、優待割引サービスを提供していることが多いですが、1株買うだけで優待がもらえる銘柄も存在します。

インフレで家計が苦しい状況が続いている中、日常的に使うものが割引で購入できれば、それだけで生活費の節約に役立つと思いますので、上手く活用したいところです。

長期・積立・分散投資を基本としつつ、個別株を活用して、株主優待を生活に役立てたり、値上がり益や配当金でプラスアルファの資産形成を狙っていくのも一興です。