米雇用統計、市場予想を大幅に上回る

先週1週間のS&P500は0.48%上昇、ナスダック100も1.75%上昇しました。5週振りのマーケットの上げとなります。

9月はインフレ懸念、金利上昇、原油価格の高騰が重なって米国株は弱い相場が続き、S&P500は4.9%下落しました。9月末に4.57%で終わった10年債利回りは、10月に入り引き続き上昇、先週前半には4.8%を超え、金利が上がるから株が売られる、という分かりやすい相場展開が続いていました。

市場参加者が驚かされたのは、先週10月6日(金)に発表された雇用統計に対するマーケットの反応でしょう。雇用統計は予想の17万人に対し33.6万人と発表、失業率は予想の3.7%に対し3.8%という内容でした。

米10年債利回りは、市場予想の倍の雇用数が発表された15分後のNY時間8時45分までには前日引けの4.719%から4.89%へ急上昇し、16年振りの高い水準となりました。ただ不思議なことに、その後米10年債利回りは下落に転じ、最終的に6日(金)の引けは4.8%で終わることになります。

「悪いニュースでマーケットは買い」を織り込む現状のマーケット

このような債券の動きを受け、S&P500は雇用統計の発表後、下げるのですが、10時過ぎには上昇に転じ、最終的には1.2%の上げ、ナスダック100も1.7%上昇したのです。金利が高止まりすると言われているマーケットで、予想外の雇用の伸びが発表されると、本来金利は上がってもおかしくないはずですが、今回の反応をみると、典型的な「悪いニュースでマーケットは買い」という動きとなりました。

S&P500は7月27日につけた直近の高値である4,607ポイントから10月3日までに8.5%下落しており、今のマーケットはある程度の悪いニュースを織り込んでしまったと考えられます。

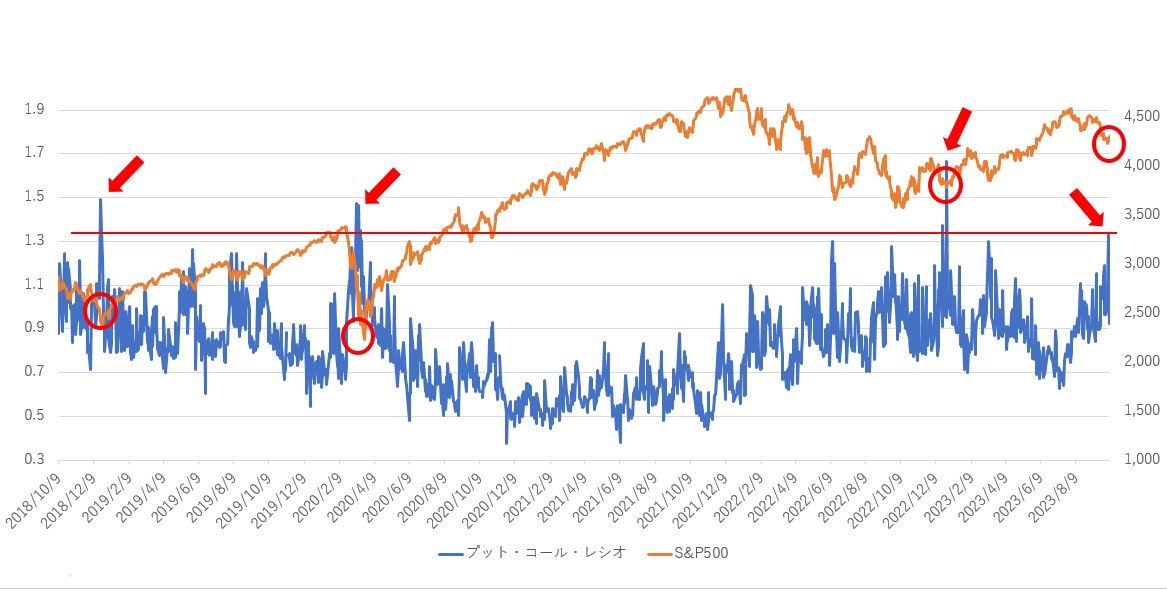

高いレベルに達したプットコール・レシオ、株価はリバウンドの傾向

米国株市場全体のプットコール・レシオを見ると、10月4日(水)には1.33と久しぶりに高いレベルへ達しています(図表)。プットコール・レシオは、プットオプション(売る権利)とコールオプション(買う権利)の建玉残高を元に相場の強弱感を示すセンチメント指標です。現在弱気の投資家が多いということを示唆しています。ただ、このようなレベルまで上がってくると、株価はリバウンドする傾向にあります。

前回このように高いレベルに到達したのは2022年12月27日の1.67ですが、その時は2023年の年初から7月27日までの18%の上げの開始地点となっています。

米国市場は引き続きインフレの動向に注意が必要です。中東では先週10月8日(土)、イスラム組織ハマスによるイスラエルへの攻撃が突然起こりました。ウクライナだけでなく、私たちの住む世界は必ずしも平和なものではなく、地政学的リスクの存在を忘れてはいけないことをリマインドさせられます。

10月半ばから第3四半期の決算発表が開始

10月の半ばから米国では第3四半期の決算発表が始まります。現時点でのコンセンサス予想は、前年同期比で1%の減益です。3ヶ月前に発表された第2四半期の5.8%の減益を今回の業績サイクルのボトムとし、米国の企業業績は今後トレンドとして回復する見込みです。

いつものように決算発表の幕開けは米国の銀行業界ですが、10月13日(金)にはシティグループ[C]、ジェイピー・モルガン・チェース[JPM]、 ウェルズ・ファーゴ[WFC]といった大手銀行の決算発表が予定されています。