主要事業は「アナログ半導体」と「組込システム」

テキサス・インスツルメンツ[TXN]は、アナログ半導体と組込システムの設計、製造、テスト、販売を行う大手半導体メーカーです。国内のウェハー工場の他、アジアを中心に組み立てや試験を行う施設など、世界各地に15の自社拠点を持ち、製品の8割を内製しています。

主要なセグメントは、「アナログ半導体」と「組込システム」の2つ。各々の売上構成比は、「アナログ半導体」セグメントが77%、「組込システム」セグメントが16%で、残りの7%はDLP製品やカスタム半導体などを手掛ける「その他」となっています(2022年度)。

主力のアナログ半導体においては、2021年時点で19%の市場シェアを獲得しており、2位のアナログ・デバイセズ [ADI] の 13%を大きく引き離しています。いずれもあらゆる電気機器に使われており、顧客基盤も多岐に渡ります。

2022年度のマーケット別売上構成比は産業向けが40%、自動車向けが25%、パーソナル電子機器向けが20%、通信設備向けが7%、エンタープライズシステム(企業向け情報システム全般)が6%でした。

このうち近年業績を牽引しているのが、自動車および産業向けです。2013年時点の各々の売上構成比は、自動車は12%、産業は30%でした。どちらも約10年で10%程度割合を増やしたわけです。アナログ半導体は、産業機器や自動車に多く使われることから、近年の自動車のEV化や自動運転技術の進展、工場の自動化・省力化、IoTといった流れを受けて成長していると見られます。

高い成長率が見込まれるアナログ半導体市場、生産能力増強にも注力

こうした需要を背景にアナログ半導体市場は、2027 年まで CAGR (年平均成長率)8.22%で成長すると予測されています。自動車向けに関しては12.7%のCAGRが予想されています。同社はこうした需要を見据え、生産能力の増強に注力しています。

また、同社は2022年10月、既存の15ヶ所の生産拠点に加え、米国内に新しい300mmウェハー製造工場を6ヶ所増やすことを発表しました。これ以前に2つの新しい工場が2022年後半に稼働しており、さらに今後4つの工場が新たに稼働することになります。(なお、300mmウェハー工場は、2022年12月に稼働を始めた米ユタ州リーハイの「LFAB1」を含めると、現在4つが稼働しています)。

いずれの工場も製造プロセスはアナログ及び組込み製品に最適な45nm~130nmプロセスノードとなっています。45nm~130nmプロセスノード自動車業界に必要とされることから、EV化と自動運転市場の拡大の恩恵を享受できるでしょう。

2023年度第2四半期の業績は。今後の収益成長基盤構築や利益率改善に期待

2023年度第2四半期の業績は、自動車分野以外が振るわなかったことにより、売上高は前年同期比13%減の45億3000万ドルとなりました。

セグメント別では、アナログ半導体の売上高は18%減の32億7800万ドル、営業利益は34%減の14億6300万ドルと減収減益。一方、組込システムは好調で、売上高は9%増の8億9400万ドル、営業利益は2%減の3億1800万ドルでした。供給制約の緩和も追い風となった模様です。売上総利益率は64.2%で前四半期比1%ポイント、前年同期比では5.4%ポイント低下しました。

また、売上が13%減少したにも関わらず、研究開発と設備投資を積極化していることから(設備投資は49%増加)、営業利益は28%減の20億ドル、営業利益率は43.5%となりました。

これらの結果、1株当たり利益(EPS)は、コンセンサスである 1.76ドルは上回ったものの、前年同期比24%減の1.87ドルとなりました。減収減益となりましたが、ポジティブな面も報告されています。

例えば、パーソナルエレクトロニクス端末市場は数四半期に渡って赤字が続きましたが、やっと1 桁台前半の増加を記録し、底入れを示唆する点も出ています。現在、株価の予想PERは23倍、フリーキャッシュフロー株価倍率は19倍で、いずれも業種中央値とほぼ同水準にあります。

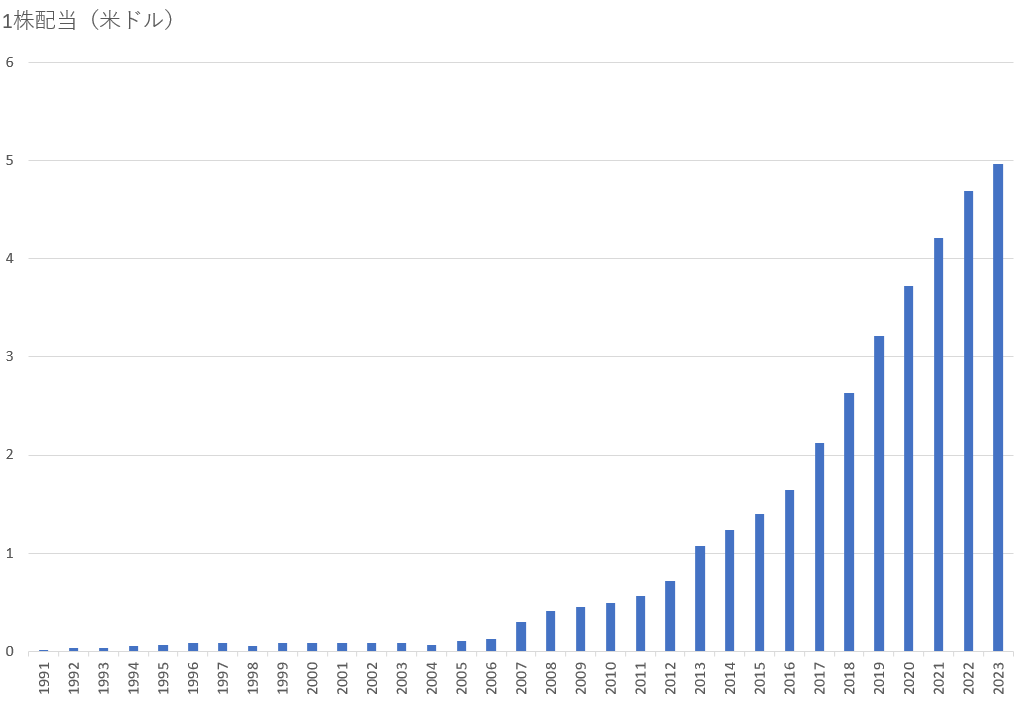

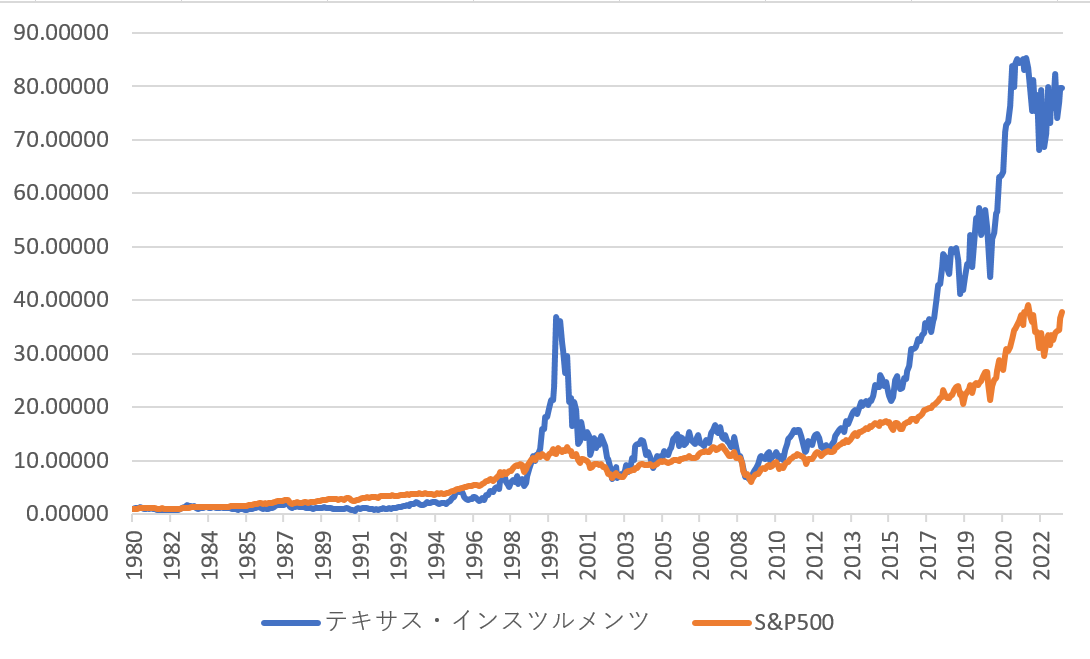

割安でも割高でもない水準ということになりますが、将来の収益成長基盤が整いつつあること、業界随一の利益率とさらなる利益率改善が期待できること、地政学リスクの少なさや米国のチップ法の恩恵を享受できる特性、そして驚異的な配当成長率などを考慮すると、購入を検討する価値は高いと思われます。