日本銀行によるETF購入スキームの現在

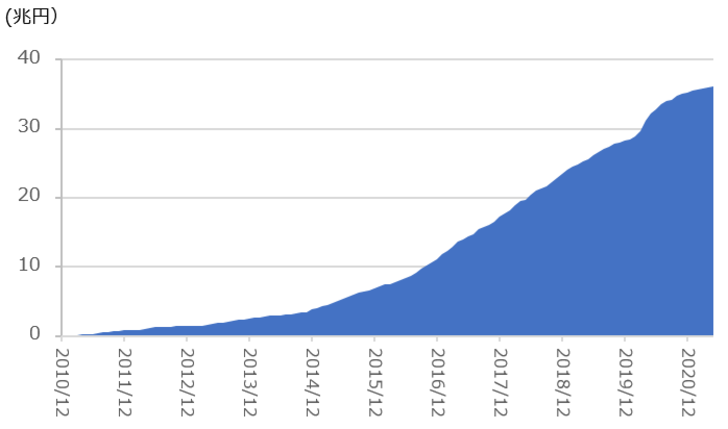

日本銀行のETF購入スキームが終わらない。2021年6月14日の営業毎旬報告によると、「金銭の信託(信託財産指数連動型上場投資信託)」の残高は36兆円を超える。

日本銀行が実施しているETFの買入れは、株式市場のリスク・プレミアムに働きかけることを通じて、経済・物価にプラスの影響を及ぼすことを目的としている。2010年の政策導入当初4,500億円だった買入額の上限は、現在年間約12兆円となっている。2010年10月28日の金融政策決定会合では、資産買入などについて「臨時措置であることが明確にしてある」とされていたものの、いつの間にか恒常化してしまったと言えよう。

そして、2021年3月の金融政策決定会合において年間約6兆円を増額するというETF買入れの下限の目安が無くなったことで、買入れの持続性・機動性が強化されたと評価する向きもある。

今後の動きを左右する懸念材料

しかし、日本銀行によるETF買いには、懸念材料がある。それは、日本銀行が日本企業の100%国有化を目指すのでなければ、いつかはETFの買入れを止め、そして売却しなければならないという点である。満期のある債券と異なり、ETFには満期がない。そのため、日本銀行が売却しない限りバランスシート上には「金銭の信託(信託財産指数連動型上場投資信託)」が残る。

実際、今から11年前の2010年10月に包括的な金融緩和政策の導入が決定された際、日本銀行のバランスシート上に「資産買入等の基金」が創設された。当時の審議役は、その存続期限に関する質疑応答の中で、「ある日、この基金はもうやめるということになると、徐々に処分していくことになる(以下略)」と発言している。

そこで過去の事例を探すと、日本銀行は金融システムの安定確保のため2002年11月から2004年9月までの間、不良債権問題の克服に取り組める環境を整備すべく金融機関が保有する株式を2兆180億円買入れている。また、世界金融危機後の2009年2月から2010年4月までの間に、時限的措置として金融機関からその保有する株式を3,878億円買入れている。

2002年11月から2004年9月の期間に買入れた株式については、2007年10月から売却を開始したものの、国際金融市場における緊張の高まりを受けて2008年10月に売却を停止した。日本銀行は、2009年2月から2010年4月までの間に買入れた株式と合わせて、2016年4月から2026年3月末までに処分する予定としており、株式の売却はいまだ完了していない。

約2兆円の株式売却に長い年月がかかっていることを勘案すると、日本銀行が保有するETF約36兆円の売却はさらに難易度が高いように考えられる。

オーソドックスな「徐々に処分していくこと」が簡単ではないと受け止められている現在、巷では市場への悪影響を避けるため売却する際に市場外取引を活用する案や、年金積立金管理運用独立行政法人(GPIF)に売却する案、売却せずに保有し続ける案など、様々なアイデアが噂されている。

しかし、売却しない場合には、特定銘柄の流動性が低くなり値動きが極端になることへの懸念や、コーポレートガバナンスを通じた企業のパフォーマンスに対する規律が緩む可能性などが指摘されており、弊害も残る。

日本銀行がETFを処分する道筋は、明らかになっていない。金融緩和政策が続く間、投資家は心地良いだろうが、終わりはいつか来る。投資家は、日本銀行がどのような出口戦略を導き出すのか、投資戦略を構築する上で留意する必要があるだろう。

コラム執筆:重吉 玄徳/丸紅株式会社 丸紅経済研究所