先週(11月18日週)の振り返り=154円台中心の方向感ない展開に終始

米ドル/円は新たな方向性が見いだせず、小動きが続く

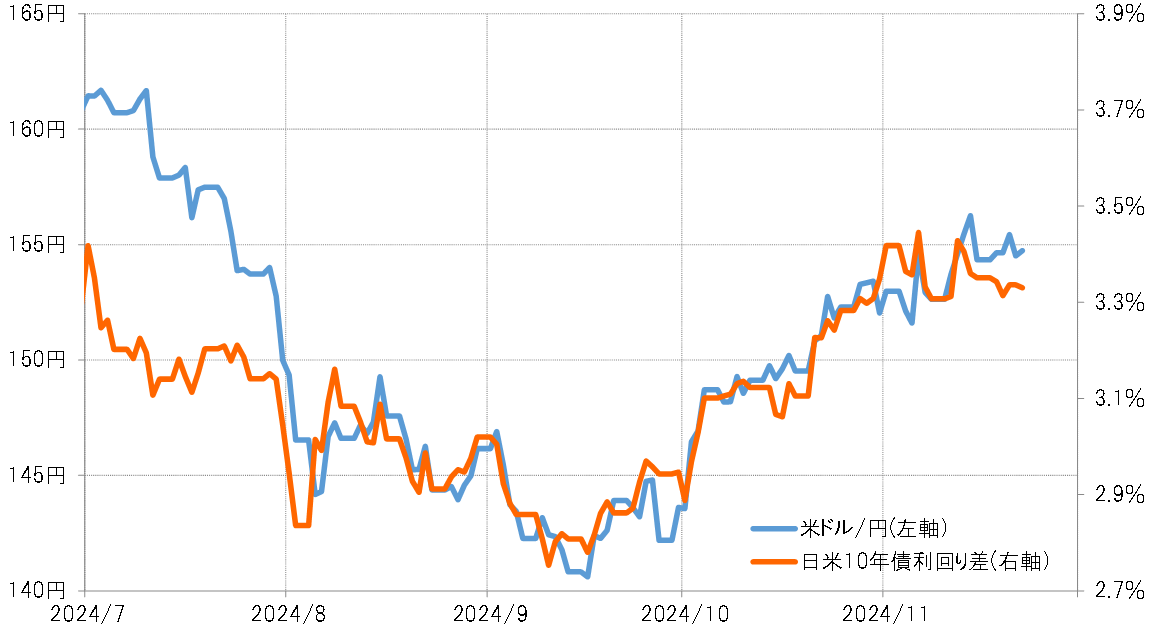

先週の米ドル/円は154円台中心の方向感のない展開に終始しました。ウクライナ情勢への懸念拡大や日銀の12月利上げの可能性などを手掛かりに米ドル安・円高をトライするものの153円割れには至りませんでした。一方で、トランプ次期米大統領の選挙公約を織り込む取引、いわゆる「トランプ・トレード」継続を試す形で米ドル高・円安をトライしても156円を超えられず、結果的に新たな方向性を見出すことができなかったのではないでしょうか(図表1参照)。

今週(11月25日週)の注目点:予想レンジは151~156円

このような米ドル/円の方向感のない状況は、今週変わるのか。今週は週後半に米国のサンクスギビングデーなどが予定されていることから、特に相場が大きく動き始めない限り、市場参加者も減る可能性があり、先週に増して小動きになるかもしれません。

3つのテーマから米ドル/円の新たな方向性を探る

米ドル/円は小動きが続くのか、それとも新たな方向性が出るとしたら、その手掛かりは何か。1)日銀の12月追加利上げ観測、2)「トランプ・トレード」のポジション調整、3)ユーロ安・米ドル高が続くか、以上の3つのテーマについて考えたいと思います。

1)日銀の12月利上げ観測

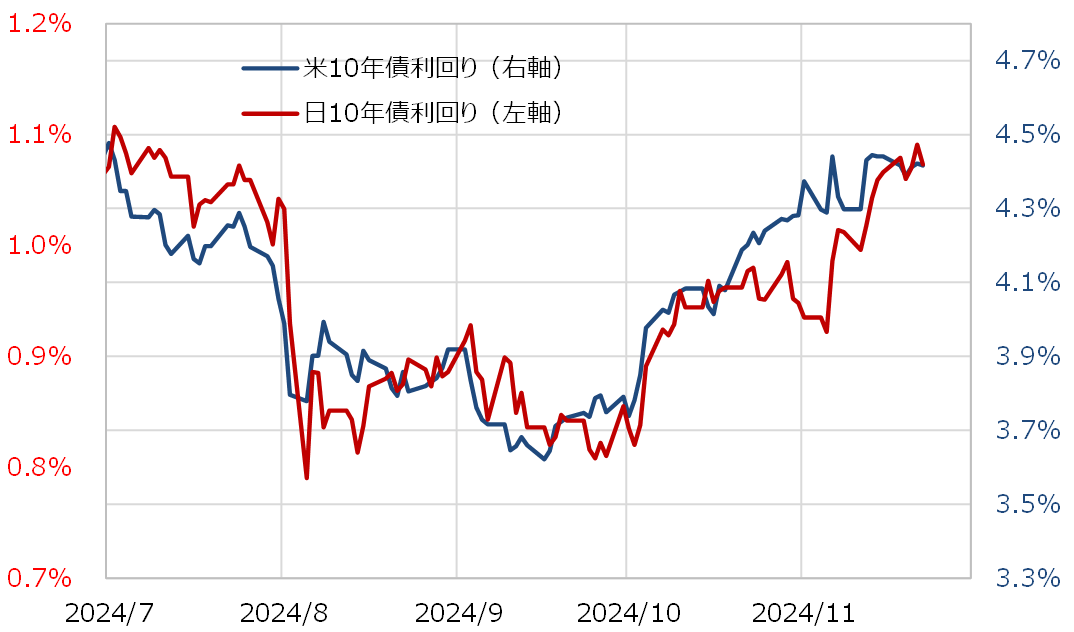

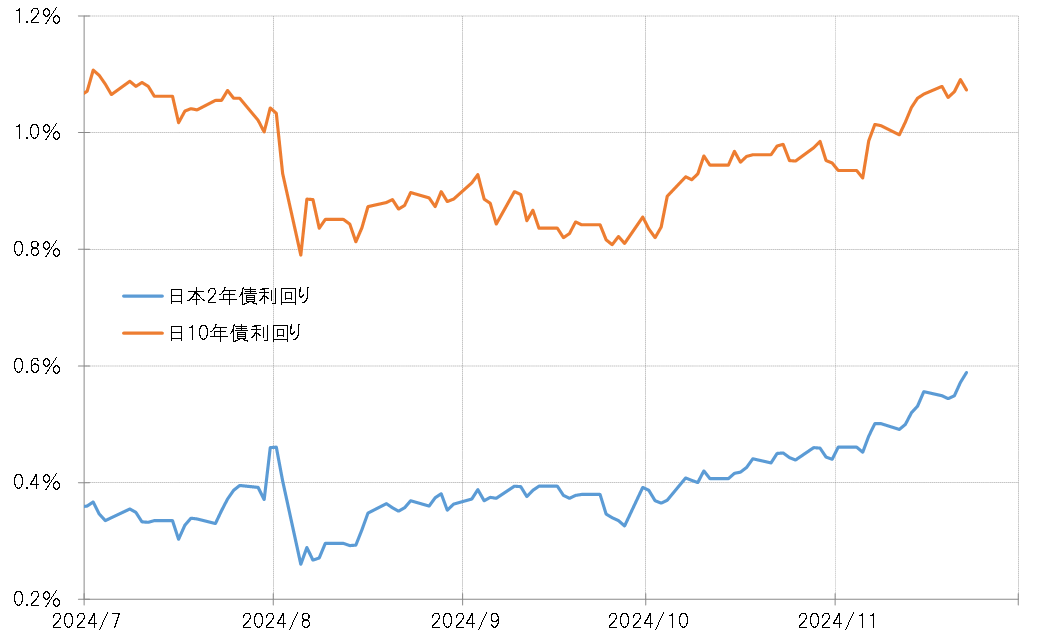

最近にかけて、日米金利差米ドル優位は拡大が一巡、縮小気味になっています(図表2参照)。これを主導しているのは、米金利上昇以上に日本の金利上昇の勢いが強いということでしょう(図表3参照)。そして、近頃の日本の金利上昇を主導しているのは短期金利のようです。

日本の金融政策を反映する2年債利回りは、先週にかけてこの間の高値を大きく上回ってきました。これは、日銀の12月追加利上げを織り込む動きでしょう。さらに短期金利上昇に連れる形で、長期金利の10年債利回りも1%を大きく上回ってきました(図表4参照)。以上のことから、日銀追加利上げ観測を受けた日本の金利上昇による日米金利差米ドル優位縮小がさらに進むかは、米ドル/円が一段安に向かう手掛かりの1つとして注目されるでしょう。

2)「トランプ・トレード」のポジション調整

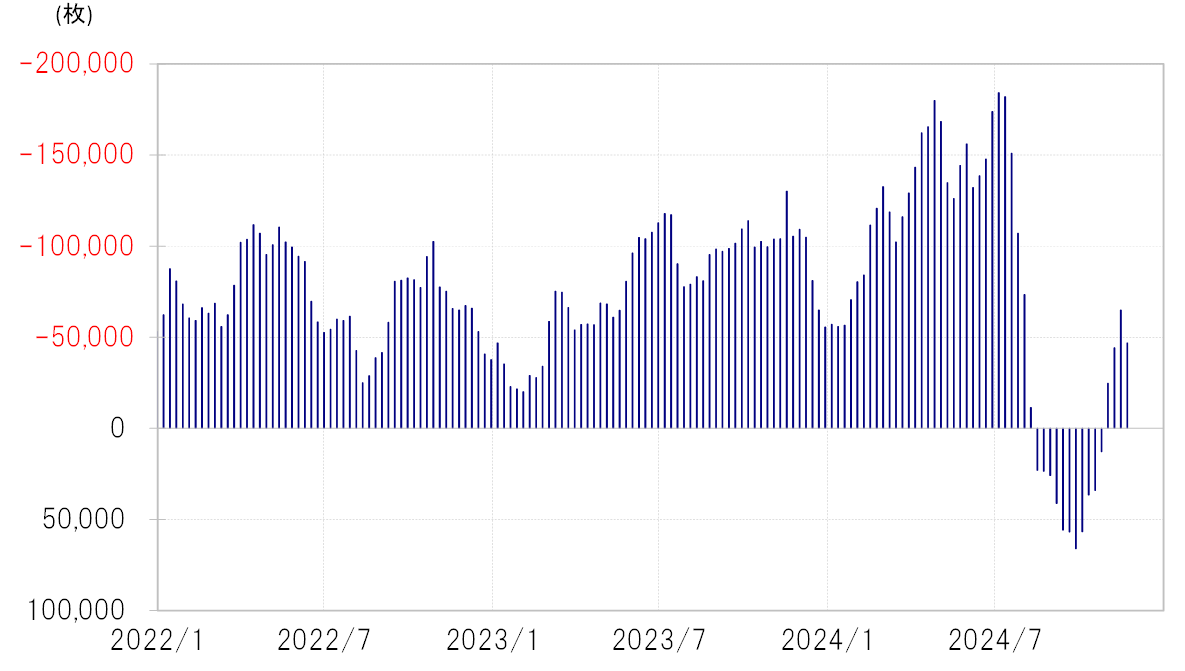

「トランプ・トレード」は、為替市場においては米ドル買い・円売りポジション拡大をもたらしたと見られています。ただ、米ドル買い・円売りポジションは、米ドル高・円安に一巡感が出てきたことを受け、先週にかけて修正の兆しが出てきました。CFTC(米商品先物取引委員会)統計の投機筋の円ポジションは、売り越し(米ドル買い越し)が11月19日現在で4.6万枚となり、1週間前の6.4万枚から縮小しました(図表5参照)。

例年、年末にかけてその年のトレード収益を確定するためにポジションの手仕舞いが続く傾向があります。その意味では、このまま「トランプ・トレード」の米ドル買い・円売りポジションの手仕舞いが続くようなら、米ドル高・円安余地は限られ、米ドル安・円高リスク拡大が注目されるでしょう。

3)ユーロ安・米ドル高が続くか

ユーロ/米ドルは先週にかけて続落し、一時1.04米ドルを大きく割り込むなど、2022年11月以来の水準まで下落しました。このような対ユーロでの米ドル高の動きがさらに続くようなら、それが対円にも波及、米ドル高・円安が再燃する要因になるかもしれません。

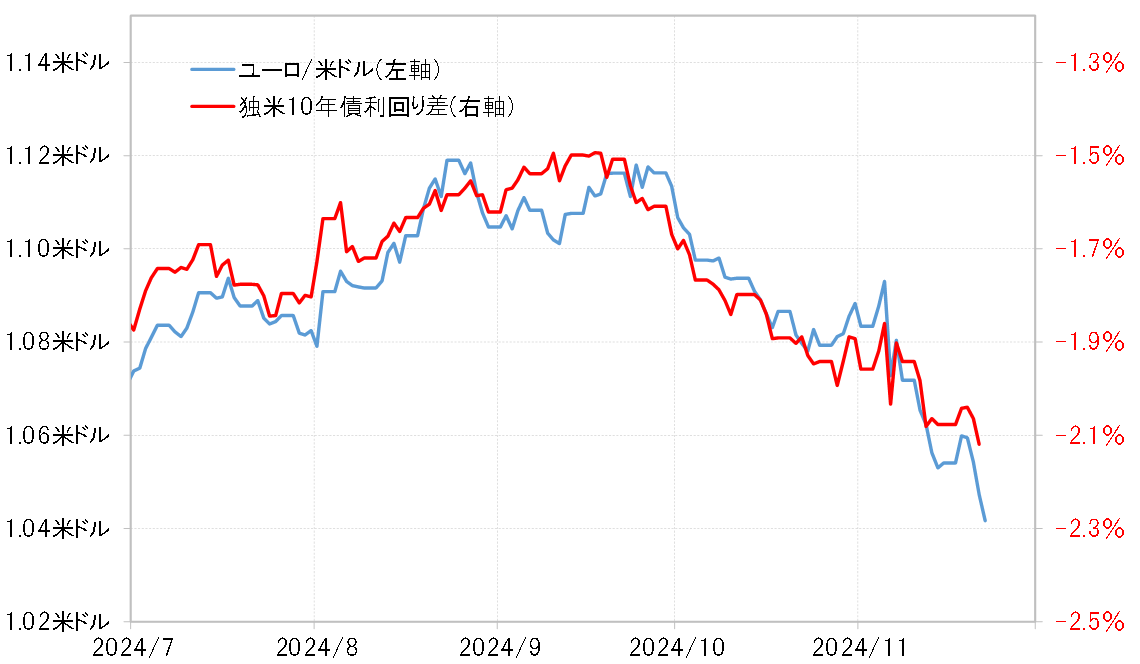

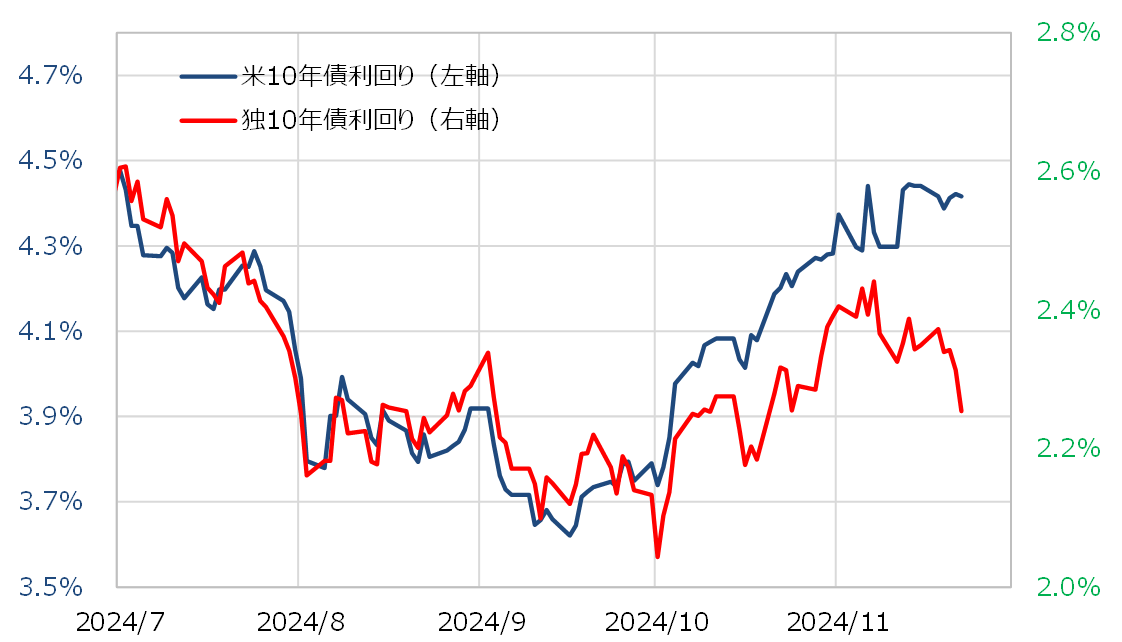

このユーロ安・米ドル高の動きは、基本的には独米金利差ユーロ劣位拡大に沿ったものです(図表6参照)。その金利差ユーロ劣位拡大を主導しているのは独金利の低下でしょう(図表7参照)。独金利低下の背景には、12月のECB(欧州中央銀行)追加利下げ観測があります。このようなECB利下げ観測を受けた独金利低下に伴う金利差ユーロ劣位拡大、それに連れる対ユーロでの米ドル高が続くかは、米ドル高・円安再燃の観点からも注目されるでしょう。

11月25日週後半は米感謝祭で薄商いとなる可能性

米国では、今週11月28日(木)にサンクスギビングデー(感謝祭)があります。この日は経済指標の発表があるものの、年末に近いタイミングで、翌日には祝日と土曜日にはさまれ、個人消費が盛り上がりやすい「黒字の金曜日」という意味の「ブラック・フライデー」が続きます。特に注目材料がなかった場合は、市場参加者が減ることで薄商い、小動きになるでしょう。

もし、新たな方向感が出るなら、これまで見てきた3つのテーマに注目したいと思います。基本的には1)、2)は米ドル安要因、3)は米ドル高要因との位置づけになります。

個人的には、特に1)、2)の影響に注目し、米ドル/円は上値が重く、新たな方向性が出るなら下落方向ではないかと考えているため、今週の予想レンジは151.5~156.5円で想定したいと思います。