「NISA」では一生涯運用益にかかる税金がゼロになります。NISAで投資できる商品は株式、投資信託、REIT、ETFなので、得られる運用益には、売却益、配当金、分配金があります。このうち、一生涯、非課税の投資・運用ができることになったことで、特に注目が集まったのが「配当金」です。

配当金を得ることを目的とした投資を「配当株投資」と言います。配当と一口に言っても、「高配当」「増配」「累進配当」というキーワードが出てきます。

今回は、配当株投資に関連する用語を整理しながら、優良な「高配当株」「増配株」「累進配当株」を簡単に選ぶための3つのポイントを解説していきます。

「配当」はどうやったらもらえる?

配当金は、株式会社が発行した株を保有する株主に対し、会社が得た利益から配分される現金のことです。配当金を支払うことを「配当」と言います。原則、企業の最終的な儲けである「当期純利益」から支払われます。

配当金は、日本株の場合は年に1~2回、米国の場合は年に4回もらえるのが一般的です。1株の株主でも配当金はもらえます。保有株数が多い株主はそれに応じてもらえる金額も増えます。

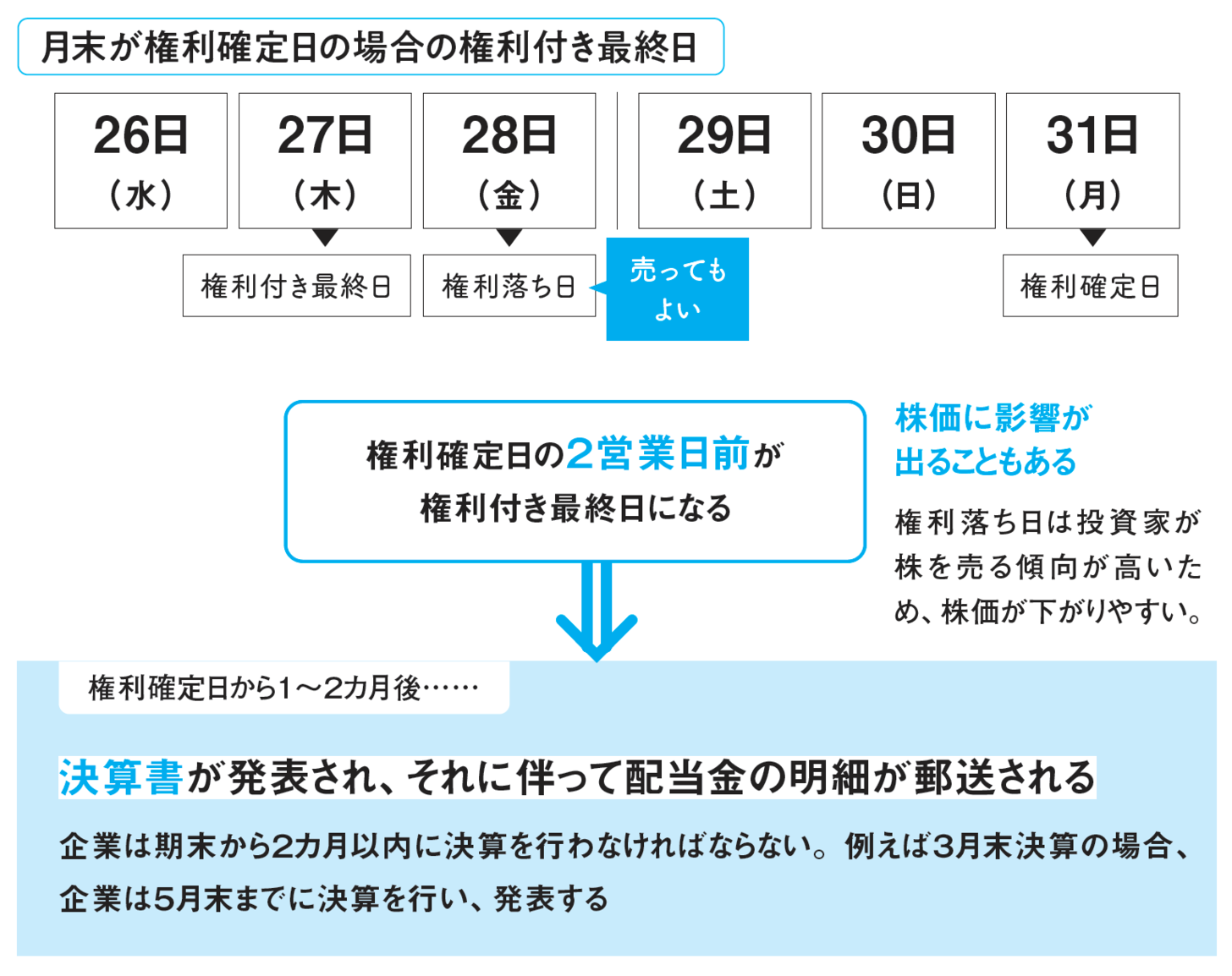

株主が配当金を受け取る権利を得るためには、特定の日付まで保有しておかなければなりません。これを「権利付最終日」と言いますが、その日の大引け時点で株を持っていれば配当金がもらえます。配当金が実際にもらえるのは、権利付最終日の2日後の「権利確定日」から約2~3ヶ月後となります。

権利付最終日の翌営業日を「権利落ち日」と言い、この日に株を売っても配当金はもらえます。実際、権利落ち日に投資家が株を売る傾向にあるので、株価は下がりやすくなっています。

「配当利回り」「高配当」「増配」「累進配当」とは?

株価に占める年間配当金の割合のことを「配当利回り」と言います。配当利回りの計算式は「年間配当金÷株価×100(%)」。配当利回りが高いほど、少ない投資金額でもらえる配当金の金額が多いことを表します。

配当利回りが高い銘柄を「高配当株」「高配当銘柄」と言います。厳密な定義はありませんが、3%を超えると高配当株と呼ばれます。

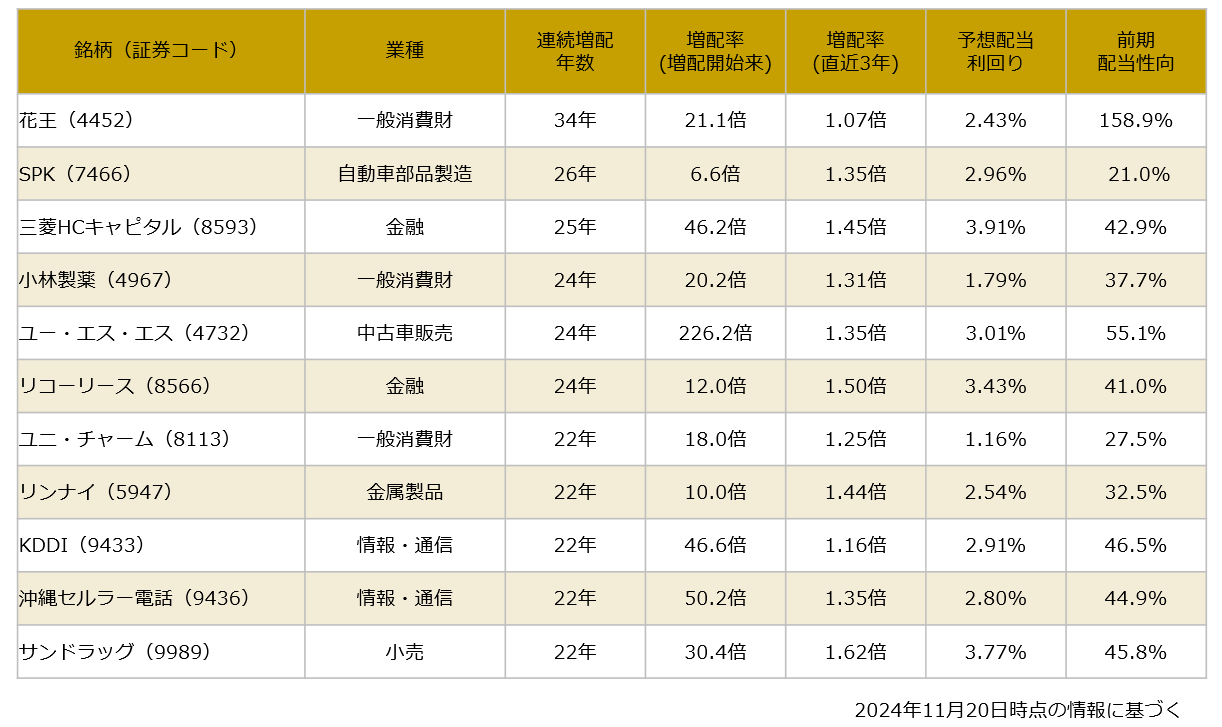

また、企業は主に業績好調なときに配当金を増やす「増配」を行うことがあります。業績好調が継続的に続く企業の場合は、増配を何度も繰り返します。期を空けずに連続して増配する銘柄は「連続増配株」「連続増配銘柄」と呼ばれます。図表2は、日本株の主な連続増配株をまとめたものです。

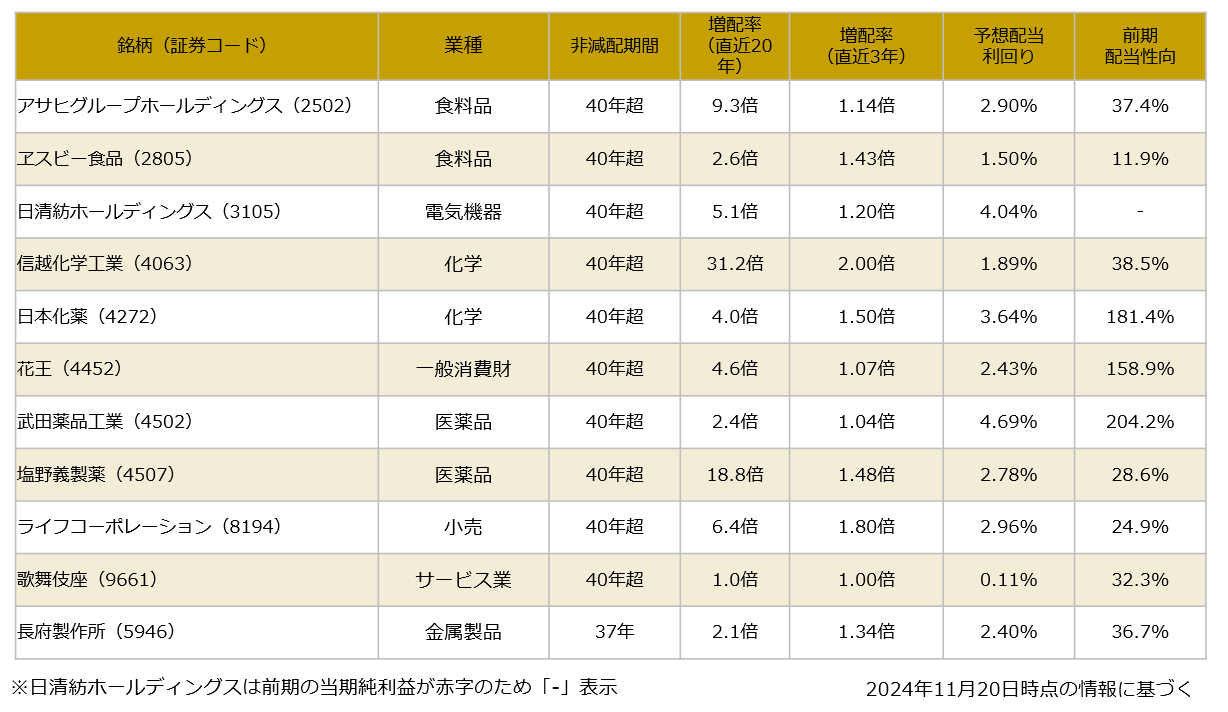

また、毎期のように増配はしていなくても、減配せず維持できるかどうかも重要です。長期的に減配せず、増配や配当金を維持する銘柄は「累進配当株」「累進配当銘柄」と呼ばれます。累進配当株なら、突然減配したり無配になったりする可能性が低いので、配当株投資をする上で注目ポイントになります。図表3は、日本株の主な累進配当株をまとめたものです。

最近は累進配当を表明する企業もあります。数年先まで受け取れる最低限の配当金を予想することができるので、安心感があります。累進配当の継続は企業サイトの「株主・投資家向け情報」や「中期経営計画」などで表明されていることが多いので、気になる企業があった場合はチェックしておくとよいでしょう。

増配によって実質的な「配当利回り」が上がる理由

株価が安いうちに購入して長期保有できれば、配当利回りが10%以上の配当金がもらえる「お宝銘柄」になることも夢ではありません。

配当利回りの計算式は上で述べたとおりなのですが、投資家自身が保有する目線での実質的な配当利回りは、「年間配当金÷株価(購入時点)×100(%)」です。

例えば、以下の株を購入したとします。

株価:3000円

配当金:60円

配当利回り:2%

それが、現時点では以下の状態になったとします。

株価:6000円

配当金:120円

配当利回り:2%

現時点でこの株を購入する人にとっては配当利回りが2%ですが、投資家自身が保有する目線での実質的な配当利回りは、120円÷3000円×100=4%になるというわけです。

つまり、増配することによって実質的な配当利回りもアップしていきます。購入時は2%程度の配当利回りでも、企業が順調に成長し増配を繰り返していけば、配当利回りが10%を超える超高配当銘柄になる可能性もあります。

長期保有が前提であれば、「増配株」「累進配当株」に投資した方がベターです。

「配当利回り」は高ければいいわけではない

配当利回りが高いほど、同じ投資金額でもらえる配当金額が多いことを表しますが、配当利回りは高ければ高いほど良い銘柄なのでしょうか?結論から言うと、配当利回りは高ければいいわけではありません。

例えば、次の2つの銘柄があるとしたら、みなさんはどちらが欲しいでしょうか。

・A株

株価:3000円

配当金:120円

配当利回り:4%

・B株

株価:1500円

配当金:45円

配当利回り:3%

A株の配当利回りは4%なのに対して、B株の配当利回りは3%です。

よって、配当利回りだけで選ぶならA株がよさそうです。

しかし、A株とB株の1ヶ月前の株価は次のようになっていました。

・A株(1ヶ月前)

株価:3500円

配当金:140円

配当利回り:4%

・B株(1ヶ月前)

株価:1333円

配当金:40円

配当利回り:3%

A株は配当金が140円→120円と減額になり、それに連れて株価が3500円→3000円となっています。結果として配当利回りは同じ4%になっています。

B株は配当金が40円→45円と増額になり、それに連れて株価が1333円→1500円となっています。結果として配当利回りは同じ3%になっています。

B株が値上がりしていることを考えると、A株が値下がりした理由は、市場全体が暴落したからではなく、A株の業績が不調により減配となったことが原因かもしれません。業績不調が続けば、連続して減配になる可能性も高まります。減配になれば株価下落に拍車がかかります。

配当利回りだけを見て飛びついてしまうと資産を減らす可能性が高くなります。業績は好調なのか、財務は健全なのかの確認は必須です。

優良な「高配当株」「増配株」「累進配当株」を選ぶ3つのポイント

日本株は約4000社あり、その中から、配当利回りが高く、安定した配当を"継続的"に出せる優良な「高配当株」「増配株」「累進配当株」を選ぶことになります。

優良銘柄をスクリーニングするのに役立つ3つのチェックポイントをお伝えします。

①配当利回りは「2%以上」で検索

証券会社のWebサイトやアプリの「スクリーニング」を利用すれば、配当利回りが3%以上の銘柄をすぐに見つけられます。ただし「3%」以上で検索してしまうと、3%に近い優良銘柄が見つけられなくなります。そこで「2%」以上で検索し、そのなかから優良銘柄を探すのがおすすめです。配当利回りはあくまで最初のフィルターとして使い、他のポイントで絞っていきます。

②「連続増配」「非減配」で抽出

「利益剰余金」から配当金が支払われることもあるので、必ずしも増配しているから業績が良いということではありません。しかし、少なくとも毎年増配している「連続増配株」は、企業の業績が右肩上がりで成長している可能性が高いと言うことはできます。また、長期的に減配せず増配または配当維持を行う「累進配当株」も投資候補に入れましょう。

③配当性向は30~50%が目安

配当性向が高ければ、株主に対して多くの利益を還元していることになりますが、高いほど良いというわけでもありません。利益は、設備や研究開発などに投資することで、企業の成長を促します。そのため、配当性向が高すぎる企業は、研究開発や人材確保にコストをかけられず、事業拡大の好機を逃していると言えます。配当性向は業界によって平均値に差がありますが、長期的に値上がり益を狙いつつ、配当金を得る戦略であるならば、30~50%くらいがベターです。

なお、配当性向が100%を超えている場合は要注意です。配当性向の計算式は「配当金総額÷当期純利益×100(%)」ですから、100%を超えるということは、当期純利益を超えて配当金を出しているからです。配当性向が「-」と表記されている場合も同様に注意が必要で、当期純損失だったにも関わらず配当金を出したことを意味します。

なぜ、そうまでして企業は配当金を支払うかと言えば、配当株投資をする投資家の多くが、減配(配当金が減る)や無配(配当金がない)になると一気に株を売却する傾向にあるためです。つまり、株価急落を防ぐために支払うのです。

下落相場にも強い「連続増配株」「累進配当株」

高配当株の中でも特に「連続増配株」「累進配当株」は、暴落中や下落相場でも、安定的に配当金を出す(増配・維持)傾向があるので、値下がり局面になると投資家からの需要が大きくなります。暴落や下落相場から回復を待つ間も、定期的に配当金をもらうことでプラスのリターンを維持できるので、多くの投資家からお金が集まるというわけです。

そのため相場全体の下落に強く、また下落から一足早く抜け出す傾向にあります。よって、値下がり耐性を高める目的や、暴落・下落相場中のメンタルケアの観点でも、「連続増配株」「累進配当株」をポートフォリオの一部に組み込んでいく意義は高いと思います。