前回まで重視してきた3月24日、4月9日は次の時間関係によります。

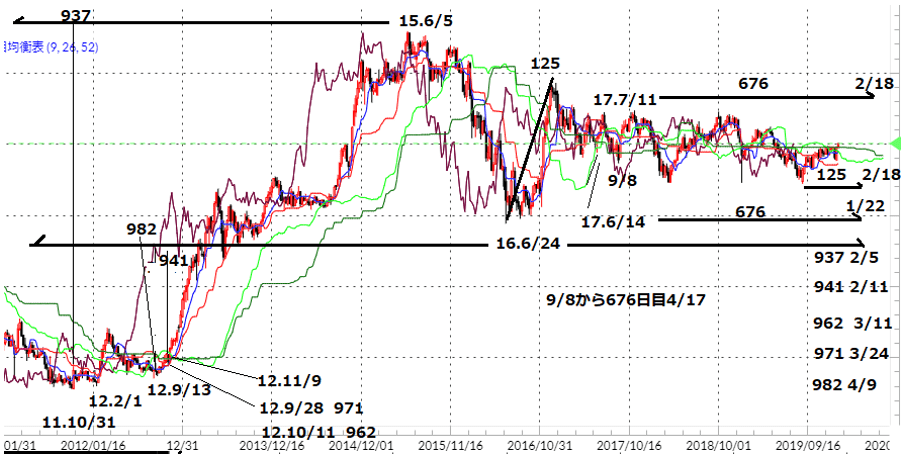

2016年6月安値を中心とする対等数値となりますが、4月9日を超えれば更に162日、229日先が変化日として残るもののこれらは随分先の話であり、今どうこうというものではありません。

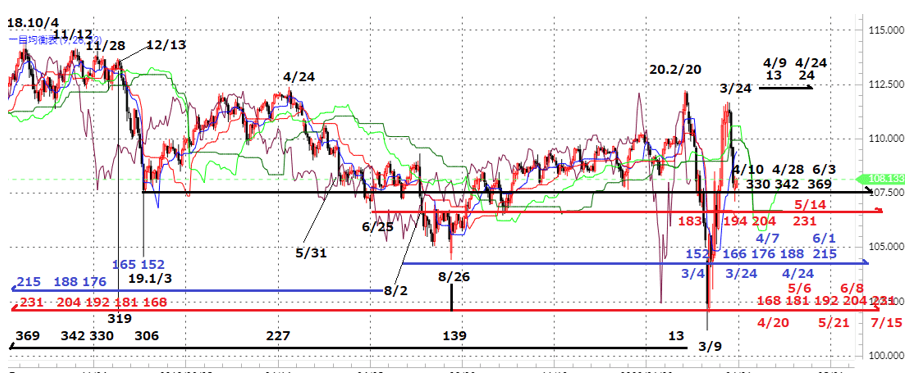

3月11日、3月24日は直近変動では水準としての意義が大きいものの、3月24日の高値決まりからの基準線割れは、目先であっても2月20日からの下げ三波動を強調するものです。それだけに目先変動では特に注意せねばなりません。

また4月9日以降の下落では2018年3月安値から10月高値までを第二波動とする下げ三波動、また昨年8月安値から2月高値までを第二波動とする下げ三波動の影響を考慮せざるを得なくなります。

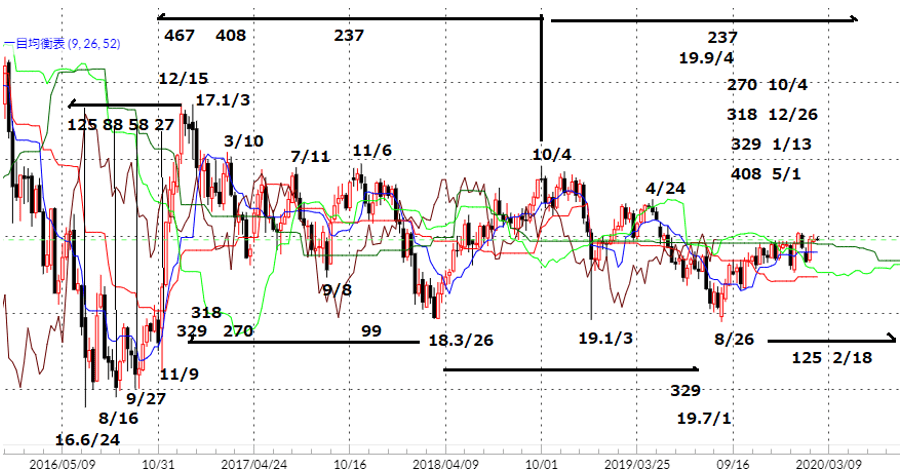

図表3では8月26日安値を中心とする対等数値に、もっとも短い時間関係となりますが5月6日、5月21日、6月8日、7月15日などがあります。しかし5月初旬まで残っている時間を考慮すると、4月9日以降の下落で3月9日安値水準を保つことが困難であることはわかるでしょう。

また直近変動では2月高値から13日目の下落、3月9日から12日目の下落となっていますから3月24日から12日目、13日目は大事となります。基準線割れでは仮に4月9日下げ止まったとしても週足、月足ともに均衡表を割ることになってしまいます。

これらを踏まえたうえで現時点では各相場水準を重視しているのでありますが、3月24日変化日からの下落となったものの何とか2019年1月3日終値水準で踏みとどまっている状態です。

前回提示した起点からの基本数値同様に、対等数値も大事であります。

上記変化日は下落時間に対するモミアイ時間の分岐点としても大事ですのでこれらの現れ方を細かく見ていくほかないでしょう。

現時点ではっきりしているのは昨年6月安値を割り込むようなら下げが強調されるということだけです。

恐らくは4月24日、あるいは5月初旬まではっきりしないと思います。したがって時間足などの短い足を使って売買する方も上記相場水準での均衡表の在り方にご注意ください。

※本文ならびにチャートの時間軸は取引日で作成しています。