REIT市場全体の価格動向

2024年度上半期(4月~9月)のJ-REIT価格は軟調な動きとなった。東証REIT指数は3月末比で3.8%下落し、高値は1,834ポイント(5月7日)、安値は1,621ポイント(8月5日)だった。

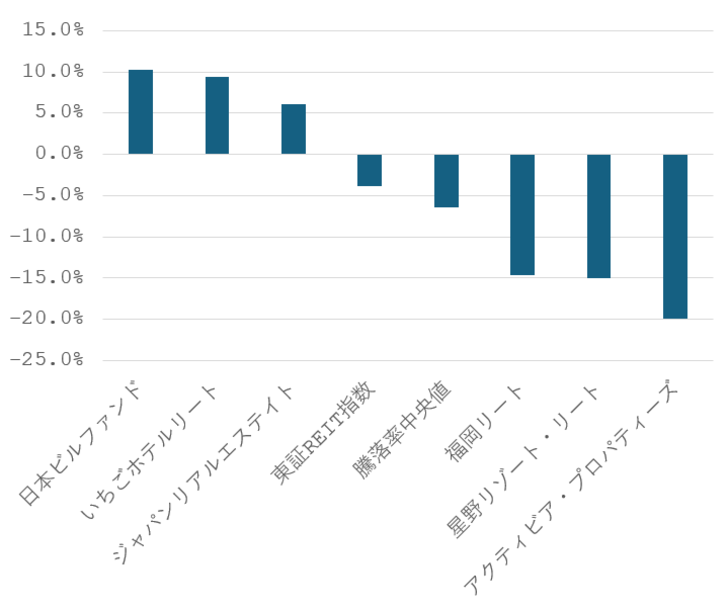

個別銘柄の騰落率は、中央値では6.4%の下落となっている。東証REIT指数を超える下落率になっている要因は、価格騰落率上位に時価総額が大きい銘柄が多いことだ。具体的には、騰落率で見ると1位の日本ビルファンド投資法人(8951)は、10.2%上昇、3位のジャパンリアルエステイト投資法人(8952)は6.1%上昇、と時価総額上位2銘柄が入っているため(図表参照)、時価総額ベースで算出される東証REIT指数を下支えした。

一方で利回り面から見ると、高い利回りでの推移となった期間だった。東証REIT指数が期間内安値を付けた8月5日には、5.02%と5%を超える水準まで利回りは上昇した。市場平均の利回り(※1)が5%を超えるのは2020年4月22日以来であり、コロナショックが市場を覆った時期であった。9月末時点での利回りも4.82%と高い状態が続いており、国内金利上昇の懸念があるとしても割安感が極めて高い状態となっている。

REIT2024年上半期の価格騰落率の2つの特徴

上半期の特徴として、1点目に用途別での傾向がない点が挙げられる。比較的オフィス系銘柄は堅調であったと言えるが、前回の連載の通り前述の時価総額が大きい2銘柄が堅調であった一方で、騰落率の中央値を超える下落となっている銘柄も多い。また、いちごホテルリート投資法人(3463)(以下IHR)は、9.4%上昇と2位の騰落率となっているが、物件売却益計上による大幅な増配の影響が大きく、同様のホテル系銘柄である星野リゾート・リート投資法人(3287)は15%下落し、価格騰落率で下から2番目となっている。

2点目の特徴として、増資を実施した銘柄に対して投資家は厳しい評価をしている点だ。上半期は9銘柄が公募増資を実施(※2)したが、価格が上昇した銘柄は前述のIHRだけだった。価格騰落率の中央値を超えたという点で見てもIHRを含め3銘柄しかない。

価格が軟調に推移する中で、需給悪化要因となる公募増資は投資家の評価を受けられない状況となっている。また不動産売買価格の高騰が続いているため、増資に伴い取得する物件の利回りはポートフォリオ平均を下回ることになり、増資による分配金の成長を示すことが出来ない銘柄が大半を占めた。このような増資は、単にスポンサーからの物件取得でポートフォリオ規模だけが拡大するという結果になっている。

なお、図表の通りアクティビア・プロパティーズ投資法人(3279)(以下API)は、上半期で価格が最も下落した銘柄になった。価格下落の最大要因は、下限目標分配金の引き下げと考えられる。APIは7月の2024年5月期決算発表に併せ、今後の下限目標分配金を8,700円とした。物件売却益に依存しない巡航ベースを下限としたが、それまでの目標が9,300円であったため大幅な引き下げだ。2016年5月期以来の低い水準まで低下する目標となり、投資家から厳しい評価を受ける結果となった。

※1:時価総額ベースの利回りを指す

※2:スポンサーだけに割当てを行う第三者割当てを実施して3銘柄を除外