特許ライセンス契約による固定収入という、高収益な収益モデルを持つ

インターデジタル[IDCC]は、ワイヤレス、ビデオ、AI(人工知能)および関連技術を提供する研究開発企業です。スマートフォンやワイヤレス端末、テレビや家電、自動車、またクラウドサービスなどを提供する企業に、技術をライセンス供与することで収入を得ています。2023年12月の売上高は5.5億ドルでした。ほとんどが特許ライセンス契約による固定収入という、高収益な収益モデルを持つのが特徴です。

収益源の特許については、凄まじい勢いで増加しています。毎日約5件の新規特許が生まれ、年間新規特許出願件数は2020から2023年の3年間で3倍、年平均成長率45%の勢いで増加してきました。従業員の51%がエンジニアで、売上の3割超が研究開発に当てられています。この割合はITセクターの中でも大きく、メガテックの中ではテクノロジー開発に注力するメタ・プラットフォームズ[META](27%)を上回り、莫大な開発費が計上される医薬品セクターでもリジェネロン・ファーマシューティカルズ[REGN](39%)に匹敵するレベルです。

なお、ファイザー[PFE](19%)やバイオジェン[BIIB](27%)も上回ります。研究開発と特許申請の結果、2024年9月現在、同社の特許ポートフォリオは32,000件に達しました。投資家向け資料によると、2017年では19,000件でした。7年足らずで1.7倍に増えたことになります。同社の特許ポートフォリオは、主にワイヤレス(無線)とビデオが中心となっています。5Gとビデオ(HEVCとVVC)の両方で第5位のポジションに位置付けられています。

ワイヤレス(無線通信)技術とビデオ技術+AI技術のトップ技術企業

同社は1972年の設立以来、ワイヤレスとビデオの革新の進化に不可欠な研究開発を行ってきました。ワイヤレスでは初期のデジタルセルラーシステムから5G、そしてWi-Fiまで、ワイヤレス製品とネットワークで使用される技術を設計、開発してきました。今では2G、3G、4G、5Gのすべてのワイヤレスネットワークとモバイル端末デバイスで使用されています。また、超高速(5Gの最大500倍)を実現すると言われる6Gも手掛けています。6Gは2030年までに実現すると予想され、実現した場合、2032年の市場規模は2023年の7倍近い405億ドルになっていると予想されており、通信規格の進化の恩恵を受けられるでしょう。

ビデオ(映像・動画)では、ビデオエンコーディング/デコーディング(動画の「圧縮」や「変換」)技術のリーダーとして知られ、4K放送やデータ放送に欠かせない高効率ビデオコーディング規格のHEVCやさらに進化したVVCで6,000件もの特許を持っています。ビデオサービス市場は、サブスクリプションベースやストリーミングTVなどサービスの広がりにより、2023年から2027年までに1.4倍になると予想されています。今後はVRやARなどのメタバースの広がりも予想され、そうした恩恵を享受することができる企業だと考えられます。

加えて、AI技術関連でも400件の特許を持っています。AI技術については30年前から研究開発をしており、半導体やネットワークの技術レベルが整ってきたことで、活躍の場が増えてきているようです。同社ではワイヤレス技術とビデオ技術を進化させるAI技術を開発しています。例えば、ここ数年で動画配信が急増しましたが遅延を引き起こしたり、ストリーミングが中断されたりすることが無いようにするため、AIを使って動画の圧縮と伝送の最適化を行う技術です。ワイヤレス技術とビデオ技術はいずれも、インターネットで繋がる現代においては、スマートフォンやテレビ、ウェアラブル機器、IoT機器、医療機器、自動車と幅広い分野で必要不可欠な存在となっており、将来に渡って需要拡大が続くことが期待されます。

拡大するライセンス契約

ライセンス契約も増加を続けています。同社の収益モデルは、ワイヤレス通信デバイスから消費者向け電子機器、IoT デバイス、自動車などのメーカー、またビデオストリーミングやクラウドサービスプロバイダに技術を供与し、ライセンス料をもらう、というものです。顧客はアップル[AAPL]やアマゾン・ドットコム[AMZN]、トヨタ自動車(7203)、Lenovo、サムスン、ソニーグループ(6758)、パナソニックホールディングス(6752)、日本電気(6701)、LG、Humax、シャープ(6753)、アルファベット[GOOGL]など世界の主要なモバイル通信、および消費者向け電子機器企業が名を連ねます。特に、Lenovo、アップル、サムスン、Xiaomiの売上が多く、2023年度においては、それぞれの売上構成比は10%を超えていました。さらに、2020年~2024年9月の間には40 件以上の新しいライセンス契約を獲得しています。ライセンス契約額は28 億ドルを突破し、4年間で倍増しています。前期2023年には、8件の特許ライセンス契約を締結しました。

ライセンス契約の増加に伴い、2019年に3億1890万ドルだった売上は、2023年には5億4960万ドルに、希薄化後の1株あたりの純利益(GAAP)は0.66ドルから7.62ドルにまで伸びています。利益成長率が高いのは、同社の事業が製品を物理的に製造販売するのではなく、特許をライセンス供与する収益モデルだからです。定期的にライセンス料を得る経常収益モデルにより、粗利益率(TTM)は78%と非常に高くなっています。

同社は9月16日に「2030年までに年間経常収益10億ドル」との目標を発表しました。スマートフォン、CE、IoT、コンテンツ、クラウドサービス全体での成長を見込んでおり、今後の成長目標は年間平均約+14%となります。なお、種目別ではスマートフォン5億ドル(2023年度3億4700万ドル)、家電、IoT/Auto2億ドル(同6,000万ドル)、ストリーミングおよびクラウドサービス 3億ドル(同0ドル)となっています。

力強いキャッシュ創出力と財務基盤

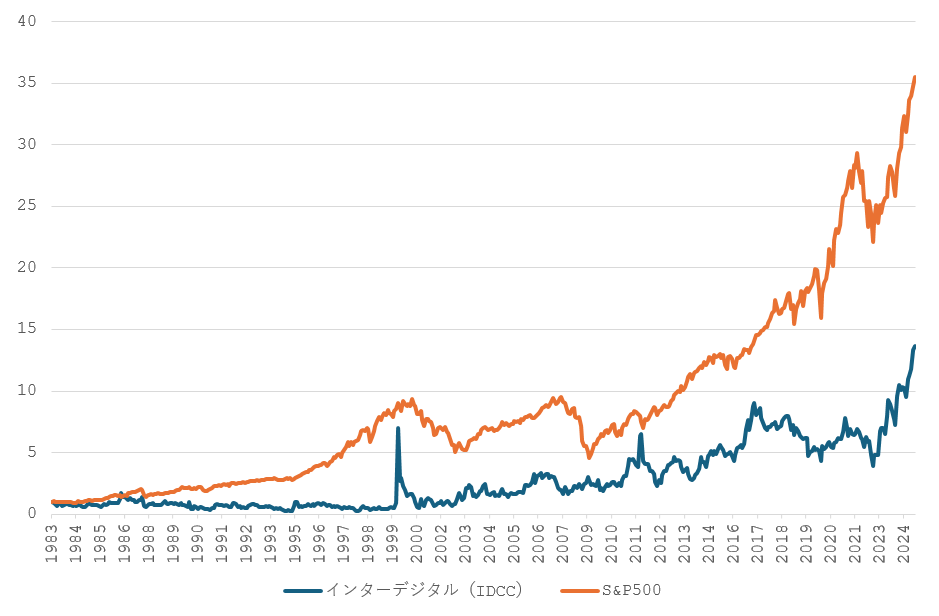

業績は長年に渡って堅調かつ高い成長が維持されています。これはインターネット市場とスマートフォン市場の拡大、ビデオストリーミングの増大といったIT市場の拡大を背景に同社技術への需要が拡大したこと、ライセンス契約による経常収益モデルであることから、勢いが増したことによるものです。足元の業績も予想を大幅に上回り、通期計画では売上利益とも大幅に引き上げられ、6期連続増収の見通しです。

こうした堅固な経常収益基盤の成長により、キャッシュフローも良好です。営業キャッシュフローは過去10年間プラスで推移してきました。力強いキャッシュフローによって財務内容も強くなっています。2024年6月末現在の財務状況ですが、4.7億ドルの有利子負債がある一方、現金は約3億ドルを保有しています。ネットDEレシオは0.25倍と健全で、さらに短期投資の4.6億ドルを考慮すると実質無借金の状態となります。自己資本比率は42.5%と、研究開発型企業としてはかなり高い財務水準が備わっています。

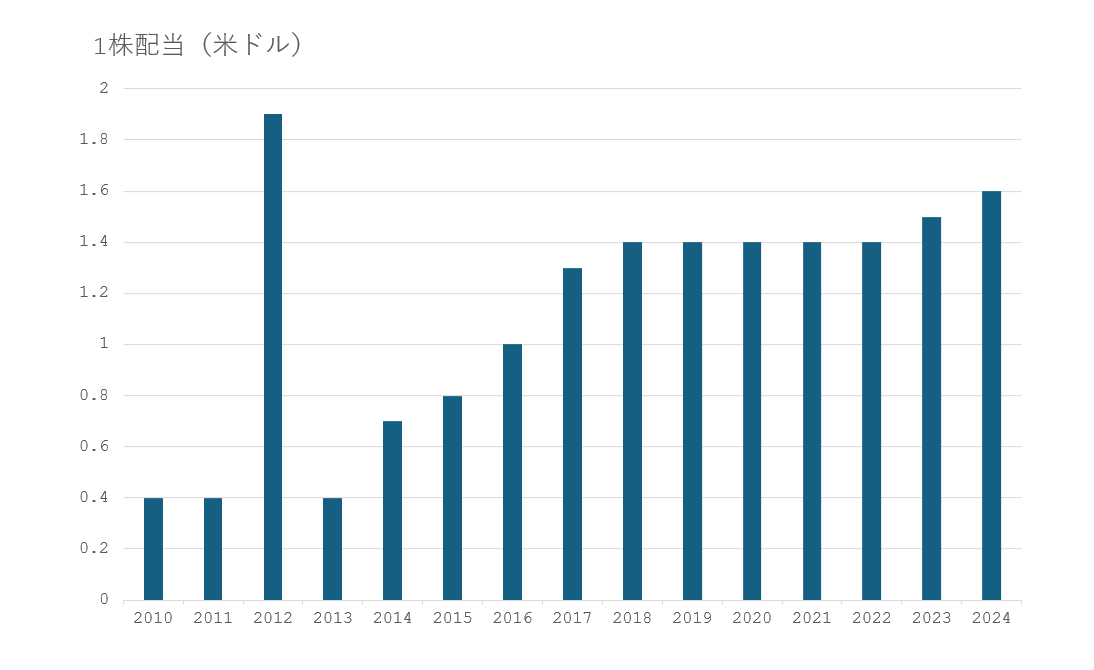

このキャッシュフローと財務基盤によって、成長投資と株主還元を両立しています。株主還元はこれまで自社株買いがメインで配当は1.4ドルに固定されていました。これは成長投資を柔軟に行うためでしょう。ところがここへ来て方針が変わり、2023年は1.5ドルに増配されました。配当利回りは1%程度と低いですが、「経常収益モデルによる成長加速」を考えると将来にわたって増配が繰り返される可能性は十分あると思います。