著名投資家ドラッケンミラー氏、バイデン政権の経済政策を厳しい「F」評価に

資産家で著名投資家のスタンレー・ドラッケンミラー氏は5月29日、岸田文雄首相と首相官邸で面会し、経済や市場、エネルギー、コーポレートガバナンス(企業統治)など幅広い分野について意見交換した。日本経済新聞の5月29日付けの記事「岸田首相、米著名投資家と面会 経済など意見交換」によると、ドラッケンミラー氏は面会後、記者団に対し「私たちは日本をブル(強気)に考えている」と述べたという。

「イングランド銀行を破った男」の背景にドッケンミラー氏の存在あり

ドラッケンミラー氏は著名投資家ジョージ・ソロス氏の下で10年余りにわたり資金を運用してきたことで知られる人物だ。1992年9月16日、「英国病」と呼ばれる経済的な低迷状態にあった英国で、通貨ポンドが急落し、翌日には英国が欧州為替相場メカニズム(ERM)からの離脱を余儀なくされる出来事があった。世に知られる「ポンド危機」である。

当時の英国は厳しい景気悪化に直面しており、失業率は10%程度まで上昇、記録的な数の会社が倒産していた。緩和的な金融政策によって経済を浮上させたかった英国だが、ERMに参加していたことが足枷となり、緩和的な政策を取ることが出来なかった。イギリスがERMに留まるにはイギリスの中央銀行は政策金利を上げざるを得なかったのである。

ERMは欧州における為替相場の変動を抑制し、通貨の安定性を保つために採用された制度で、英国は1990年に参加した。これにより、英国はポンドの対ドイツマルク相場の変動幅を6%に収める必要があり、欧州通貨と連動したポンドは次第に過大評価されていくことになった。

1992年9月上旬、英国はマルク建てで大規模な借り入れを行うなどして、ポンドを買い支えていた。ERMへの参加を維持するために、景気が悪いにもかかわらず利下げを行わず、通貨高を支えるという歪みが起きていたのである。

ここに目をつけたのが著名投資家のジョージ・ソロス氏だった。ソロス氏は「相場は必ず間違っている」が持論であり、このときもポンド相場が実勢に合わないほど高止まりしていると考えた。そして、ポンドを為替市場で大量に売り、その後、ポンドが安くなったところでポンドを買い戻すという取引を実行した。投機筋によるポンド売りは加速し、ソロス氏は「イングランド銀行を破った男」と呼ばれるようになった。

このポンドの大暴落によってジョージ・ソロス氏率いるクォンタム・ファンドは10億~20億ドルの利益を得たと言われている。この戦略をソロス氏に進言したのは、当時、クォンタム・ファンド(ソロス氏のファンド)の運用実務責任者を務めていたスタンレー・ドラッケンミラー氏であった。つまり、ポンドの売りで大儲けした背景には、ドラッケンミラー氏の存在があったのである。

「米国株市場はここから10年間横ばいになる可能性が高い」との発言も

ドラッケンミラー氏は現在、ファミリーオフィスであるデュケーヌ・ファミリーオフィスの運用を行っている。2023年11月には、企業利益が20~30%減少し、商業用不動産価値は大幅下落するとの見方を示して米経済への懸念を強めていることを明らかにした。加えて、米2年債で「大規模な」強気ポジションを取ったことを公言していた。

「米国株市場はここから10年間、1966年から1982年の期間のように横ばいになる可能性が高いと思われる。1982年に始まった金融資産の強気相場を振り返ってみると、そのブームを生み出した『すべての要因』は止まっただけでなく、逆転した」との見通しを示した。

前述の日本経済に対する評価はリップサービスかもしれないが、最近ではバイデン政権の経済運営に対して「もし私が教授だったら、彼にFをつけるだろう」と語っている。政権は COVID-19 を誤診し、経済が不況に陥っていると考えた、連邦準備制度理事会も同じ誤った考えで進めていたと厳しい評価を下した。バイデン政権による学生ローンの免除については政府が選挙を念頭に置いた行動だと非難した。

エヌビディア[NVDA]売却を「とんでもない成功を収めた後は休みたい」と語る

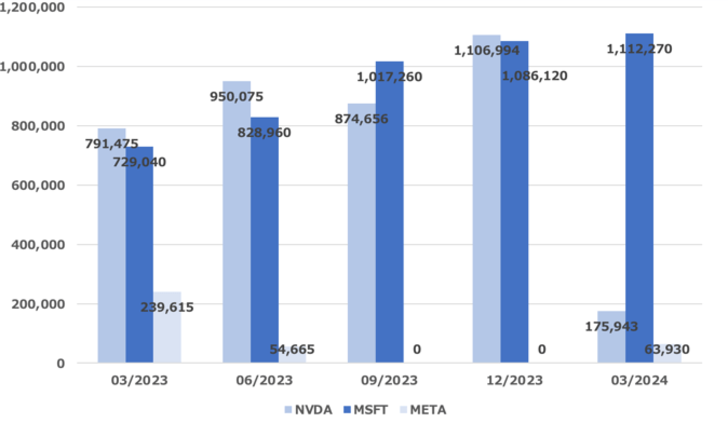

そのドラッケンミラー氏が運用するデュケーヌ・ファミリーオフィスは2024年1-3月期に保有していたエヌビディア[NVDA]株の約7割を売却した。デュケーヌが5月14日にSEC(米証券取引委員会)に提出した書類フォーム13Fで明らかになった。

ドラッケンミラー氏はこれまで保有のトップだったエヌビディアの44万1000株余りを処分し、3月末時点で保有株数としては17万6,000株、評価額としては約1億5900万ドル相当にまで持ち高を減らした。フォーム13Fは2024年3月末時点の保有状況を示すものであるため、直近でさらに保有株式を売却または調整した可能性もあり、最新の状況を示すものではない。

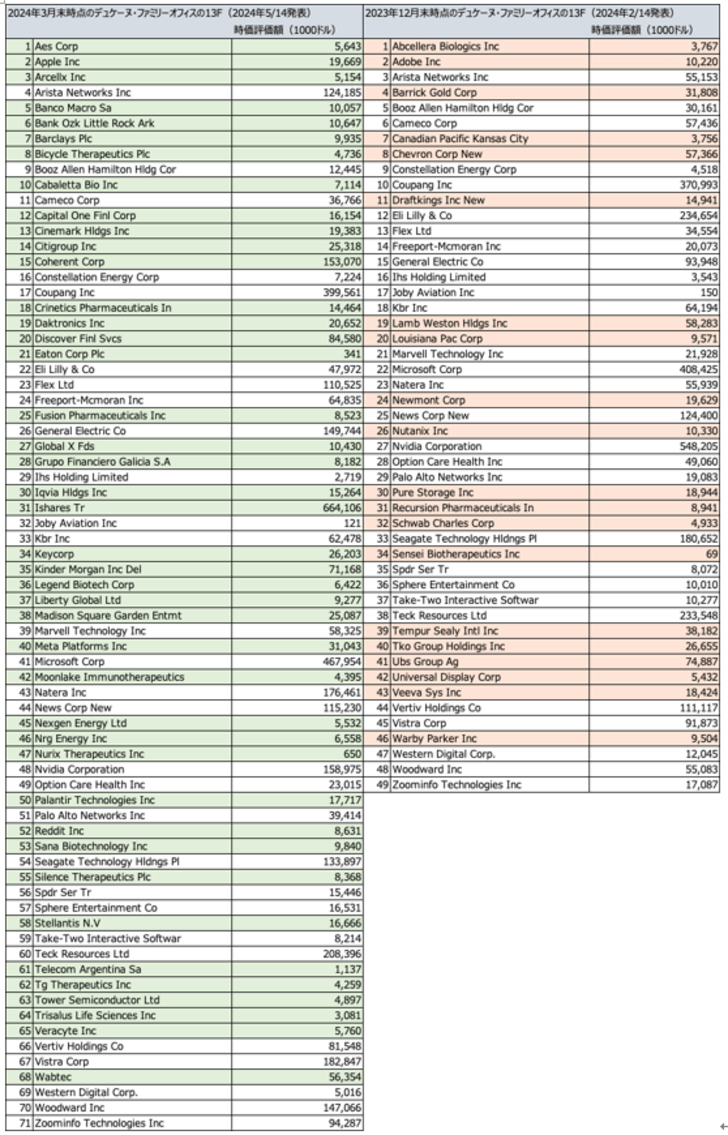

デュケーヌ・ファミリーオフィスが公開した2024年3月末時点のフォーム13Fからポートフォリオを確認してみよう。

ドラッケンミラー氏は1-3月期にアドビ[ADBE]やシェブロン[CVX]等を含む20銘柄を完全に売却した一方、ETFを含め新たに42銘柄を取得している。今回、エヌビディアの売却がクローズアップされているが、積極的にポートフォリオを入れ替え、持ち株数を増やしている。

AI関連ではマイクロソフト[MSFT]の保有をわずかに増やしたことに加え、以前手放したメタ・プラットフォームズ[META]にも再び投資を行っている。

5月7日、米CNBCの番組「Squawk Box」に出演したドラッケンミラー氏は「私はウォーレン・バフェットではない。10年も20年もモノを所有しない。ウォーレン・バフェットだったらよかったのだが」と語った。AIについては「私のような年寄りでも、それが何を意味するのか理解できた」と述べ、AIブームはインターネットよりも大きなものになる可能性を秘めた「見たこともないようなメガトレンドだろう」と付け加えた。

エヌビディアの売却については、「ちょっと休みたいのだ。私たちはとんでもない成功を収めた。私たちが認識したことの多くは、今や市場によって認識されるようになった」と述べた。今回のドラッケンミラー氏によるエヌビディアの売却は、株価が過大評価されているというシグナルというよりは、むしろ彼が得た利益が正式に確定されるに値する行動をとったものと考える。

小型株への投資を増やしているのは金利の低下を見込んでいるのか?

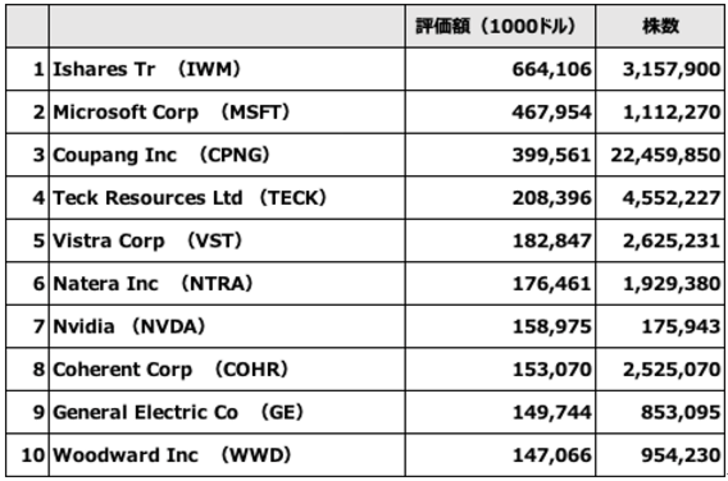

デュケーヌ・ファミリーオフィスの2024年3月末時点の上場株式ポートフォリオを評価額順にまとめると、トップはiシェアーズ ラッセル 2000 ETF[IWM](ベンチマーク:Russell 2000インデックス)となっており、ポートフォリオ全体の約15%に相当する規模である。

米国の金利が高止まりする中、中小型株は苦戦を強いられている。ナスダックが最高値を更新し、NYダウが初めて4万ドルの大台に乗せているのに対し、米国の中小型株で構成されるラッセル2000は、2021年後半に記録した最高値に近づくことができず出遅れが鮮明だ。

この上位10社のうち、デュケーヌ・ファミリーオフィスが持ち高を増やした、あるいは新たにポジションを構築した企業はマイクロソフトを除くと3社ある。6位のナテラ[NTRA]、8位のコヒレント[COHR]、そして10位のウッドワード[WWD]である。

ナテラはテキサス州オースティンに本拠を置く臨床遺伝子検査会社であり、時価総額は約130億ドル。光学材料および半導体メーカーのコヒレントは88億ドル、ウッドワードは航空機エンジン、産業用エンジンとタービン等を手がけており、時価総額は109億ドルほどだ。小型株とは言えないまでも、いずれも時価総額は100億ドル前後と小粒である。

中小型株は、大企業以上に資金を借りるケースが多いため、金利の影響をより受けやすい。5月11日付けのブルームバーグの記事「A $600 Billion Wall of Debt Looms Over Market’s Riskiest Stocks(6000億ドルの負債の壁が市場リスクの最も高い株式に立ちはだかる)」によると、ラッセル2000企業は全体で8320億ドルの負債を抱えており、そのうち75%にあたる6200億ドル分を2029年までに借り換えなければならないと報じている。

小型株ETFをポートフォリオに加えることは、分散投資のメリットをもたらすと考えられる。ただし、今が小型株ETFを購入する良いタイミングかどうかの判断は、投資家の財務目標、時間軸、リスク許容度によって異なる。もし今後、金利が低下していく場合、大型株に対して出遅れている中小型株にとっては追い風となる。ドラッケンミラー氏は金利低下を織り込んだポジショニングをとっているようだ。変化に対し、どのように機敏に対応すべきかの参考にしたい。

石原順の注目5銘柄