いよいよこの週末にビットコインは4回目となる「半減期」を迎える。すでに暗号資産投資を始めている人はこのイベントの重要性を理解しているだろうが、暗号資産にまだ触れたことがない人にはなじみが薄い言葉だろう。そこで今回は、ビットコイン相場のカタリストとして大きな注目を集める半減期について改めて解説し、過去3回の半減期を振り返りながら今後のビットコインの値動きを予想する。

ビットコインの半減期とは?

ビットコインの半減期について理解するためには、まず、あらかじめプログラムで定められたビットコインの発行ルールについて知る必要がある。

ビットコインは総発行枚数が2100万枚に設定されており、供給量が有限とされている。ビットコインが「デジタルゴールド」と呼ばれる理由の一つは、金の地球上の埋蔵量が限られているように、ビットコインのインターネット上の総発行枚数が限られているためである。

また、ビットコインはまさしく金のように採掘作業によって少しずつ発行されており、そのことを「マイニング」と呼ぶ。マイニングとはビットコインの取引に問題がないかをコンピュータ計算で検証する作業を指し、その報酬としてビットコインが新規発行される仕組みとなっている。金は重機械で採掘してくれる人がいて初めて市場で取引されるが、ビットコインもマイナーによって市場の流通が確保されている。

一方で、19世紀に米国で起きたゴールドラッシュのように、世界中の人によってビットコインが好き勝手かつ大量に掘り起こされてしまったら価値が希薄化してしまう。そのような過剰供給を防ぐ仕組みとして、ビットコインは新規発行の間隔が約10分置きで一定になるようマイニングの難易度を調整している。採掘者が殺到した時には難易度を上げることで過剰供給を防ぎ、逆に採掘者が少ない時には難易度を下げることで供給不足を防いでいる。

さらにビットコインはマイニングあたりの新規発行量を定期的に半分に減らすことで供給を抑制している。これこそが「半減期」であり、世界中でビットコインが21万回採掘されるごとにその量が半減するルールとなっている。

このタイミングが約4年ごとに訪れており、2009年1月にビットコインの発行が始まってから2012年、2016年、2020年そして2024年に4回目となる半減期を迎える。具体的には約10分間隔で50枚ずつ発行されていたものが半減期ごとに25枚、12.5枚、6.25枚、3.125枚へ減少する。1日の枚数で見てみると約7200枚から3600枚、1800枚、900枚、450枚と日あたりの供給量が大きく減少していることがわかる。

半減期も金などの資源に例えると理解しやすいかもしれない。技術水準を一定とした場合、地球上に資源が大量に隠れている時は1回あたりの採掘でとれる量が多いが、埋蔵量が限られてくると採掘量も減ってくる。このようにビットコインも埋蔵量が少なくなるにつれて1回あたりのマイニングでとれる量が徐々に減るように設計されており、それによって希少性が担保されていると考えられる。

ビットコインの相場を半減期ごとに振り返る

ビットコインの半減期がこれほどまでに注目されるのはやはり相場への影響が大きいからである。単純に考えれば、半減期によってビットコインの市場への供給量が減少するため、需要が拡大した際には価格の上昇が期待できる。その期待通り、ビットコインはこれまで半減期を迎える約4年の周期でバブル相場を経験してきた。以下で過去の値動きを半減期ごとに振り返ってみよう。

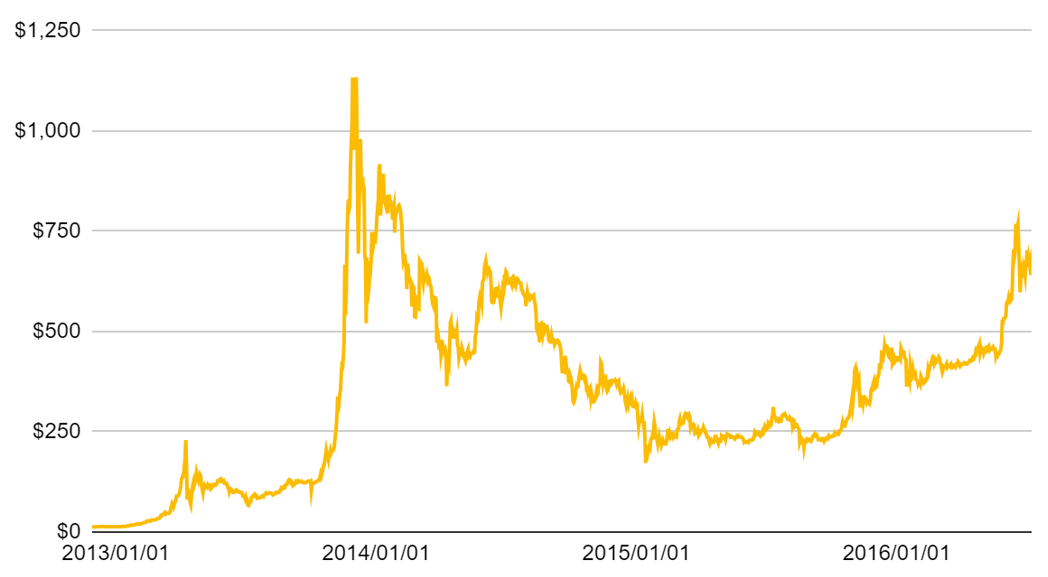

1回目の半減期は2012年11月で、新規発行量が50枚から25枚に減少した。この期間には日本の暗号資産取引所の元祖とも言えるマウントゴックスの利用が拡大し、世界最大のビットコイン取引所になるまで成長した。

キプロス危機の中でビットコインが逃避資産として注目を集め、メディアで取り上げられる機会も増えたことで、半減期から1年余りの2013年12月には価格が半減期時点から90倍以上となる1,000ドル超に高騰した。しかし、その後マウントゴックスが大規模なハッキング事件によって経営破綻し、暗号資産取引所の登録制の導入など規制の必要性が議論される中、2015年1月には200ドル付近まで暴落した。

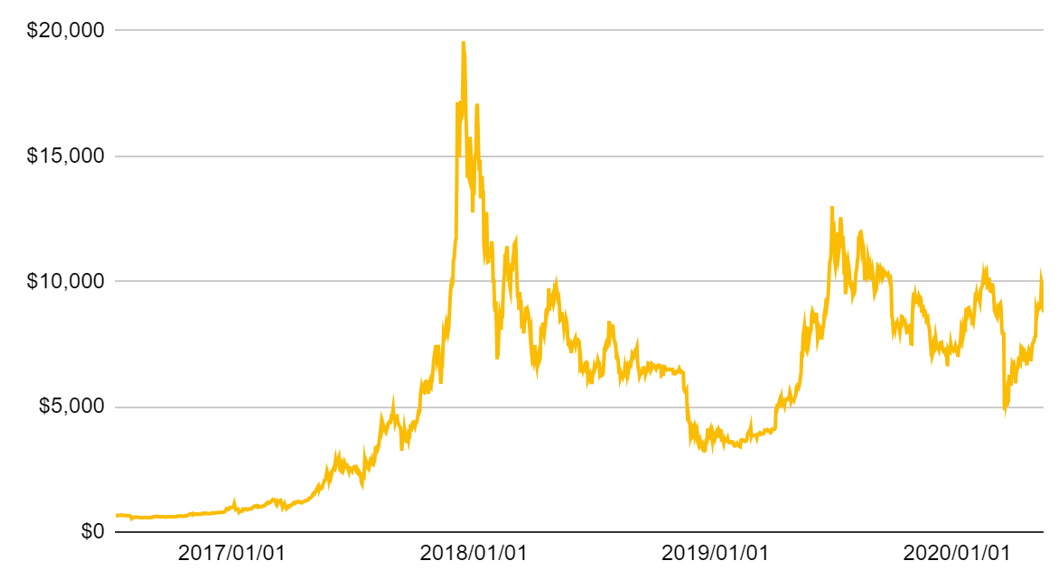

2回目の半減期は2016年7月で、新規発行量が25枚から12.5枚に減少した。この期間にはイニシャル・コイン・オファリング(ICO)という暗号資産発行による資金調達が流行し、ビットコイン以外のアルトコインが大きく値上がりした。日本では暗号資産取引所のCM放映も話題になる中、2017年12月にはビットコインが20,000ドル付近まで高騰した。しかし、2018年に入ってからコインチェックをはじめ国内取引所のハッキング事件が相次ぎ、金融庁による規制強化も影響し、3,000ドル付近まで暴落した。

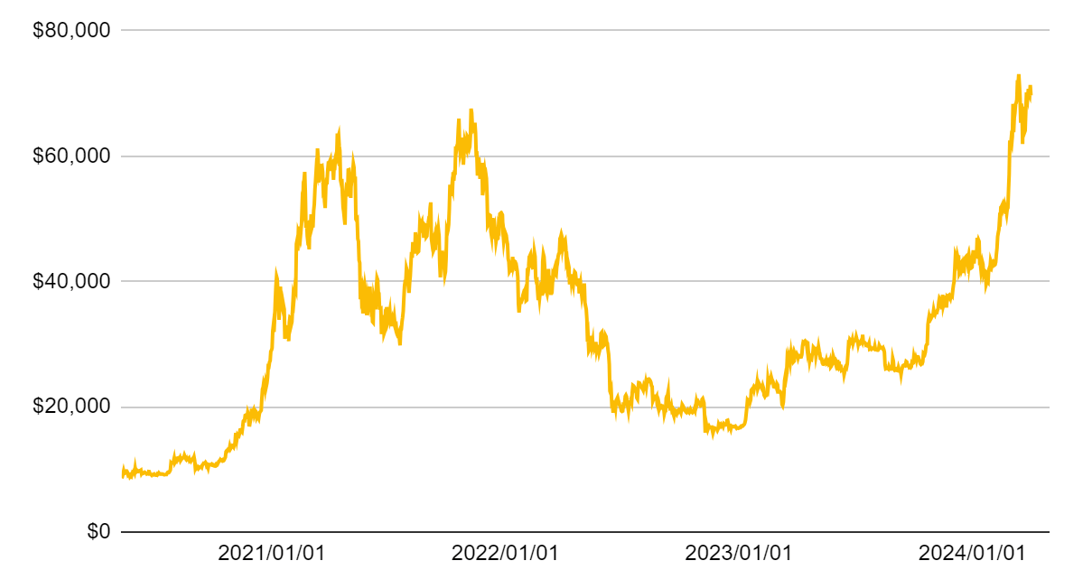

3回目の半減期は2020年5月で、新規発行量が12.5枚から6.25枚に減少した。この期間には新型コロナウイルスの発生にともなう大規模な金融緩和によって株式や金など金融資産の価格が上昇し、その中でビットコインも大きく値上がりした。分散型金融(DeFi)やノンファンジブルトークン(NFT)の流行でアルトコインの売買も活況となり、米国ではビットコイン先物ETFも承認された。

これらを受けて2021年11月にビットコインは68,000ドル付近まで高騰した。しかし、2022年には世界的な金融引き締めへの転換によって金融市場全体が下落した。その影響でテラやFTXグループといった暗号資産関連企業の大規模な破綻事件が起こり、ビットコインは15,000ドル付近まで暴落した。

ビットコインは半減期アノマリーで3000万円を超える?

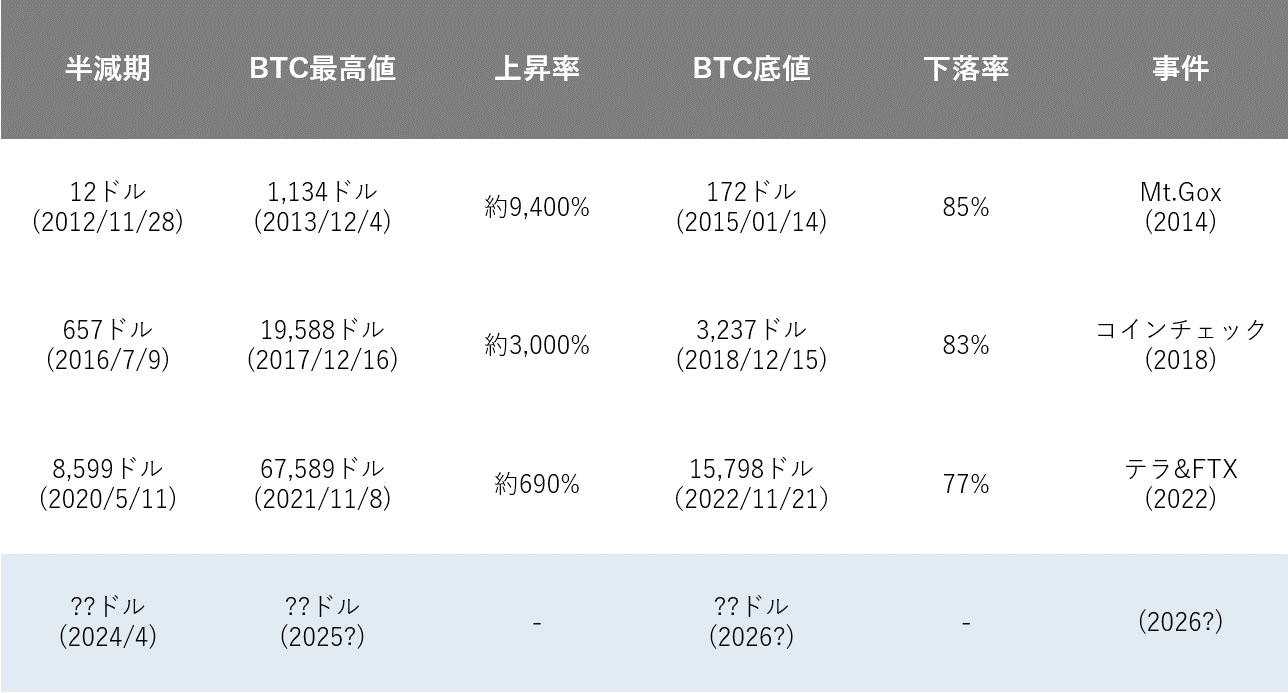

図表4は先ほどチャートで示したビットコインの半減期と価格動向をまとめたものである。これを見ると、過去3回とも半減期の翌年末にかけて価格上昇のピークを迎えており、その上昇率は半減期を重ねるごとに縮小していることがわかる。

今回も半減期アノマリーが当てはまる場合、半減期時点の価格BTC=70,000ドル(1,081万円)から翌年の2025年末にかけては上昇率を200%と低めに見積もってもBTC=140,000ドル(2,163万円)、300%ならBTC=210,000ドル(3,245万円)に高騰する計算になる。金は現物ETFの承認から10年以上かけて価格水準を伸ばしてきたが、ビットコインはその成長を半減期後の1年間で実現する可能性がある。

一方で、半減期ごとにビットコインの最高値から底値までの下落率に目を向けると、これまでは最高値の翌年に起きた大事件をきっかけに80%前後の暴落を繰り返している。4回目の半減期も、仮に2025年に最高値を記録した場合には、2026年に何かしらの事件をきっかけに暴落しうることを注意すべきである。

今では金融機関が株式や債券などの伝統的な金融資産をトークンとして取引できるデジタル資産プラットフォームの立ち上げに動いており、それらのトークンを分散型金融(DeFi)の世界に取り込む動きも進んでいる。2022年に起きたテラショックとFTXショックでは暗号資産市場の中で影響がとどまったが、次のショックは金融市場を巻き込む大きな規模になる恐れがあるだろう。

しかし、ビットコインの暴落時の底値はいずれも半減期時点の価格より高い水準になっており、半減期ごとに徐々に底値が切り上がっていることには注目したい。現在のビットコインの価格はすでに高すぎると思う人も多いだろうが、今回の半減期サイクルを振り返った時には最も低い水準である可能性がある。そのため、半減期後の下げを待っていると買い時を失うリスクがあり、例えば今からつみたて投資を始める方が4年間で大きなリターンを得られる期待が大きいだろう。

ビットコインの半減期アノマリーが継続する条件を考える

最後に、上述したビットコインの半減期アノマリーが継続するための条件を考える。逆に言えば、ここで挙げる条件が満たされない場合にはアノマリーが崩れる可能性があるということだ。

米国の金融政策と景気動向

金融市場全体を最も左右するのは米国における金融政策と景気動向である。今では米雇用統計やインフレ指標の堅調さを受けて利下げ開始時期が当初の6月から後ろ倒しになっているが、FRBの利下げ方針が維持される限りは株式、ビットコインなどリスク資産の買いが継続すると予想する。量的引き締めも合わせて終了することになれば、拡大したままのマネーサプライによって相場は下がりづらくなるだろう。このような金融緩和への転換とともに米国経済のソフトランディングが達成されることがマーケットにとってはベストシナリオとなる。

また、半減期の年は必ず米国大統領選挙と重なっており、2024年は支持率の低迷するバイデン民主党政権からの政権交代への期待で株式、ビットコインが買われる可能性がある。トランプ前大統領の再選によってトランプラリーが再現されるのかにも要注目だ。

これらに反し、米国において予想外の利上げや景気後退を示唆する動きがあった時には一転して大きな売りが発生する恐れがある。

ビットコイン現物ETFの拡大

2024年1月に米国でビットコイン現物ETFの取引がスタートして以来、ブラックロックやフィデリティの現物ETFを中心に資金流入が続いている。今月15日には香港でビットコインおよびイーサリアムの現物ETFが承認され、5月には英国でも同様の動きが起こると期待されている。米国のビットコイン現物ETFのトレンドが欧州アジアさらにはアルトコインへ波及し、より多くのお金が暗号資産市場へ流入することでビットコインの相場はさらに上昇するだろう。

しかし、ビットコイン現物ETFが継続的に買われるためには株式が強い値動きであることが重要である。金に代わるデジタルゴールドとしてビットコインを購入する投資家もいるが、未だに多くはビットコインを株式に並ぶリスク資産として購入するからだ。そのため先述した米国の金融政策と景気動向の見通しに変化があった時はむしろ現物ETFからの資金流出によって下落するリスクに注意したい。

暗号資産投資先の増加

暗号資産市場の売買が活発になるためにはビットコイン以外の投資先が増加する必要がある。その筆頭として見られるのが株式や債券、不動産などの金融資産をトークン化する「現実資産(RWA)」と呼ばれる分野である。この分野においてもブラックロックは他を先行しており、2024年3月にイーサリアム上で管理されるトークン化ファンド「BUIDL」をリリースし、ステーブルコインとの交換も可能にした。

このように既存の金融資産がブロックチェーン上で取引されるようになることで、例えば米国債トークンが分散型金融(DeFi)アプリで取引されるなど、金融市場と暗号資産市場の垣根がほとんどなくなるだろう。今ではジェイピー・モルガン・チェース[JPM]や UBSグループ[UBS]、シティグループ[C]など名だたる金融機関が揃ってRWAトークンの研究を進めており、同じ台帳の上であらゆる資産の価値交換が可能になるのも時間の問題である。

一方で米国ではSEC(米国証券取引委員会)がイーサリアム財団を調査し、大手分散型取引所ユニスワップに対して訴訟を警告するなど、DeFiに対する取り締まりが強化されつつある。DeFi規制を整備してからRWAトークンの取引が本格化するか、RWAトークンの取引で起きる問題をきっかけにDeFi規制が進むか、鶏卵の関係だが、いずれにしても規制に伴う下落には警戒が必要である。

2024年のビットコイン相場展望記事でも述べたように、2024年はより多くのお金が金融市場から暗号資産市場へ流入し、上昇相場が継続することが期待される。しかし、半減期アノマリーが継続してバブル相場が再び訪れた後には大きな暴落が繰り返される可能性にも注意して投資戦略を立てていきたい。