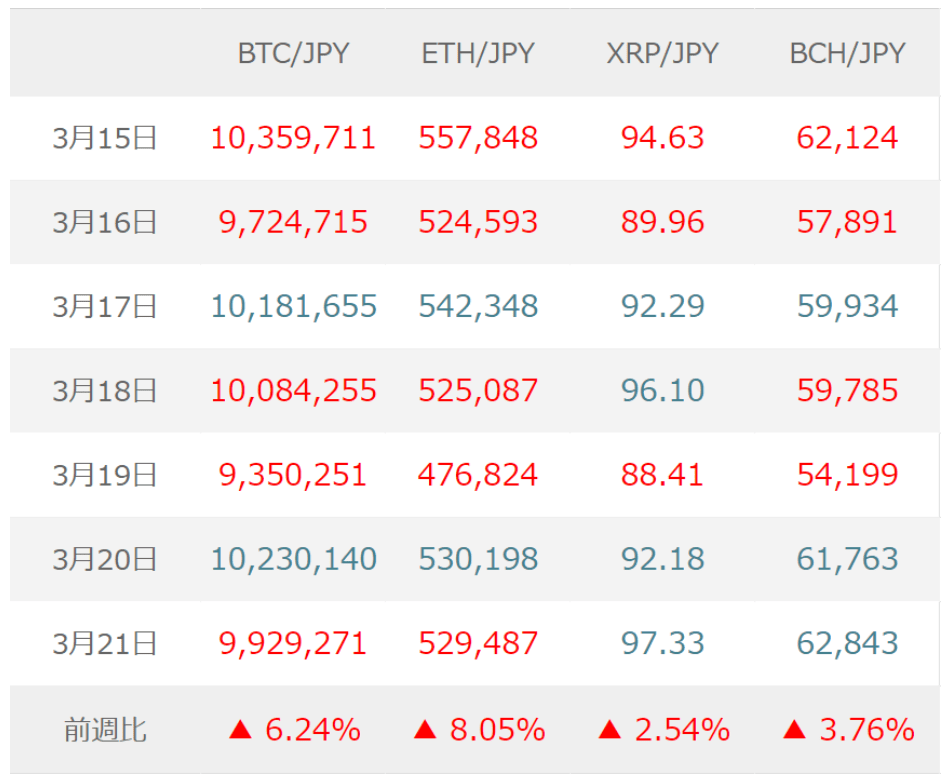

今週(3月15日~3月21日)の相場動向

相場回顧 BTC:イベント消化、現物ETF需要の落ち着きにより下落

ビットコインは、米国で2月生産者物価指数が市場予想を上回る結果になったことを受けて利下げ開始観測が後退し、米国株とともに売りが強まった。イーサリアムが大型アップグレードを無事に完了し、事実売りが加速する中、ビットコインもイベント消化が意識されてか大きく下落した。

ミームコイン取引が活況であるソラナの強い値動きが継続し、ビットコインも反発して底堅さを示す場面もみられた。しかし、BTC=1,057万円(70,000ドル)を割り込むと調整入りが意識され、一気にBTC=982万円(65,000ドル)付近まで価格を下げた。その間、ブラックロックとフィデリティの現物ETFへの資金流入が続いた一方で、グレースケールの現物ETFからは資金流出が相次いだ。これまで相場を押し上げてきた現物ETFの資金フローが純流出に転じたこともあり、20日にはBTC=921万円(61,000ドル)付近まで下落した。

しかし、世界最大の機関投資家である日本の年金基金GPIFがビットコインを含む運用資産の情報提供募集を発表したことや、ブラックロックがトークン化ファンドをSECに対して申請したことが話題となり、相場は下げ止まった。今回の下落局面でもマイクロストラテジー【MSTR】がビットコイン買い増しを発表し、保有量は総供給量2100万枚の1%以上(21万枚以上)に達した。

その後、注目されたFOMCでは年3回の利下げ見通しが維持され、量的引き締めについてもバランスシート縮小ペースの減速方針が示された。会合がパウエルFRB議長の発言を含めてハト派寄りの内容であったことが好感され、米国株は再び史上最高値を更新し、ビットコインもBTC=1,027万円(68,000ドル)付近まで急回復した。週末にかけてはイーサリアム関連の懸念材料が続いたこともあり、上値の重い展開となった。

来週(3月22日~3月28日)の相場予想

BTCは現物ETFを通じた資金流入が一服しもみ合う展開を予想、ETH財団を巡る不透明感も重し

今回のFOMCがハト派寄りの内容となったことを受けて米国金利は低下し、米国株さらには金も価格を伸ばしている。このような中、来週は四半期末にあたることから一時的にボラティリティが高まる可能性はあるが、ビットコインについてもリスク資産としての買いが継続するだろう。米2月PCE指数がインフレ鈍化の傾向を印象付ける結果となった場合はポジティブ、逆にインフレ長期化を示唆した場合は金利上昇とともにネガティブな反応になると予想する。

一方で、ビットコインはこれまで現物ETFを通じた大きな資金流入によって高騰してきたため、それが一服しつつある中で売りが継続することは考えられる。また、SECがイーサリアム財団を調査する動きを受けて、米国では暗号資産の取り締まり強化が再び懸念されており、その不透明感から売りに動く投資家も出てくるだろう。半減期の期待もあって買いが途絶えることはないだろうが、一直線に右肩上がりの相場は終わりを迎えたか。

直近、上値として節目となるBTC=1,057万円(70,000ドル)、下値として3月初旬の急落時に記録したBTC=906万円(60,000ドル)を意識する。