米ドル/円 週間予想レンジ:148.00~150.00

メインストラテジー:レンジ取引

・頭が重くても高値圏へ変動

・仕掛けがしにくいレンジ

・日銀政策次第では波乱も

アナリシス:

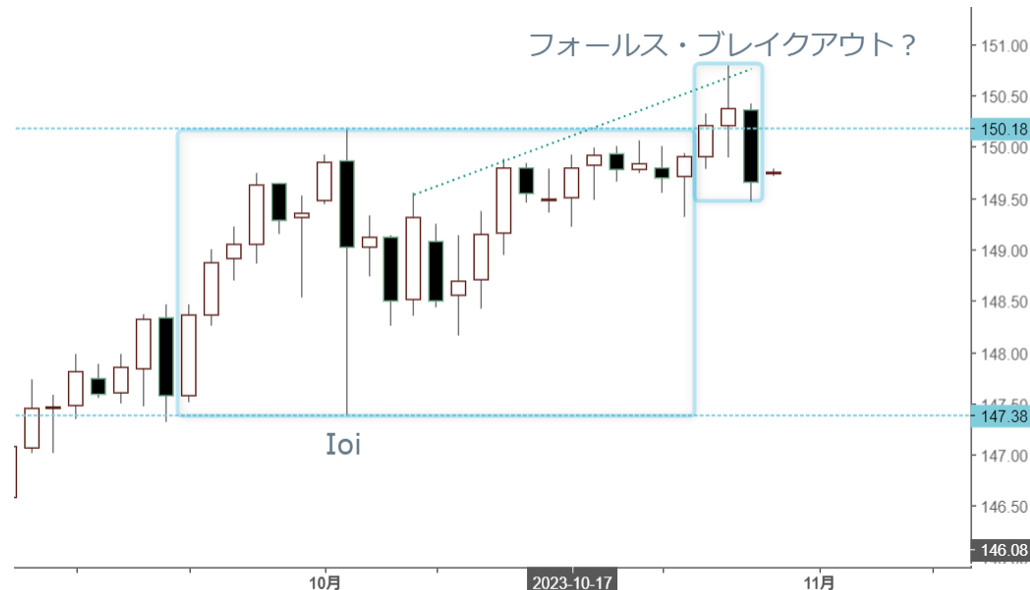

米ドル/円相場は先週年初来高値を更新してから反落し、週足では陰線で大引け、頭打ちの可能性を示唆した。150.79円の高値までの上昇が順調であったものの、先週10月27日の反落で一時149.32円まで急落し、頭の重い兆しを露呈した。

プライスアクションの視点としては、年初来高値、あるいは年初来安値の更新を重視しているが、高値あるいは安値更新後の値動きをより重視している。この意味合いでは、10月27日の大陰線は、頭の重い示唆をする存在となったと言える。

なにしろ、10月26日に年初来高値を更新していたため、10月27日の大陰線は、10月25日の安値を下回ったことから、10月25~27日の罫線の組み合わせは、弱気パターンとしてみることができる。典型的ではないものの、「宵の明星」に近い存在だと思われる。

この場合は、先週の高値更新、即ち10月26日の高値トライ自体が「フォールス・ブレイクアウト」の可能性がある。なにしろ、重要な高値をブレイクしたものの、その上に位置できない場合は、新高値だっただけに、かえって「ダマシ」としての蓋然性が高くなるためだ。

最も重要な視点は、10月3日の大陰線の存在、またその大陰線との位置関係である。同日の値幅が大きかったので、その前では9月22日から、その後では10月24日まで同値幅を超えなかったことが一目瞭然だ。

要するに、前の罫線に対して「アウトサイド」、後ろの罫線に対して「インサイド」を形成し、「母線」としての役割を果たしたのが10月3日の大陰線だった。同サインが「Ioi」と表示され、ブレイクがあれば、次なるトレンドへ寄与する存在だと理解される。

その反面、重要な節目において、ブレイクした後に早期逆転される場合は、そのブレイク自体が「ダマシ」となり、かえって頭打ち、あるいは底打ちを示唆する存在と化すだろう。年初来を更新したばかりなので、今回のケースでは、頭打ちのサインとして軽視できないとみている。

今週は日銀会合もあって、油断できないと思うが、ひとまず高値圏で保ち合いを維持する可能性がある。なにしろ、ブル基調が維持されてきた分、仮に頭打ちがあっても反落していくまでなお時間がかかる公算が大きい。一旦様子を見ておきたい。

豪ドル/円 週間予想レンジ:94.50~97.00

メインストラテジー:押し目買い

・保ち合いを拡大

・底固い推移

・レンジの延長

アナリシス:

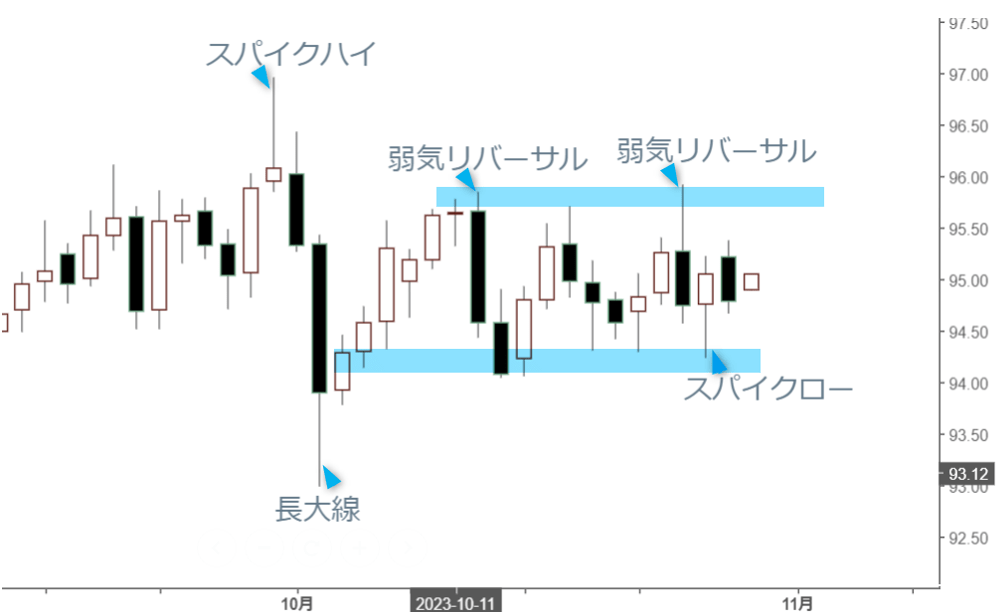

豪ドル/円相場は先週保ち合いで、先々週と同様、やや波乱しながら、堅調な推移を維持した。一旦98.89円円までトライしたものの、結局また反落、レンジ内に逆戻りした。週足では「スパイクハイ」風の陽線も先々週と同様だった。

これは要するに、レンジ形成の延長となり、波乱があっても「コップの中の嵐」であった、と先週のコラムで解説した通りだった。直近3週間は10月第1週(10月2日~)の大陰線に「孕まれる」形となったため、あくまで中段保ち合いの一環との位置付けは不変であり、新な視点も示唆されなかった。

10月第1週は大反乱した。米ドル/円の波乱につられた形で一旦93円関門割れがあったものの、大引けは95.31円と高く、週足では典型的な「スパイクロー」のサインを形成した。ただし、大波乱があったからこそ構造上の強さを維持しており、これから高値再更新を果たす見通し自体は不変である。

詰まるところ、7月最終週の週足ではより値幅の大きい大陰線を形成したことから「インサイド」のサインが形成され、9月末の高値トライは、同「インサイド」の上放れを示唆する値動きとして有力視されたわけだ。そのため、10月第1週の大波乱があっても、上放れが失敗したのではなく、あくまで途中の試練と受け止めている。

その半面、直近3週間の値動きが示したように、大波乱の「後遺症」もしっかり残されている。中段保ち合いの延長や保ち合いの大型化、といった可能性に鑑み、再度上値トライ自体が出遅れる可能性がある。とはいえ、あくまで押し目買いのスタンスで臨む、というスタンスは不変である。

理論上では、97円大台の再打診があれば、99~100円といった新たなレンジの上限をトライできる。もちろん、これは年初来高値の更新を意味するため、現時点の辛抱がこれから高値を追う局面に繋がるだろう。しっかり押し目買いを行いたい。