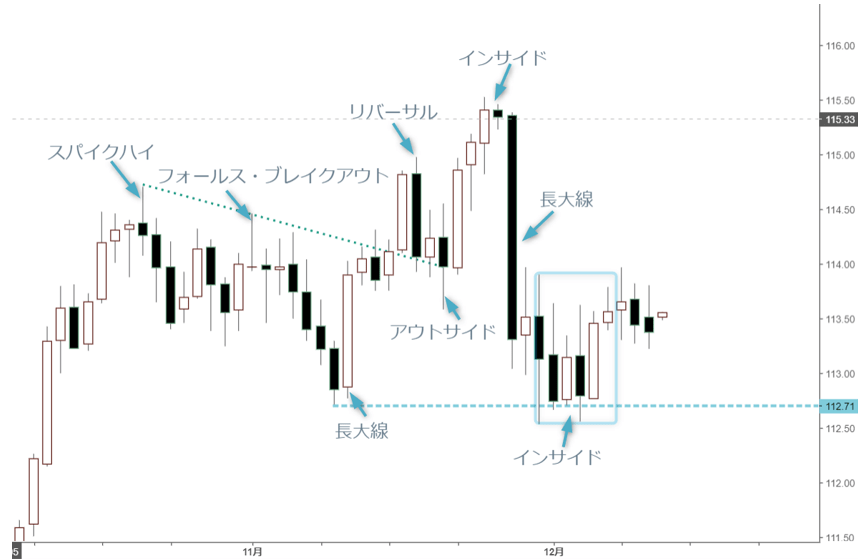

米ドル/円 日足

週間予想レンジ:113.00~115.00

メインストラテジー:押し目買い

・FRBはタカ派のスタンス

・米インフレの高騰継続

・2021年内は中段保ち合い

アナリシス:

米ドル/円相場は先週切り返し、112円半ばの支持を証明した。日足では、12月8日に一旦11月30日高値の113.90円を突破しており、これは基調改善の前兆として注目される。もっとも、リスクオフの米ドル高という基調が大きな背景にあると推測される。米連邦準備制度理事会(FRB)のスタンスが、タカ派に転換しつつあり、米雇用環境よりインフレ施策を第1目的とする立場を鮮明にしてきたため、米株の強気基調が再度確認され、目先としてはリスクオンのムードが確認されている。

先週末発表された11月の米消費者物価指数(CPI)が39年ぶりの高い水準となり、今週開催される米連邦公開市場委員会(FOMC)の声明文が気になるところではあるが、FRBのタカ派スタンスは安易に崩れることなく、米ドル全体の下支えとなるだろう。もっとも、米ドル全体の上昇モメンタムが強ければ強いほど、クロス円経由の円高圧力が生じやすい。米ドル/円はなかなか米ドル高のリード役として浮上しくにくいとみているが、先週の切り返しで「底割れ」のリスクを大分後退させたため、2021年内は中段保ち合いを継続する可能性が大きい。

11月26日は1日で230pips超の下落幅を記録、米感謝祭の薄商いもあって、パニック相場の様相を呈していた。先々週は114円関門を回復しきれず、同長大線の否定に遠く及ばず、基調の悪化が一段と表面化し、早期切り返しのハードルがさらに高くなった。日足では、11月30日の大陰線が、12月7日まで「インサイド」のサインを形成し、下放れなら一段と調整波の下値余地を拡大する存在であった。

しかし、12月8日に一旦上放れを試し、次に「失敗」した形で目先まで軟調しているものの、値幅限定であるため、これから再度試す機運が高まっているのではないだろうか。12月FOMCの発表待ち、また通過後の可能性に鑑み、今週は米ドルの堅調を有力視している。114円関門のトライがあれば、115円関門も再度トライするだろう。年初来高値を起点とした調整波の延長は完全に否定されないが、112円半ばの支持は再度確認したところ、可能性として小さくなってきた。

前回のコラムでも解説した通り、112円半ばの支持ゾーンをもう1度確認できた場合は、これこそ内部構造の強さを証拠付けており、これからの上放れの蓋然性を示唆してくれるだろう。そのため、先週の値動きは底固めの一環として位置付ける。そもそも調整波の進行や深化があれば、中長期スパンにおける絶好な押し目になる可能性も強調していたため、深押しの可能性が低下してきた以上、2022年越しでも高値更新の蓋然性に鑑み、2021年内の中段保ち合いがあれば、それは中長期スパンにおける仕込み好機だと捉えている。

繰り返し述べてきたように、中長期スパンにおける見通しは全く変わらない。そもそも2017年以来の高値更新を果たし、また2018年高値へ接近したこと自体、上昇波の加速を示唆していたため、大局観としては、年初来安値を起点とした上昇波は推進波であり、2015年から形成されてきた大型保ち合いの打破を確認した後、円安の本流を牽引する形で米ドル/円の大幅上昇が続き、これから一段と上値余地を拡大する流れにある。

2011~2015年のような強いラリーの再現があれば、今後2,3年の米ドル高/円安の流れが一段と強化される可能性も大きく、そうなれば2015年高値125.86円のブレイクも視野に入る。

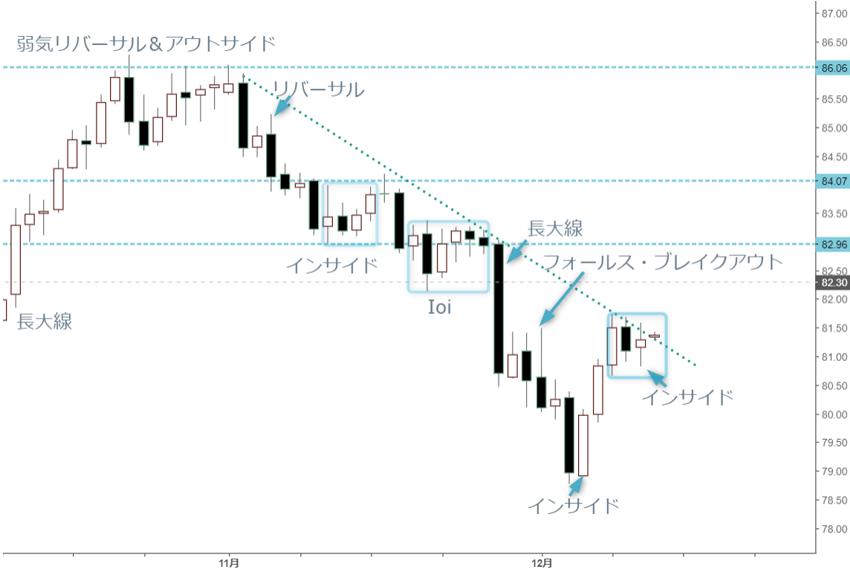

豪ドル/円 日足

週間予想レンジ:80.50~83.00

メインストラテジー:レンジ取引

・豪ドル安は一旦修正

・なおスピード調整へ

・許容範囲内で変動

アナリシス:

豪ドル/円相場は先週大幅切り返し、底割れを回避した。そもそも先々週までの大幅続落が「売られ過ぎ」だったので、先週の急反発があってもなおスピード調整の一環と見なしており、弱い基調自体は完全に否定されていない。この意味合いては、年内の保ち合いが想定されやすく、変動幅の拡大があっても許容範囲内の値動きに留まるだろう。

先週も強調したように、そもそも、先々週までの大幅続落は、行き過ぎの疑いが強かった。従って、12月6日の切り返しは、前取引日(12月3日)と「インサイド」のサインを形成し、その後上放れを果たしたところ、一旦底打ちのサインと解釈されやすく、目先を含め、11月から形成されてきたメイン抵抗ラインのトライができたこと自体、基調が改善された証拠とみなせる。

また、そもそもクロス円としての豪ドル/円、豪ドル/米ドルと連動する傾向が強いため、豪ドル/米ドルの値動きが非常に弱かったことが大きな背景であった。11月26日のややパニック的な変動の中、米ドル全体は反落していたものの、豪ドル対米ドルでむしろ一段と売られ、ユーロや英ポンドなど他通貨に比べ、弱さが目立つ存在であった。米感謝祭の薄商いの中、原油をはじめ、商品相場の値崩れが豪ドルなど商品通貨の弱気変動を深め、先々週まで豪ドル/米ドルの大幅続落、また年初来安値更新自体が弱気サインと見なされた。

この意味合いにおいて、先週豪ドル/米ドルの反発が「売られ過ぎ」に対するスピード調整に過ぎず、豪ドル/円も過大評価されるべきではないだろう。当面底割れのリスクが低下してきたものの、本格的なブル基調へ復帰するまで時間がかかるだろう。切り返しの先行が継続されても、82~83円といったメイン抵抗ゾーンの上に定着できるとは限らないので、目先としては楽観しすぎたシナリオとは距離を置きたい。

そのため、先週の大幅切り返しをブル基調回復と想定するのは、むしろ適切ではない。円高より豪ドル安というポイントを見逃せない上、商品通貨対円の優位性自体が大きく修正されないといった従来のロジックを維持する一方、目先の切り返しを過大評価すると、上値を追うリスクに嵌められやすいのではないかと推測している。

ただし、中長期スパンにおける見方は変わらない。先々週までのスピード調整の一段の拡大、または行き過ぎがあったからこそ、中期スパンの視点において、絶好な押し目買いの好機と見なしており、先週の値動きはその前兆として十分評価できる。年初来安値に迫ることがあっても、安値更新できない限り、ロジックの大きな修正は要らないと思う。さらに、円売りポジションの整理が先行したが、先週まで大幅続落があったからこそ、大分消化進んだとみている。78~79円前後における下落モメンタムの低下さえあれば、自然に底打ちしやすいため、先週の値動きの過少評価も間違いであろう。

もっとも、12月3日の大陰線、また12月1日の弱気リバーサルを示した陰線のサインに鑑み、80円半ば~81円半ばの抵抗を警戒していたため、先週すでに同抵抗を突破し、地合いが改善されたのも間違いない。さらに、11月19日を「母線」とした「IOI」のサインがその後下放れを果たしたため、同日安値の82.14円前後もメインの抵抗と化し、当面豪ドルの頭を抑えることも想定していたが、今週同水準が試され、また突破されると一段と基調の改善に繋がる。今週豪ドル/円は中段保ち合いに留まるが、今後の地合いの改善に繋がれば、2022年越しでも中期スパンにおける基調の強化をもたらすだろう。

この意味合いにおいて、レンジ取引とはいえ、短期スパンに限ってはむしろ押し目買いのほうがテクニカル上の利点があるのではないかと思う。80円関門を大きく割らないうちに、弱含みでも再度安値更新のリスクは低下していくだろう。レンジ取引のスタンスで臨みたいところではあるが、底固めの一環として丁寧なフォローを行いたい。