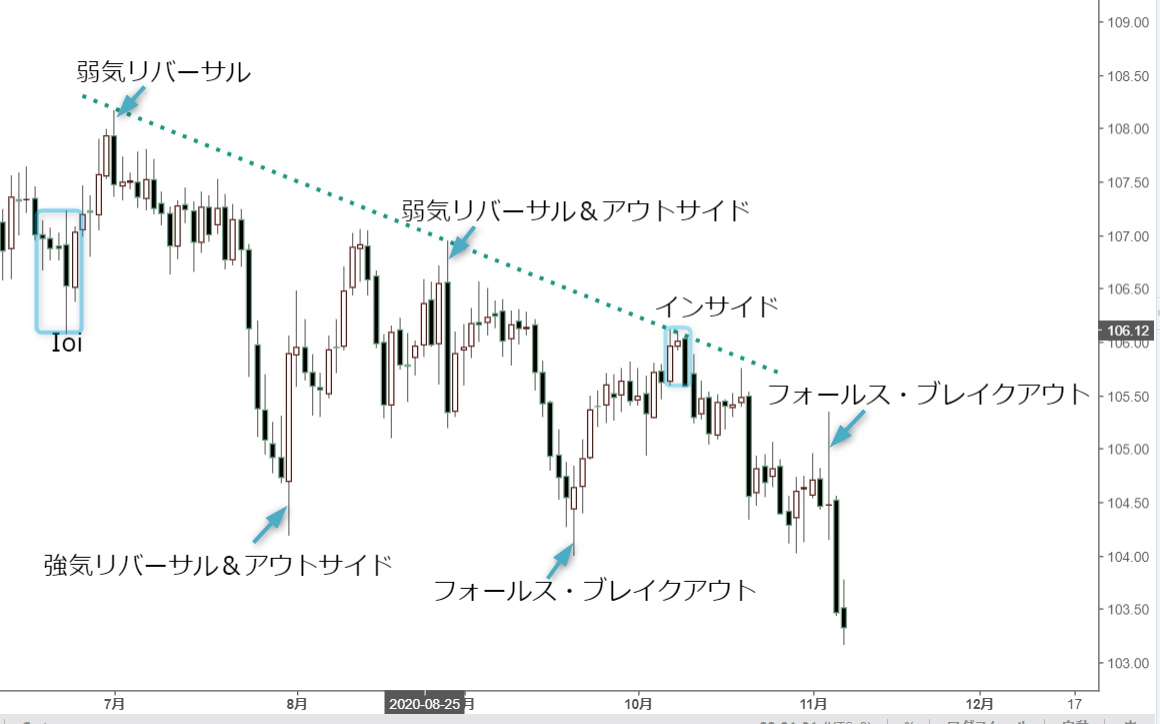

米ドル/円 日足

週間予想レンジ:101.50~104.00

メインストラテジー:戻り売り&下値追い

・ドルインデックスとの連動性を強める

・株高と「セット」での米ドル売りが鮮明

・リスクオンでも円高進み、当面下値を警戒

アナリシス:

先週、米ドル/円相場は大幅続落。103.33円の終値をもって3月高値111.72円を起点とした反落の継続を示し、3月安値101.19円を迫る勢いを示した。米ドル安の蓋然性、ドルインデックスとの連動性や株高と「セット」での値動きとして解釈されやすいが、リスクオン/オフの視点では、従来と異なるニュアンスも読み取れる。

言ってみれば、米大統領選の開票中に状況が二転三転しても株高の基調が鮮明であった。米国株の大幅高と共に、日経平均株価も29年来の高値を一旦更新し、事実上バブル崩壊後の高値を記録。リスクオンのムードを示唆した。しかし、従来のような円の軟調が見られず、株高のトレンドと「逆行」する形でむしろ円の一段高が加速された値動きに鑑み、先週「リスクオンの円高」と言えるほどの状況が見られた。

ドルインデックスとの連動性で考えると、今までの米ドル/円は明らかに「出遅れ」があったのも事実。ドルインデックス9月安値で測る場合、3月安値よりドルインデックスは3%も(約290pips)安くなっていたにも関わらず、大きく反落してきたとは言え、現時点で米ドル/円は3月安値より2円以上(200pips以上)の高い位置にある。なので、そもそも米ドル/円の「出遅れ」があったため、今からその分を埋めてくる可能性を無視できない。

更に、ドルインデックスの下落でクロス円における円高圧力がなく、米ドル/円における円高傾向を米ドル安による完全なる受動的な値動きとして説明しにくい。9月安値を割り込み、また終値でみると、事実上2016年10月以来の安値記録であっただけに、これから下値トライの公算が高まる。

日足では、11月4日罫線のサインが典型的な「フォールス・ブレイクアウト」であった。ザラ場において一旦105.35円まで打診、10月21日以来の高値を更新したものの、終値が前日(陰線)の終値とほぼ変わらず、また「星線」を形成した。翌日の大陰線で再度、安値を更新、その後の大幅な下落をもたらし、同日罫線の「ダマシ」を証明した上、安値トライ自体もその結果と見られる。実際、102円関門ギリギリまで大した支持ゾーンを見つけられず、一時的にせよ、オーバーな値動きも想定され、3月安値の101円前半の打診も覚悟しておきたい。

その反面、7月安値や9月安値の割り込み、だいぶ下で大引けしただけに、104円関門や同前半は一転してメイン抵抗ゾーンとなり、早期回復なしではベアトレンドの構造を修正できないであろう。11月4日の「ダマシ」のサインや5日の大陰線に鑑み、何らかの材料なしでは早期回復が容易ではないことも明らかなので、当面戻り売りのスタンスで臨みたい。

長期スパンでは、3月安値を下回れるかどうかはひとつの物差しとなるであろう。現時点で、「3月安値をもって2015年高値から構築されたトライアングル型保ち合いに終止符を打った」という従来の見方をなお維持する。しかし、仮に101円関門割れがあれば、従来のカウントを数え直す必要があっても、2015年高値を起点とした大型保ち合いの延長と見なし、構造上の円高時代への逆戻りはないと思う。なお、101円関門割れがあれば、一時的にせよ、2016年安値99.12円への「全値戻し」もあり得る。

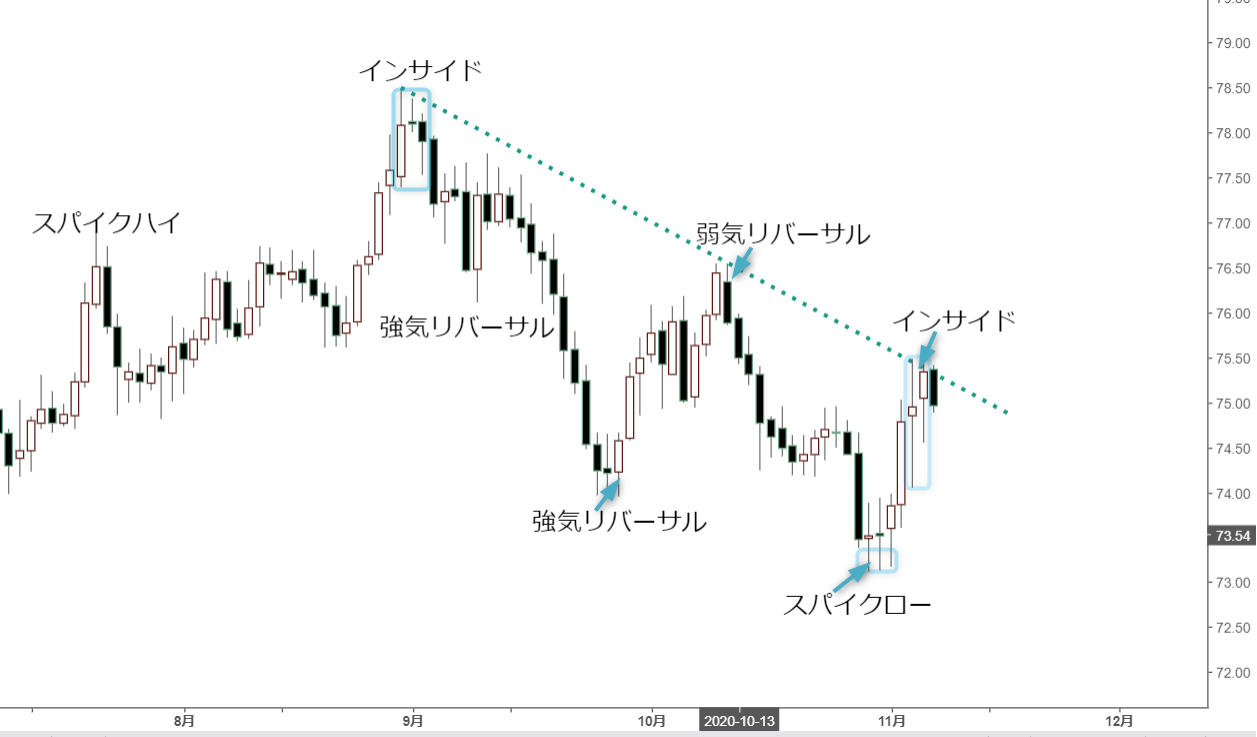

豪ドル/円 日足

週間予想レンジ:72.50~76.00

メインストラテジー:戻り売り

・先週の切り返しはスピード調整の範疇

・リスクオンでも円高余地あり、頭重い

・10月高値ブレイクの有無がポイント

アナリシス:

先週切り返し、米ドル全面安の中、豪ドル/米ドルのほうがより大きな切り返しを遂げ、豪ドル/円の「底割れ」は一旦回避された。米大統領選に伴う株高、リスクオンのムードを作り、それとリンクした米ドル安の恩恵が豪ドルにも波及し、対円の切り返しを果たしたわけだ。

とは言え、米ドル/円の値動きで分かるように、しょせん「リスクオンの円高」がこれからも進む余地があり、目先豪ドル/円など主要クロス円の切り返しがあっても継続できるかどうかは不透明である。8月末から10月末まで続いた下落波、ジグザグ変動の構造が見られただけに、「途中の調整としてすでに完成された」といった見方もできなくはない。しかし、10月高値76.54円のブレイクやその上の定着が先決条件であるとし、容易ではないと見る。

もっとも、豪ドル/円は10月末に一旦73円関門手前まで下落、8月末を起点とした反落波の構造をより鮮明化させた。基本的には、我々の想定通りの値動きで、前記のように、10月高値のブレイクなしではこれからも一段落が想定されやすい。

テクニカル上の根拠は繰り返し指摘してきた通り、9月第3週の大陰線に包まれる形で、同第4週の小陽線があったため、「インサイド」のサインを点灯、10月第1週において一旦上放れがあったため、本来一段と切り返しの余地を拓いてもおかしくなかった。しかし、結果的に、それは「ダマシ」のサインとなったため、10月末安値73.12円までの続落をむしろ当然の成り行きと見なした。

詰まる所、前記「ダマシ」のサインを再度否定するには、10月高値の再更新が前提条件となり、また同条件の完全成立なしでは同サインの効き目がなお維持され、先週の切り返しがあっただけで消滅されないであろう。途中のスピード調整と位置づける場合はむしろこれからの安値更新があれば、より大きい下落余地の拓きにつながるため、正念場はこれからだと思う。

より長い視線では、6月、7月高値や6月12日安値で形成されたフォーメーションは「上昇トライアングル」、一旦上放れがあったものの、結果的に「ダマシ」と判明できた。そしてメインシナリオの反落の見通しを強化したため、70円心理大台の打診を射程圏に収めたことは、目先なお維持される。リスクオンとは言え、豪ドル/円の一本調子な上昇はなかろう。

直近のサインとして、11月4日と5日の罫線は「インサイド」を形成、高値(75.49円)も揃って8月末高値78.47円から引かれたメイン抵抗ラインを意識していただけに、これから早期上放れできるかどうかは見所である。下放れ(74円関門割れ)があれば、同サインの意味合い、即ち「切り返しの終焉」をより明白にさせ、再度73円関門の打診につながるであろう。6月安値72.50円前後はまずターゲットとして浮上するが、米ドル全面安の基調に鑑み、一本調子の下落もなかろう。下値トライがあっても紆余曲折の見通しである。