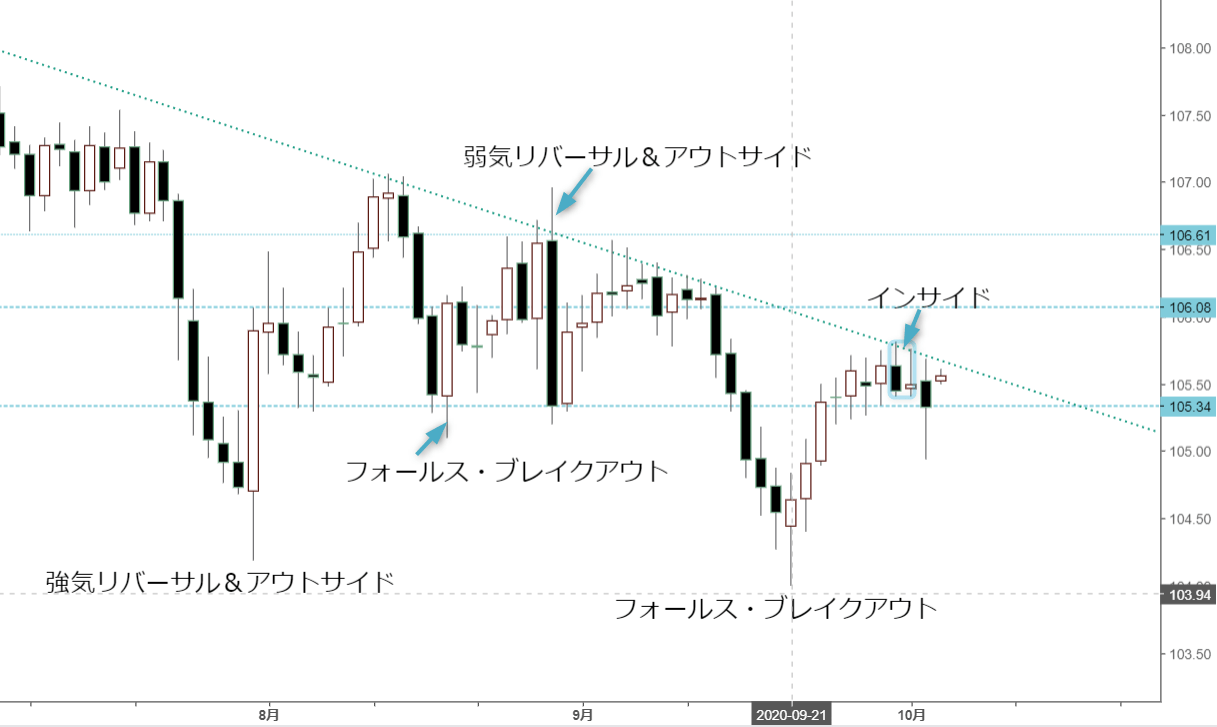

米ドル/円 日足

週間予想レンジ:104.50~106.50

メインストラテジー:レンジ取引

・諸材料が噴出するなか、変動率は逆に縮小

・頭重くても、リスクオフの円高には程遠い

・トランプ米大統領の容体次第で波乱の可能性も

アナリシス:

先週、米ドル/円相場は値幅限定、先々週の高値を一旦更新したものの、陰線で大引け、モメンタムの欠如より頭重さを示唆した。もっとも、先々週にて大きく切り返し、「底割れ」を回避したことは先週指摘の通りであった。先週の値動きを同延長線において考えれば、プロセスの一環として位置づけできる。

すなわち、先々週の「底割れ」回避が重要であった。ここで言う「底割れ」とは7月安値を割り込むことを意味するが、先々週明けから一旦割り込んだものの、当日陽転。その後もほぼ一貫して切り返しを継続。先週一旦 105.81円を打診したことはその途中の流れと見られる。この意味では、我々が繰り返し指摘してきたように、円高の懸念があっても限定的で、リスクオフの円高云々は杞憂であることは正解であり、また先週の陰線引けを途中のスピード調整と見なせる。

繰り返しとなるが、所謂「安倍ショック」の8月28日大陰線を下回ったことが大きなサインだった。既述のように、9月15日までの値動きで形成された「インサイド」の下放れを果たし、このまま下値打診を継続してもおかしくなかった。従って、104円関門を維持したところ、逆に新しいサインの点灯につながり、8月28日安値や7月安値の割り込みがあっても、米ドル/円は継続的に下値を打診せず、逆に再度105円関門を回復。また 106円大台を伺う値動きを見せてくれること自体が大きなサインである。先週の値動きはその延長線にあり、値幅限定でも先々週の流れを汲む形であったと言える。

要するに先々週の罫線が示した「フォールス・ブレイクアウト」、即ち下値の突っ込み自体が「ダマシ」であったことの証であり、先週の値幅限定も同サインの効き目を証左する一環と位置づける。下値限定の見方は引き続き維持される。

その半面、8月28日大陰線を「母線」とした「インサイド」のサイン、目先下放れの「ダマシ」を認定するには、なお時期尚早である。106円半ば~107円関門前後の抵抗ゾーンを早期上放れできない限り、頭重い状況の早期打破もなかろう。前記「インサイド」の大きさに鑑み、一旦下放れがあった以上、8月28日高値の完全回復があっても紆余曲折の公算である。

本質的には、リスクオフの円高云々はもう過去のロジックであり、3月のコロナショックにおける大型V字型反転は強力な証左材料だったことを再度強調しておきたい。ドルインデックスの安値、3月安値より 289pipsほど一時下回ったにも関わらず、米ドル/円先週の突っ込みがあっても3月安値より300Pips に近い上の水準を維持していたため、リスクオフの円高は大袈裟であった。従って、3月高値を起点とした反落、延長されても、また大型化されても、基本的にはこの前の大型V字型反騰に対するスピード調整と見なし、3月安値の割り込みなしではあくまで調整波と認定できる。

より長い視点では、3月高値を起点として調整波、大型ジグザグ変動パターンと数えられ、6月高値 109.86円から「3月高値~5月安値」の値幅で測る(要するにN字型変動)104.10円前後の下値目途が得られたわけなので、7月末の安値は同計算値に近く、また7月31日の大幅反騰を果たしたため、N字型変動の完成を示唆していた。

そうなると、先々週の一時安値更新、またその後の力強い切り返しは同見方の否定ではなく、むしろ強化するサインとなるであろう。従って、先週の陰線引けに続き、諸材料が噴出するなか、今週の中段保ち合いの一環として再度弱含みの展開になってもおかしくない。しかし、当面頭重くても先々週のサインを否定できず、切り返しの初歩段階といった判断は不変である。

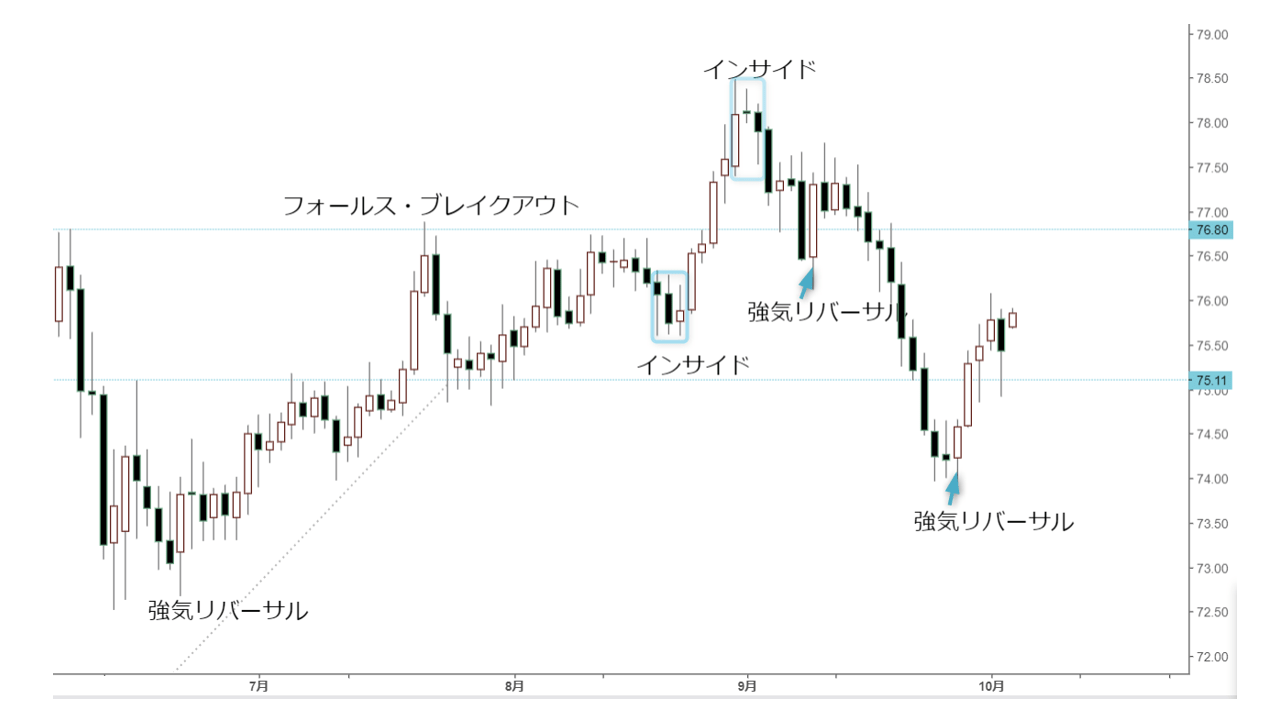

豪ドル/円 日足

週間予想レンジ:72.50~76.00

メインストラテジー:戻り売り

・豪ドル次第、一旦トップアウトの公算

・75円関門を一旦下回った以上、調整波拡大へ

・先々週の大陰線を完全否定できない限り頭重い

アナリシス:

先週切り返し、陽線で大引け、先々週の値幅の中に包まれ、「インサイド」のサインを点灯した。このサインを重視、これから同サインの放れる方向へついていく戦略を取りたいが、現実的に見れば、下放れの公算が大きいと思われる。

もっとも、先々週の一旦75円関門以下の終値をもって地合いを悪化させたことは重要なサインであった。豪ドル/米ドル次第の側面が大きく、米ドル全体の切り返しで豪ドル/米ドルの反落が確定し、またしばらく継続される見通しであることは繰り返し指摘してき通り。先週の切り返しがあっても途中のスピード調整と見なされるため、メインシナリオは不変である。

従って、豪ドル/円も当面下値トライしやすい環境にあるという見方も維持され、先週の切り返しは、ある意味では「遅れた途中のスピード調整」であったと見るべきであろう。と言うのは、9月に入ってからほぼ一貫して切り下げ、9月9日、11日の2日を除き、9月25日までほぼすべての取引日が陰線で大引けしたほど一本調子の反落となった。そのため先週の切り返しをスピード調整と見る場合はむしろ自然な値動きと理解される。

とは言え、9月9日安値76.11円割れ後の下落モメンタムも強化され、75円心理大台の直接打診や割り込み自体が弱気変動のサインと見なされたため、先週の切り返しがあっても同サインの否定にはならない。9月9日の陽線の存在意義は 6月、7月高値で形成された元抵抗ゾーンの一旦確認にあった。同日安値の割り込みで元抵抗ゾーンが新たな支持ゾーンと化さないことが示され、豪ドル売りの弾みが一層ついたわけなので、先週の切り返しや今週の打診があっても、同抵抗ゾーンを完全に突破できない限り、反落波が継続される公算。76円関門前後~同半ばはメイン抵抗ゾーンとして有力視される。

再度頭打ちを確認できる場合は、再度安値トライを試すであろう。終値をもって再度75円関門を下回れば、反落波へ復帰するサインと見る。そうなると、6月高値、7月高値の間の安値は 6 月12日の 72.51円まで当面大した支持ゾーンを得られず、目先のターゲットとして据え置きされる。すなわり、調整波の継続や拡大はむしろ先週のスピード調整でこれから一段と拡大される可能性がある。

根本的には、6月、7月高値や 6月12日安値で形成されたフォーメーションが「上昇トライアングル」であったことは重要であった。本来なら、一旦上放れがあったため80円心理大台の直接打診があってもおかしくなかった。しかし、8月末に78円台半ばに留まり、その後逆一直線に反落し、更に 75円心理大台以下の大引けが確認されたため、前記フォーメーションの消滅のみではなく、同フォーメーションに対する上放れ自体が「ダマシ」であったことを暗示し、これからの下値リスクを示唆する。

従って、今週は76円大台が一転して抵抗となし、72.51円までの下値打診なしでは反落波の終焉を安易に思わないほうが得策であろう。一時的にせよ72円関門のトライも覚悟した上で、戻りが見られたからこそ、戻り売りのスタンスで臨みたい。76円関門~同後半の抵抗ゾーンが厚く、早期上放れなしでは戻りがあれば、遅れたショート筋にとって好機と見る。

但し、トランプ米大統領の容体次第で波乱のリスクも大きい。仮にトランプ米大統領の早期回復があれば、豪ドルの一時急伸もあり得る。但し、この場合でも77円後半~78円関門前後のメイン抵抗ゾーンを突破できない公算。その反面、米国株の不安定局面が続ければ、豪ドル売りが再度強まるであろう。

度々強調してきたように、円は主体性を失くしているため、あくまで豪ドル次第。英ポンドやユーロの反落に出遅れた分、しばらく豪ドル/米ドルの下値リスクの拡大を警戒しておきたい。今後の材料次第の側面が大きいが、豪ドルの頭打ちを当面有力視する。