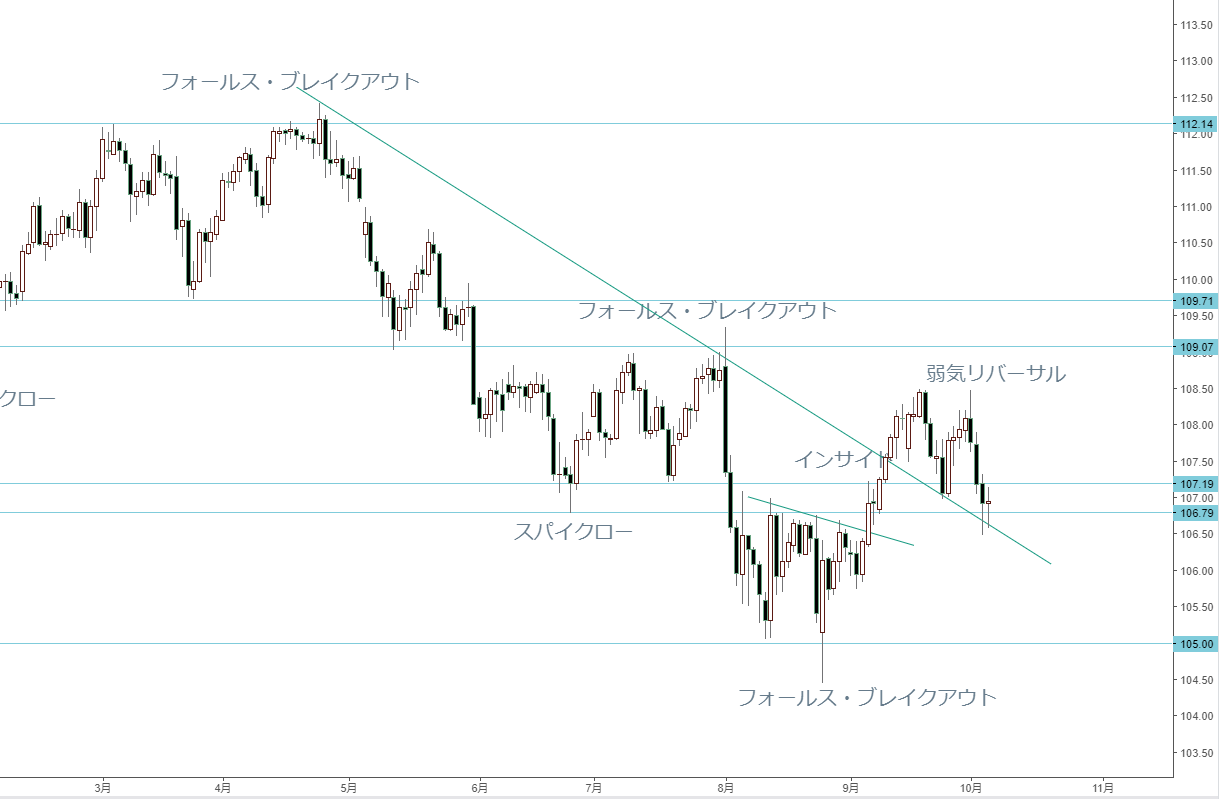

米ドル/円 日足

週間予想レンジ:106.50~108.00

メインストラテジー:レンジ取引

・米ISM指数の悪化で米利下げ観測増強、米ドルの頭を抑える

・9月米雇用統計通過、「底割れ」回避で保ち合い継続

・4月高値から引かれた元抵抗ライン、一転サポートラインと化すか

アナリシス:

先週は大きく反落、米ISM指数の悪化でドル売りが優勢、9月米雇用統計通過後落ち着いた。週足で見る限り、先週の大陰線は弱気「リバーサル・アウトサイド」のサインを点灯、108円台半ばにおける抵抗ゾーンを証左したと言える。

もっとも、8月安値104.45円を起点とした切り返しで一旦年初来安値を更新しただけに、このまま一直線に上昇するにはハードルは高く、反落自体を途中のスピード調整と見る。先週のサインがしばらく効く場合は、中段保ち合いの継続が示唆される。

度々強調してきたように、8月26日の一時安値更新、また当日の陽線引けがあって、底打ちを果たす「リバーサル・デー」になったわけだ。同サインの有効性は目先を含めなお有効であり、またこれから8月高値109.33円の打診やブレイクをもたらす、という見通しは不変であり、中段保ち合いがあれば切り返しの基盤は一層強まるだろう。

反面、前記のように、先週足型のサインを忽ち否定するのも容易ではなかろう。目先を含め、106円台半ばのサポートゾーンを維持できるかどうかは焦点。4月高値から引かれた元抵抗ライン、その延長線は概ね106円台半ばに集中、守れるかどうかは今週の焦点。9月米雇用統計後の値動きに鑑み、維持される公算。

もうひとつの視点において、106円台を守れるかどうかは重要。既述のように、先週安値の水準を含め106円台前半は6月、7月安値水準と合致、8月安値を「ヘッド」と見なした場合は、同水準に留まれば週足でも「ヘッド&ショルダーズ・ボトム」という大型フォーメーションの形成につながるから、「底割れ」さえ回避できれば、切り返しの構造はより強化される。

繰り返し強調してきたように、8月26日罫線が示した「リバーサル・デー」の意味合いを重視すれば、年内における円高基調がすでに終焉したはず。同日サインの指示意義、前記大型フォーメーションの形成にもつながるから、中段保ち合いを更なる上昇をもたらす土台とみる。

このような判断は何といっても8月26日大陽線が果たした「リバーサル・デー」のサインの信憑性にあった。これから8月高値の更新があれば、2015年高値を起点とした大型保ち合いの早期完成や上放れにもつながるでしょう。「リバーサル・デー」は歴史的な大転換をもたらす前例も多い。

目先のサインとして、10月3日高値107.31円のブレイクがあれば、保ち合いのおける下値を確認できる。一方、余程よい材料がない限り、当面10月1日の「弱気リバーサル」のサインの否定も容易ではない。米利下げ継続観測の強まり、米株の支えとして米ドル/円に波及してくるのも、材料自体はドルの頭を抑えるから、しばらくレンジ変動に留まる見通し。

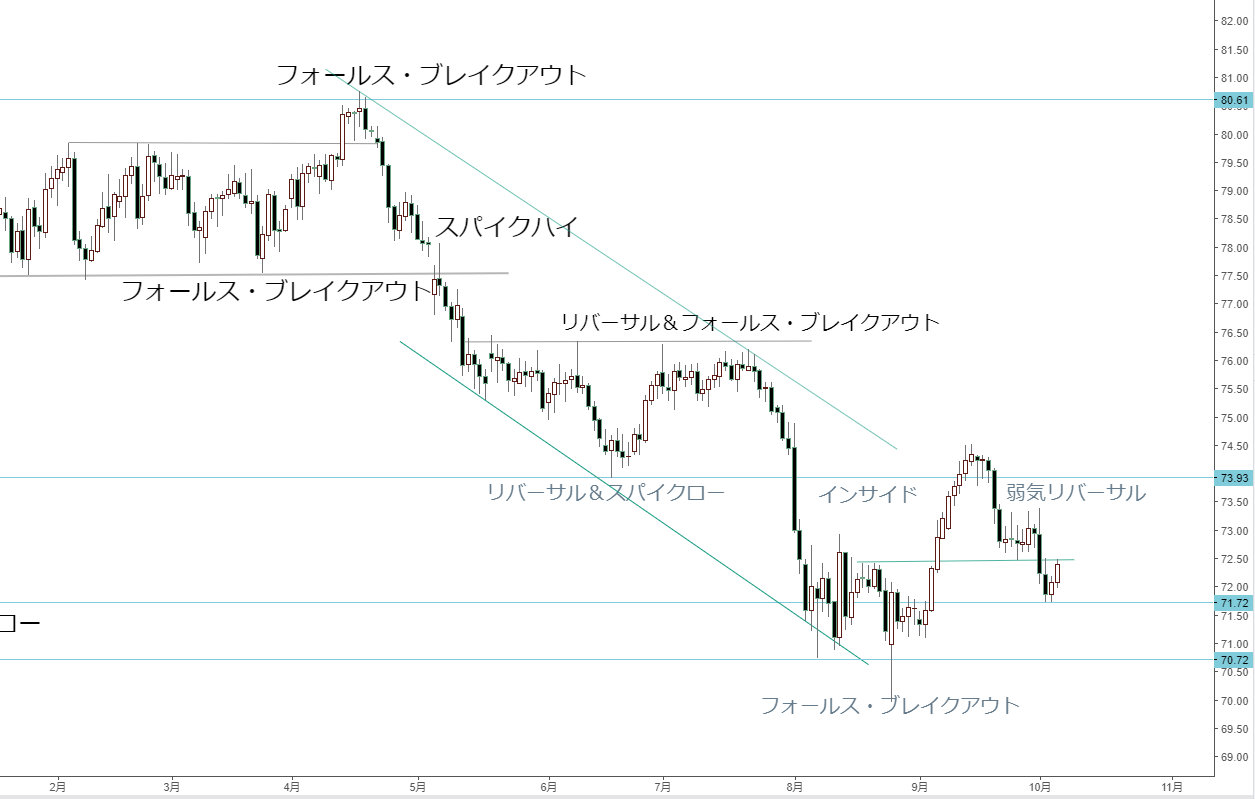

豪ドル/円 日足

週間予想レンジ:71.50~73.50

メインストラテジー:レンジ取引

・8月の底打ち、米ドル/円と相まって鮮明化され、スピード調整も同様

・8月安値を再更新できない限り、切り返しの構造は維持される

・一旦72円関門割れで深押しも警戒されるが、なお許容範囲

アナリシス:

先週は再反落、弱気「リバーサル」のサインを再点灯。但し、先々週の値幅は限定的だったので、同サインの効き目も大きくないと見なし、一旦72円関門割れがあっても急落を回避、深押しの可能性が示唆されたものの、なお許容範囲と見る。

もっとも、9月13日高値74.51円までの大幅続伸はほぼ一本調子だったので、スピード調整はむしろ健全な値動きとされ、先週や目先までの反落はサプライズではない。

この反落は1月安値に対する一時の下放れ、「フォールス・ブレイクアウト」だった。また同サインが有効であったからこそ、74.51円まで急速に切り返してきたことに鑑み、これから安値再更新さえ回避できれば、切り返しを継続できる見通しだ。

7月後半から大きく続落、さらに米ドル/円と連動してまた豪ドル/米ドルの続落という「ダブルパンチ」で一気に年初来安値を更新した。繰り返し指摘したように、この安値更新自体は、下落波の「クライマックス」のサインと見なすべきだ。安値更新後の下値余地が限定的ならむしろ底打ちしやすかった。

我々の推測の通り、8月26日のサインが果たした「リバーサル・デー」の役割が大きく、74円台半ばまでの続伸をもって同サインの蓋然性が証明されたと言える。

8月13日の大陽線はその後8月23日までの罫線を「包み」、大きな「インサイド」のサインを点灯、一時の安値更新がホンモノなら、本来ら69円関門割れまでの下値余地を拓いてもおかしくなかったことはこの前の指摘の通り。

しかし、8月26日当日の反転や大陽線での大引けで前記サインを否定、安値更新を回避したところ、同サインは「ダマシ」となり、一転して底打ちの証左となったわけだ。その後8月高値をブレイク、また8月高値以上の大引けを果たしていたから、底打ちのサインを一段と証明した上、反落があっても途中のスピード調整と見なされる。

前回のコラムでも指摘したように、8月13日高値や終値が示す水準も重要である。10月1日米指標の悪化で弱気サインを点灯して続落、同水準を一旦割り込んでいたものの、目先を含め、急落を回避したことはなお許容範囲におることを示唆。今週再度守れば、切り返しの継続を有力視する。

当面の焦点は1日高値の73.39円だろう。上回れば、途中のスピードの早期終焉を示す。実際、75円関門以上の終値があれば、テクニカルの視点では4月高値を起点とした下落トレンドの上放れを決定させる。また、ファンダメンタルズ上の視点ではリスクオンのムードの高まりを示唆するサインと化すから、米株の高値再打診など外部要素の好転が期待できる。