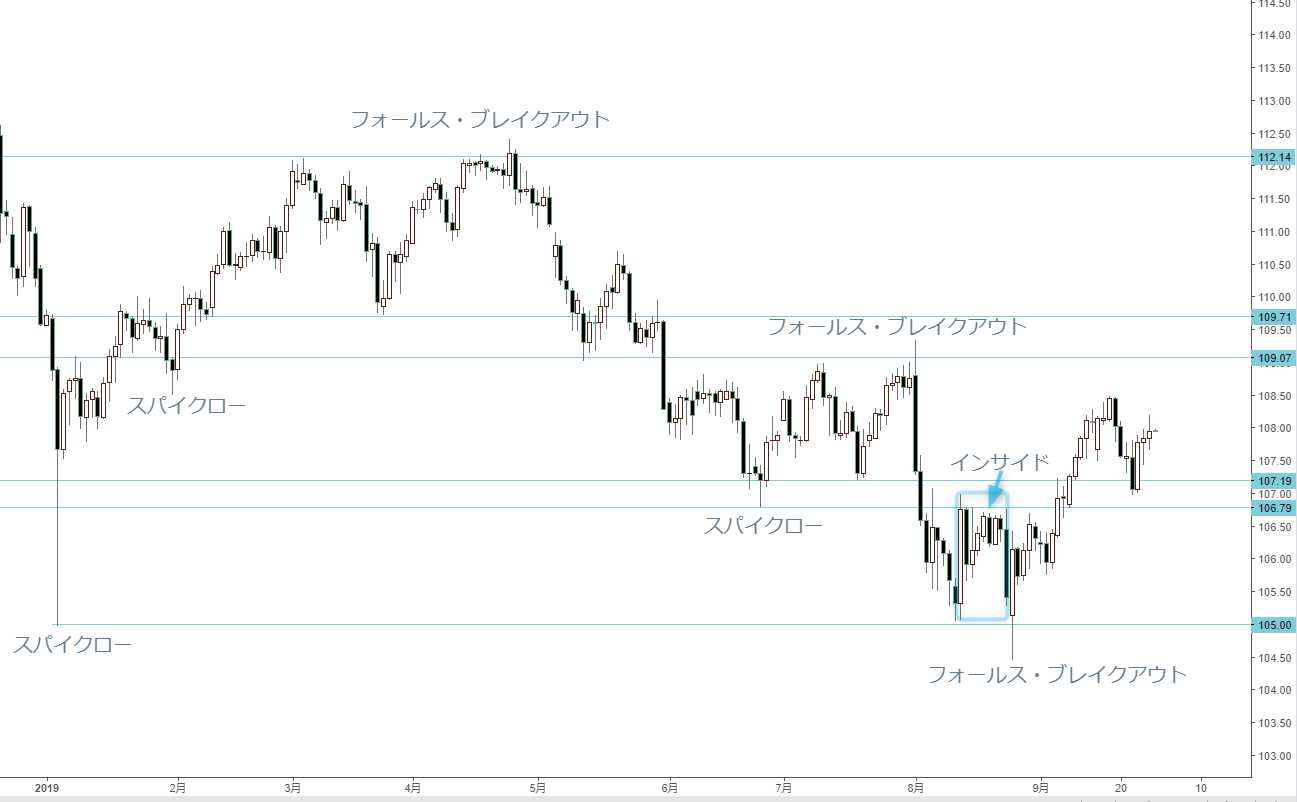

米ドル/円 日足

週間予想レンジ:107.50~109.50

メインストラテジー:押し目買い

・諸材料の通過でリスクオフの流れを修正しつつある

・108円半ばの打診をもって8月高値109.33円の回復を目指す

・8月26日大陽線は底打ちを示す「リバーサル・デー」の指示通りに

アナリシス:

先週は堅調、米連邦公開市場委員会(FOMC)や日銀会合後の波乱があったものの、総じて地合いの堅調が証左され、8月の底打ちが一段と鮮明になりつつある。繰り返し指摘してきたように、8月最終週にて一旦年初来安値を更新して高く大引け、大陽線をもって下落一服を示唆した。同安値更新自体が「フォールス・ブレイクアウト」、即ち「ダマシ」であった公算は指摘の通り、またその後の市況はシナリオの通りであった。

8月26日の一時安値更新、また当日の陽線引けがあって、底打ちを果たす「リバーサル・デー」になったわけだ。同サインは目先を含めなお有効であり、またこれから8月高値109.33円の打診やブレイクをもたらすだろう。「リバーサル・デー」なら、109.33円のブレイクを果たし、更なる戻り余地を拓く見通し。

先々週高値までの戻り、前記サインの点灯でほぼ一直線に進めてきたから、先週安値106.97円までの調整は途中のスピード調整として当然視され、また先週の陽線引けで再度支持されたことを示唆した。先週安値の水準、6月、7月安値水準と合致し、8月安値を「ヘッド」と見なした場合は、「ヘッド&ショルダーズ・ボトム」を形成できる見通し。

もっとも、既述のように、8月の円高基調があったものの、モメンタムの加速という印象は薄かった。例年「お盆」時期において、商い薄で仕掛け的な円買いが見られやすいという「ジンクス」があって、本来早期安値更新があってもおかしくなかったが、お盆の期間にそれを回避したところ、本来地合いの改善はすでに図られたところだった。

言い換えれば、8月23日や26日安値までの急落、材料面におけるサプライズを受けた一時のオーバー、という位置づけであった。従って、安値更新があっても続かず、また先々週高値までの切り返し、我々の想定通りであり、8月26日罫線が示した「リバーサル・デー」の意味合いを重視すれば、年内における円高基調がすでに終焉したと言える。

このような判断は、何といっても8月26日大陽線が果たした「リバーサル・デー」のサインの信憑性にあった。先々週高値までの続伸、また先週の陽線引けがあって、「リバーサル・デー」が一段と証左され、これから8月高値の更新があれば、2015年高値を起点とした大型保ち合いの早期完成や上放れにもつながるだろう。「リバーサル・デー」は歴史的な大転換をもたらす前例も多い。

材料の「出尽くし」に関して、マーケットはマイナス材料に食傷気味で、米中対立がかなり激化した状況でも終値をもって一回も105円大台を割らなかった。このことは市場の内部構造として2015年高値を起点とした大型保ち合いの維持のみではなく、その打破(即ち上放れ)に伺う気配を見せる。

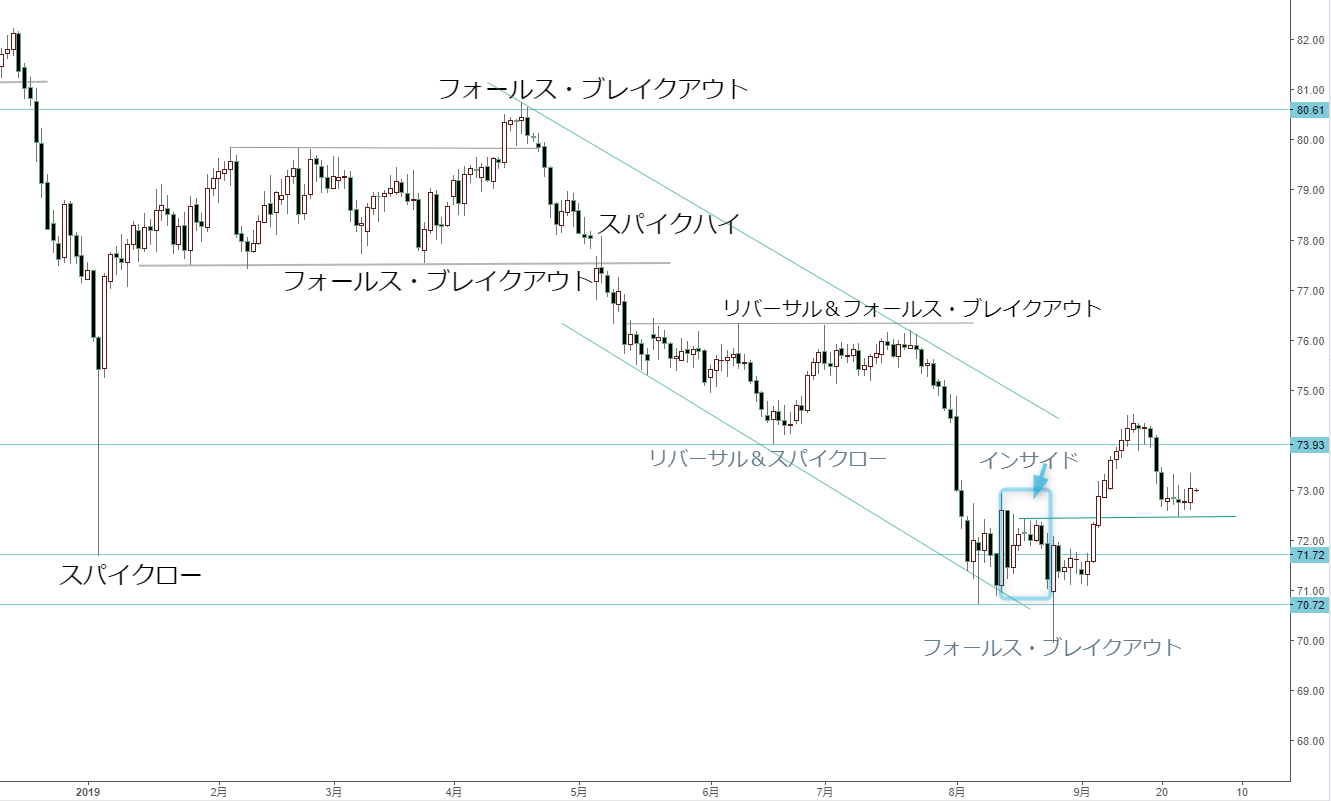

豪ドル/円 日足

週間予想レンジ:72.50~74.50

メインストラテジー:押し目買い

・8月の底打ち、米ドル/円と相まって鮮明化しつつある

・1月安値に対する一時の更新、「ダマシ」だったことも証左された

・先週安値限定、また72円台半ばの維持は構造上の強さを示す

アナリシス:

先週は小さい陽線で大引けしたものの、先々週の反落を食い止め、72円台に留まったことは途中の調整として許容範囲、また8月安値69.95円を起点とした切り返しの継続を示唆した。

もっとも、9月13日高値74.51円までの大幅続伸はほぼ一本調子だったので、スピード調整はむしろ健全な値動きとされる。1月安値に対する一時の下放れ、「フォールス・ブレイクアウト」だったこと、また同サインが有効であったからこそ、74.51円まで急速に切り返してきたことに鑑み、これからも切り返しを継続できる見通し。

繰り返し指摘したように、7月後半から大きく続落、米ドル/円と連動、また豪ドル対米ドルの続落という「ダブルパンチ」で一気に年初来安値を更新したものの、その安値更新自体が下落波の「クライマックス」のサインと見なすべきで、安値更新後の下値余地限定なら、むしろ底打ちしやすかった。

我々の推測の通り、8月26日のサインが果たした「リバーサル・デー」の役割が大きく、74円台半ばまでの続伸をもって同サインの蓋然性が証明されたと言える。

もっとも、一時70円台割れまでの急落、テクニカル上の「ダマシ」の発生でもたらした結果であった。同「ダマシ」とは、既述のように、6月安値を「ヘッド」と見なした元「ヘッド&ショルダーズ・ボトム」の可能性であった。

同フォーメーションの否定で大きく続落してきたわけだが、8月7日安値70.73円までのトライ、すでに同指示ターゲット(倍返し)を超えていたから、更なる下値余地が限られた。また再度底打ちのサインを点灯してもおかしくなかったことも既述の通り。8月26日の70円関門の一旦割れ、その一環と見なしたことは正解であった。

8月13日の大陽線、その後8月23日までの罫線を「包み」、大きな「インサイド」のサインを点灯、一時の安値更新がホンモノなら、本来なら69円関門割れまでの下値余地を拓いてもおかしくなかったことはこの前の指摘の通りだ。

しかし、8月26日当日の反転や大陽線での大引け、前記サインを否定、安値更新を回避したところ、同サインは「ダマシ」となり、一転して底打ちの証左となったわけだ。その後8月高値をブレイク、また8月高値以上の大引けを果たしていたから、底打ちのサインを一段と証明した上、これから切り返しのモメンタムや余地を増していく存在だ。

従って、8月13日高値や終値が示す水準も重要である。先週の反落、同72円台半ばに留まったことに鑑み、新たな支持ゾーンが形成されること、また同支持ゾーンの有効化がこれからも証明されるだろう。再度74円台の上値をトライ、また75円の心理的大台の打診に繋がると思われる。

実際、75円関門以上の終値があれば、テクニカルの視点では4月高値を起点とした下落トレンドの上放れを決定させ、ファンダメンタルズ上の視点ではリスクオンのムードの高まりを暗示。そのほか主要クロス円との連動も期待される。