週明け(7月30日)の東京市場では、日経平均株価が前週末比マイナスからのスタートとなっており、その下落率は東証株価指数(TOPIX)よりも大きくなっています。また、メガバンク各社を中心に銀行株は総じて強含みでの推移となっています。これは、明日(7月31日)まで行われる日銀金融政策決定会合において、上場投資信託(ETF)の購入配分見直しが行われることを市場が見込んでいることに因るものと思われます。

その一方で、日本国債10年物の利回りは足下で一時0.111%まで上昇するなど、やや強含みでの推移となっています。つまり、なおも市場には「日銀が今回の会合で長期金利の誘導水準を引き上げるなどして、イールドカーブコントロール(YCC)の枠組みを修正する可能性もゼロではない」との見方が燻っているということでしょう。

もちろん、日銀は先週7月27日に「指定した価格(固定利回り)で無制限に国債を買い入れる措置=指値オペ」を7月23日に引き続いて実施しており、月2回もの指値オペ実施で長期金利の上昇を抑制しようとしたこと自体が「今回の会合では長期金利の上振れを容認するところまでの議論には至らない」ということを暗示していると見る向きもあります。

周知のとおり、7月20日に一部メディアから「日銀は7月の会合において長引く緩和の副作用にどう配慮すべきかを検討する」、「副作用軽減策の一つは、長期金利の誘導目標を将来、今のゼロ程度から少し引き上げるか一定の幅を強要するなどで『柔軟化』する方針を示すこと」などと報じられたことは事実です。しかし、その後に示されている市場関係者らの見方のなかには「金利引き上げなど本格的な政策変更にはまだ踏み切れない」とするものが多いこともまた事実と言えます。

その実、日銀会合の結果公表を明日に控えた足下の市場では様子見ムードが強いなかでもドル/円、クロス円が比較的底堅く推移しており、とりあえず7月20日以降に生じた円高方向へのシフトは一服しています。すでに今回の日銀会合の結果はある程度織り込んだと見る向きも少なくはなく、むしろ想定よりも政策変更の程度がわずかなものに留まった場合には、あらためて市場が円売りに傾く可能性もあるものと見られます。

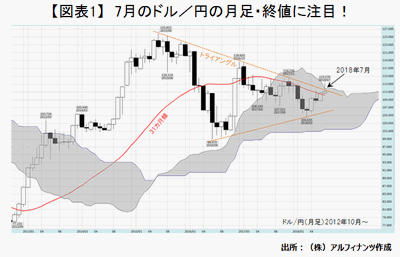

なお、今回は奇しくも日銀会合の結果発表および総裁会見のタイミングが月末にあたるということもあり、結果的に7月の「月足・終値」がどのような水準となるのかということについては、いつも以上に興味が惹かれるところとなっています。

下図にも見るとおり、執筆時における7月のドル/円の月足は少々長めの上ヒゲを伴う形状となっています。月中、一時は一目均衡表の月足「雲」上限を上抜ける場面もあったものの、後に再び「雲」のなかに潜り込むこととなってしまいました。それでも、足下ではなおも31ヶ月移動平均線(31ヶ月線)を上回る水準にあり、場合によっては月足・終値でクリアに上抜ける格好となる可能性もあります。

また、7月中に一度は上抜けた長期レジスタンスライン(2015年6月高値とその後の目立った高値を結ぶライン)を再び上抜けて7月を追えるかどうかも一つの焦点です。以前から注目しているように、このレジスタンスラインは三角保ち合い(トライアングル)の上辺とも言え、あらためて同ラインをクリアに上抜けることとなれば、その後の上値余地は大いに拡がりやすくなるものと思われます。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役