先週は日経平均株価やNYダウなどが連日の上昇となり、英EU離脱(ブレグジット)・ショックによる動揺が一旦沈静化するような展開となりましたが、ここにきて再び様々な不確実性に対する懸念が蒸し返されるような状況になってきました。上にも下にも非常に激しい動きとなっており、いまだ予断を許さない状態が続いていると言わざるを得ません。

ドル/円は一旦103円台前半の水準まで値を戻す場面があったものの、執筆時点では再び101円割れの水準まで下押してきており、なおも一段の下値リスクを払拭できない状態が続いています。前回の本欄でも述べたように、昨年6月高値からのドル/円の調整は最終段階(局面)に突入しているものと思われますが、まだ95円前後あたりまでの下押しが一時的にはあり得るものと心得ておく必要もあるでしょう。

足下でリスク回避ムードが再び強まってきているのは、欧州金融株に下げ止まりの兆しが見えず、ブレグジットの余波によって南欧の債務問題が蒸し返されつつあることや、ドイツ銀行の経営の先行きに対する懸念があらためて強まっていることなどによるものと見られます。その意味では今後、やはりユーロの先安観が一段と強まる可能性が高いということも念頭に置いておく必要があるものと思われます。

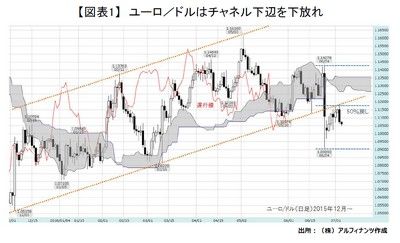

下図に見るとおり、ユーロ/ドルは英国民投票の結果を受けて6月24日に急落し、一時は1.0900ドル割れ寸前のところまで下押すこととなりました。結果的に昨年12月3日安値と今年3月10日安値を結ぶサポートラインを明確に下抜け、昨年12月初旬あたりから形成されていた中期上昇チャネルの下辺を下放れることとなります。

本欄の6月15日更新分でも述べたように、上昇チャネルからの下放れは「後にかなりまとまった下げが演じられる可能性を示唆する」と考えるのがセオリーです。もっとも、このように極めて重要な節目を一気に下抜けた場合には、その後、一旦は再び節目水準まで戻る動き=リターン・ムーブが生じることも多く、実際、ユーロ/ドルにも昨日(5日)の欧州時間のスタート時までは絵に描いたようなリターン・ムーブが生じていました。

昨日は一時1.1186ドルまで上値を伸ばす場面がありましたが、同水準は前述した中期上昇チャネル下辺の延長線が位置する水準と一致します。同時に、6月24日の日中高値から日中安値までの下げに対する50%戻しの水準でもあり、ここで一旦戻り一巡となったのはセオリー通りの展開と考えることができるでしょう。なお、一目均衡表において日足の遅行線が日々線や日足「雲」下限を下抜けていることも弱気のシグナルと捉えられます。

また、ユーロ/ドルの週足チャートに目を向けてみると、一目均衡表の週足「雲」上限が長らく上値の重石になっていることや、足下で31週移動平均線が上値抵抗として機能していることもわかるはずです。つまり、テクニカル的な観点からもユーロ/ドルは売りになびきやすい状態にあると言うことができるのです。

今後、重要な節目の一つである1.1000ドルや6月24日安値=1.0909ドルを順に下抜けるような展開になると、当面の下値余地は一段と拡大する可能性が高いと見られます。少し長い目で見れば、まずは今年3月安値=1.0822ドル、行く行くは昨年12月安値=1.0516ドルあたりを試す展開になってもおかしくはないものと思われます。

コラム執筆:田嶋 智太郎

経済アナリスト・株式会社アルフィナンツ 代表取締役